¿Planes de Pensiones? Unos los odian, a otros les gustan y hay quienes ni entienden qué son. Tengo contratado un Plan de Pensiones Indexado y en este artículo te cuento los motivos de tenerlo en mi cartera así como las mejores opciones disponibles en España.

Antes de empezar quiero advertirte que los Planes de Pensiones Indexados son un producto de inversión con muy baja liquidez (no podrás retirar el dinero cuando quieras) y que lo que aquí expongo es solo mi opinión personal.

⚡️ ¿Quieres ir la comparativa de mejores planes de pensiones directamente? Utiliza este atajo → Ver mejores Planes de Pensiones

Contenidos

¿Qué es un Plan de Pensiones?

En principio, un Plan de Pensiones es un producto de ahorro destinado a complementar la pensión pública una vez se llegue a la jubilación, ya sea retirando el dinero del plan en forma de capital (todo de golpe), mediante rentas (mes a mes) o una combinación de ambas.

A diferencia de los fondos de inversión, el dinero que inviertes en un Plan de Pensiones no lo puedes rescatar en el momento que quieras, sino que deberás cumplir una serie de condiciones (ver más abajo).

Los planes de pensiones tienen una serie de características fiscales que comentaré a lo largo del artículo, pero que a grandes rasgos son:

- El dinero invertido se puede desgravar en la declaración de la renta.

- A diferencia de otros productos de ahorro tradicionales (p.ej. fondos de inversión), los Planes de Pensiones tributan como rendimientos del trabajo en el IRPF en el momento de rescatarlos.

Lo cierto es que los Planes de Pensiones tienen muy mala fama, tanto por las bajas rentabilidades históricas que han presentado como por el alto IRPF que algunos pagaron al rescatarlo.

De entrada te cuento que pretendo combatir estos inconvenientes de la siguiente forma:

➡️ Por una parte invirtiendo en un Plan de Pensiones Indexado con bajas comisiones (para intentar maximizar la rentabilidad), y por la otra, rescatando el plan en forma de rentas el día que pueda/decida hacerlo, así mi IRPF no subirá por las nubes.

A partir de aquí voy a exponer lo que, a mi juicio, son los principales argumentos a favor y en contra de contratar un Plan de Pensiones Indexado. Luego te mostraré las diferentes opciones disponibles en España.

Por qué invierto en un Plan de Pensiones Indexado

Argumentos a favor

- Ahorro en impuestos

Esta es la principal razón por la que invierto en un Plan de Pensiones.

La gran ventaja de este vehículo de inversión es que el dinero que inviertes lo puedes desgravar en la declaración de la renta hasta 10.000€ anuales* o el 30% de tus rendimientos netos del trabajo y actividades económicas (la cifra que sea menor). Esto se traduce en que tendrás más capital para invertir, lo que te estás ahorrando en impuestos.

Y esto no es todo, hay más.

A día de hoy, con los Planes de Pensiones podrías retirar hasta 13.115 € de tus inversiones sin pagar un solo euro en impuestos en un año. Increíble, ¿no? Lo descubrí hace tiempo en este artículo y, aunque cueste de creer, es cierto.

Para poder aplicar esta estrategia, tendrás que cumplir dos requisitos:

- No tener ingresos por rendimientos de trabajo o actividades económicas (como en el supuesto caso de alcanzar la libertad financiera y dejar de trabajar).

- Que el dinero retirado fuese solamente de Planes de Pensiones o de una combinación con rendimientos de capital/ganancias (como intereses de fondos inversión o dividendos) siempre que estos no superen los 5.550 € (por ejemplo: 7.615€ de tu Plan de Pensiones y 5.550€ de rendimientos).

Esto es posible ya que se desgravarían los siguientes conceptos:

- Mínimo personal: 5.550 € (usaré esta cifra como estándar pero podría ser superior en función de la situación de cada uno)

- Gastos deducibles: 2.000 €

- Reducción por ingresos inferiores a 13.115€: 5.565 €

Total: 13.115 €

Está claro que estas condiciones fiscales podrían cambiar en el futuro, pero creo que esta característica es muy beneficiosa a la hora de hacer retiradas.

Por último, cabe mencionar que el capital de los Planes de Pensiones no se contabiliza en el Impuestos de Patrimonio, lo que sería otra forma de ahorrar impuestos para los que tengan un patrimonio abultado.

(*) Actualización 2022: El máximo de 10.000€ en aportaciones anuales proviene de sumar 1.500€ en planes de pensiones individuales y 8.500€ en planes de pensiones de empleo (mas información). Opino que estos cambios son profundamente injustos para los autónomos que no tienen acceso a planes de empleo y espero que vuelva a cambiar en un futuro próximo.

- Diversificación fiscal

Seguimos con los impuestos.

Como he comentado, los Planes de Pensiones no tributan como rendimiento de capital (inversiones) sino como rendimientos de actividades económicas (trabajo). En otras palabras, cuando rescates tu Plan de Pensiones ese dinero tributará como si lo hubieras ganado trabajando y los impuestos a pagar podrán modificar el tramo de IRPF para ese año.

Si bien esto puede ser un inconveniente si se retira todo el dinero de golpe (subiría mucho el IRPF y se pagarían muchos impuestos), también ofrece una diversificación fiscal muy interesante, ya que se aplica un impuesto distinto al de otros productos de inversión (en mi caso fondos índice). Como no tengo ni idea de como van a ser los impuestos en 10, 20 o 30 años, prefiero diversificar también en este sentido.

Por cierto, el hecho de que los Planes de Pensiones tributen así provoca que sea mucho más recomendable hacer pequeñas retiradas en vez de rescatarlo todo de golpe.

También hay otra forma de verlo que me parece muy interesante (en especial para los que no se planteen alcanzar la independencia financiera):

– Si las cosas en el futuro te van peor (tienes menos ingresos que ahora) te interesará tener un Plan de Pensiones ya que pagarías menos impuestos de los que te ahorras al hacer las aportaciones,

– y si las cosas te van mejor (tienes más ingresos) no te importará tanto haber invertido en este tipo de vehículo ya que estarás ganando más que ahora.

De esta manera, se podrían considerar como un especie de “seguro fiscal” por si las cosas nos van peor en el futuro (asumiendo igualdad de impuestos entre ahora y el momento de rescatar el plan).

Es una reflexión que he tomado prestada de Marcos Luque y que creo que tiene todo el sentido del mundo.

Nota: Como el capital invertido en Planes de Pensiones desgrava al hacer la aportación, en el momento de rescatarlo se deben pagar impuestos sobre todo el dinero retirado (no solo sobre las ganancias como pasa con el resto de inversiones).

- Bajas comisiones

Entrando más en detalle en los Planes de Pensiones Indexados, uno de sus puntos fuertes son sus bajas comisiones. Aunque gracias a esta actualización en la legislación todos los Planes de Pensiones han bajado sus comisiones, para mí siguen siendo demasiado elevadas.

En mi opinión, la pobre rentabilidad que han presentado los Planes de Pensiones tradicionales se debe, en gran parte, a sus altas comisiones.

Por suerte para nosotros, a día de hoy tenemos Planes de Pensiones Indexados con bajas comisiones (menos de 0,80%) que ofrecen carteras diversificadas a nivel global y adaptadas al perfil de cada inversor (recuerda que más abajo te muestro las opciones disponibles en España).

- Traspasos

Otra ventaja de los Planes de Pensiones es que son traspasables entre sí, es decir, podrás moverlos entre las distintas entidades sin tener que pagar impuestos, como pasa con los fondos de inversión.

Además, también permiten invertir en distintos tipos de activos al mismo tiempo manteniendo esta característica, como puede ser el caso de fondos de inversión y los ETFs. Estos últimos suelen tener una oferta más amplia de opciones y comisiones anuales menores.

- Mínimos bajos

Terminando con los argumentos a favor, otro punto positivo que le veo a los Planes de Pensiones Indexados es que los mínimos para empezar a invertir son muy bajos, normalmente desde 50€. Esto es una gran ventaja sobre todo cuando los comparamos con los gestores automatizados o roboadvisors que he comentado en este blog, donde el mínimo más bajo.

- Ni embargables ni Impuesto de Patrimonio

Aunque son escenarios que afectan a un porcentaje de la población muy pequeña, no está de más conocer estas ventajas.

En sí los Planes de Pensiones se consideran como ingresos que aún no hemos cobrado y, por lo tanto, ni nos los pueden embargar ni computan en el Impuesto Patrimonio mientras permanezcan dentro del plan.

Como digo, son casos más remotos pero son ventajas interesantes al fin y al cabo.

Argumentos en contra

- Falta de liquidez

Sin duda, la peor característica de los planes de pensiones.

Si inviertes en un Plan de Pensiones no podrás sacar el dinero cuando tú quieras, sino que se deberá cumplir alguna de las siguientes condiciones:

- Jubilación

- Al cabo de 10 años (opción válida desde 2015, es decir, será posible a partir de 2025)

- Paro de larga duración

- Enfermedad grave

- Invalidez laboral

- Fallecimiento (lo cobran los herederos)

La nueva actualización de la ley mejoró este aspecto ofreciendo la posibilidad de retirar el dinero al cabo de 10 años de invertir el capital, aunque es importante recalcar que solo se podrá retirar el capital que ha permanecido en el plan más de 10 años, no todo el plan.

El tema de la liquidez es un inconveniente, no cabe duda. Para intentar minimizar esta desventaja lo que hago es invertir solo el dinero que no espero necesitar en el corto-medio plazo y, si un mes tengo menos capital para mis inversiones, suelo reducir primero las aportaciones a mi Plan de Pensiones Indexado.

- Rentabilidad histórica de los planes tradicionales

Los Planes de Pensiones tienen muy mala fama, en parte por la pobre rentabilidad que han ofrecido históricamente. En mi opinión, esto ha sido provocado por una combinación de estos tres factores:

- Altas comisiones

- Carteras de inversión con poca Renta Variable

- Mala gestión de las inversiones

Considero que los Planes de Pensiones Indexados pueden ayudar a paliar esto gracias a sus bajas comisiones, sus carteras adaptadas a cada perfil y el hecho de invertir en todo el mercado (gestión pasiva o indexada). Sea cual sea el principal motivo de las bajas rentabilidades históricas, creo que con un Plan de Pensiones Indexado existen más posibilidades de obtener una mayor rentabilidad (aunque nadie lo garantiza).

- Herencia

Por último, en el caso de heredar un Plan de Pensiones, este tributará de la misma forma que si se cobra en vida, es decir, como un rendimiento del trabajo.

Lo bueno es que los herederos pueden decidir si quieren cobrarlo entonces o mantenerlo para hacer el rescate más adelante.

Lo malo es que comparado con los fondo de inversión (u otros tipos de inversión), estos tienen la gran ventaja de que las ganancias acumuladas no tienen que tributar (es lo que denominan las “plusvalías del muerto“) y los herederos solo tienen que pagar el respectivo impuesto de sucesiones por el valor total de esas inversiones.

Con los Planes de Pensiones esto no pasa.

Puede parecer egoísta pero, sinceramente, mi prioridad ahora mismo no es pensar en qué tendrán mis herederos. A no ser que las cosas me vayan muy mal, lo más probable es que reciban una gran cantidad de capital gracias a que ahorro mucho e invierto a largo plazo, por lo que no se tendrán que preocupar de los impuestos de mi Plan de Pensiones Indexado.

Además, si la fiscalidad del futuro es parecida a la actual, es posible que lo primero que rescate sea el Plan de Pensiones para aprovechar sus ventajas.

Para mí, esta característica no es un problema.

Nota: Debido a las enormes diferencias en las bonificaciones del impuesto de sucesiones en las Comunidades Autónomas, es posible que para algunas personas heredar un Plan de Pensiones pueda ser incluso más beneficioso en términos de impuestos.

➡️ Mi conclusión: Los Planes de Pensiones Indexados me parecen un muy buen complemento a los fondos indexados y a los roboadvisors, teniendo siempre en cuenta su poca liquidez y sus particularidades fiscales.

Comparativa de Planes de Pensiones Indexados en España

Una vez vistos los pros y los contras de los Planes de Pensiones Indexados, vamos a ver las mejores opciones tenemos disponible en España (más abajo amplío la descripción):

Tabla comparativa de los Mejores Planes de Pensiones

| Plan de Pensiones indexado | Características principales | Entidad gestora / Depósito | Más información |

|---|---|---|---|

| Inversión en fondos indexados y ETFs Mínimo de 50€ Comisión total de 0,54% 5 carteras | Caser Seguros / CecaBank | Acceder |

| Inversión en ETFs Mínimo de 1.500€ Comisión media de 0,57% 10 carteras | Caser Seguros / CecaBank | Acceder |

| Inversión en ETFs Mínimo de 10€ Comisión total de 0,49% 2 carteras | BNP Paribas | Acceder |

| Inversión en ETFs Sin mínimo, solo traspasos Comisión total de 0,92 - 1,00% 3 carteras | Bankinter | Acceder |

| Inversión en ETFs y fondos Mínimo de 250€ Comisión total de 0,96% 11 carteras | GVC Gaesco | Acceder |

| Inversión en fondos de inversión Sin mínimo Comisión total de 0,85 - 1,32% 5 carteras + 5 fondos | Renta 4 / Banco Santander | Acceder |

Nota: No he incluido los costes de los planes de pensiones (auditoría, brokeraje, etc.) para que sea más comparable posible, puesto que no he tenido acceso a la información real de todos. Por otra parte, los costes totales pueden variar ligeramente en función del plan elegido debido al coste de los activos.

Una vez revisadas las características principales de cada plan, voy a explicarlos con más detalle:

Planes de Pensiones Indexados de Finizens

Finizens también tiene Planes de Pensiones Indexados muy interesantes que cuentan con las comisiones más bajas del mercado. Se caracterizan por invertir en fondos indexados y ETFs, incluyendo bienes raíces y oro con el objetivo de disminuir la volatilidad y combatir la inflación. Sus carteras cuentan con hasta 13 activos de inversión muy diversificados.

Actualmente Finizens ofrece 5 carteras, donde la #1 tiene aproximadamente 83% RF, 13% RV, 1% Oro y 1% Bienes raíces (más la liquidez) y la cartera #5 tiene aproximadamente 18% RF, 68% RV, 6% Oro y 6% Bienes Raíces (más la liquidez).

En función de tu perfil de inversión te propondrán una cartera, luego podrás decidir si es adecuada para ti o quieres cambiarla.

Aquí podrás acceder a su página web:

Planes de Pensiones Indexados de Indexa Capital

Los Planes de Pensiones Indexados de Indexa Capital ofrecen comisiones muy bajas y es el plan que actualmente tengo contratado.

Su estrategia de inversión es 100% indexada y sus 10 carteras están formadas por hasta 19 ETFs (recuerda que son traspasables al estar dentro de un Plan de Pensiones) y ofrecen una alta diversificación a nivel mundial.

Si haces el test para los Planes de Pensiones verás que en realidad tienen 2 planes:

- Indexa Más Rentabilidad Acciones (100% Renta Variable)

- Indexa Más Rentabilidad Bonos (100% Renta Fija)

A partir de estos dos planes lo que hacen es combinarlos de forma que crean 10 carteras adaptando el nivel de Renta Fija y Variable a cada perfil de inversor: la cartera #1 solo tiene Renta Fija y la cartera #10 solo Renta Variable, mientras que las del medio tienen una combinación de acciones y bonos distinta.

En mi caso particular tengo contratada la cartera #9, con 90% RV y 10%RF (sin contar la liquidez*), pero esta no tiene porque ser la más adecuada para ti. Lo mejor es hacer el test y revisar la cartera que te propongan:

*Nota: Ten en cuenta que en todos los Planes de Pensiones suele haber un 1-2% de liquidez para hacer los rebalanceos y el cobro de comisiones.

Myinvestor lanzó sus Planes de Pensiones indexados a finales de 2020 aprovechando el auge de la gestión pasiva en España:

Actualmente ofrece las siguientes 2 carteras:

- Global Stock PP: Plan que busca replicar el índice MSCI ACWI a través de 10 ETFs, es decir, inversión en todo el mundo desarrollado y emergente, para tener la máxima diversificación en renta variable.

- S&P 500 PP: Plan de Pensiones que replican el S&P500 a través de 7 ETFs diferentes. La razón de usar 7 ETFs que replican el mismo índice es poder ajustarse a la regulación de los Planes de Pensiones en materia de diversificación.

Así pues, Myinvestor apuesta por Planes de Pensiones indexados 100% Renta Variable, adecuados para personas con perfil de riesgo elevado y un horizonte temporal lejano.

Desde el siguiente enlace podrás abrir una cuenta en Myinvestor y contratar sus planes de pensiones:

Planes de Pensiones Indexados de Popcoin

En Bankinter están apostando fuerte por los fondos indexados y una muestra de ello son los nuevos planes de pensiones de Popcoin.

A día de hoy ofrecen 3 carteras indexadas globalmente compuestas por hasta 12 ETFs:

- Conservador: Hasta un 25% de exposición en Renta Variable, el resto en Renta Fija y liquidez.

- Moderado: Entre un 30 y un 50% de Renta Variable, el resto en Renta Fija y liquidez.

- Dinámico: Hasta el 70% en Renta Variable, el resto en Renta Fija y liquidez.

A diferencia de los dos anteriores, se puede considerar que la distribución de activos (asset allocation) es más “activa”, ya que la composición de las carteras varía según los criterios del gestor. Esto aplica tanto para la parte de RV y RF, como con el porcentaje de liquidez.

*Nota: Ahora mismo Popcoin solo permite hacer traspasos de Planes de Pensiones externos, es decir, aún no permite invertir directamente.

Planes de Pensiones de inbestMe

Una de las últimos planes de pensiones indexados que se han lanzado son los de inbestMe juntamente con GVC Gaesco.

Se trata de planes de pensiones con bajas comisiones y estrategia semi-indexada a través de ETFs, habiendo creado un fondo de pensiones de solo acciones y otro de solo bonos para construir sus carteras. Esto permite tener 11 niveles de riesgo que van desde el 100% Renta Fija con la cartera #0 a 100% Renta Variable con la cartera #10, combinándose entre sí para el resto.

Cabe destacar que la parte de Renta Fija es indexada con un sesgo de inversión socialmente responsable para estar más alineados con su filosofía de inversión.

Aquí podrás obtener más información:

Planes de Pensiones Indexados Naranja de ING

Hasta no hace mucho, los Planes de Pensiones indexados de ING eran los únicos disponibles en España aunque, por desgracia, sus comisiones son demasiado elevadas para mi gusto.

ING ofrece dos tipos de planes: las carteras y los fondos individuales.

- Planes de Pensión Naranja Dinámicos (Carteras): 5 carteras con distinto nivel de renta variable, que va disminuyendo a medida que avanzan los años.

- Planes de Pensión de Renta Variable y Renta Fija (Fondos individuales): 3 fondos indexados de Renta Variable (Ibex 35, S&P 500 y EuroStoxx 50) y 2 fondos de gestión activa de Renta Fija (Renta Fija Europea y Renta Fija Corto Plazo).

Los Planes Naranja Dinámicos son una combinación de los fondos individuales, de forma que pueden ofrecer carteras con distinta exposición a la Renta Variable. En este caso, el grado de diversificación es menor y sobrepondera en gran medida al territorio español (el peso es el mismo que Europa y Estados Unidos en sus carteras dinámicas).

En este caso no ofrecen ningún test para saber cuál es el más adecuado, por lo que deberás elegirlo por tu cuenta si estás interesado en ellos.

BONUS 1: Alternativas a los planes de pensiones

Muchos lectores me habéis preguntado acerca de las alternativas existentes a los Planes de Pensiones, como pueden ser los PIAS o los PPA.

Así pues, he decidido hacer una tabla resumen que compara las principales características de los “competidores” de los Planes de Pensiones en España. Espero que sea útil 🙂.

| Planes de Pensiones | PPA Plan de Previsión Asegurado | Fondos de inversión | PIAS Plan individual de Ahorro Sistemático | Unit Linked | |

|---|---|---|---|---|---|

| Liquidez | ❌ | ❌ | ✅ | ✅ | ✅ |

| Libertad en aportación | ❌ 1,5k – 10k€/año | ❌ 1,5k – 10k€/año | ✅ | ❌ 8k€/año y 240k total | ❌ |

| Rentabilidad | Variable | Asegurada | Variable | Variable o Asegurada | Variable |

| Desgravación en aportación | ✅ IRPF | ✅ IRPF | ❌ | ❌ | ❌ |

| Desgravación en rescate | ❌ | ❌ | ❌ | ✅ Parcialmente | ❌ |

| Impuesto en el rescate | Base Imponible General (hasta 47%) | Base Imponible General (hasta 47%) | Base Imponible Ahorro (hasta 26%) | Base Imponible Ahorro (hasta 26%) | Base Imponible Ahorro (hasta 26%) |

| Traspasable | ✅ | ✅ | ✅ | ✅ | ❌ |

| Libre de imp. sucesiones | ✅ | ✅ | ❌ | ✅ | ✅ |

| Opciones interesantes | Indexados | - ↓ Rentabilidad asegurada | Fondos indexados & Robo Advisors | - ↑ Comisiones & ↓ Transparencia | Plan Ahorro Finizens |

Para mí, la alternativa directa a los Planes de Pensiones son los fondos de inversión (indexados). Aunque no permitan desgravar en la renta son los que aportan mayores ventajas en general y donde encontramos una oferta más amplia con opciones de calidad.

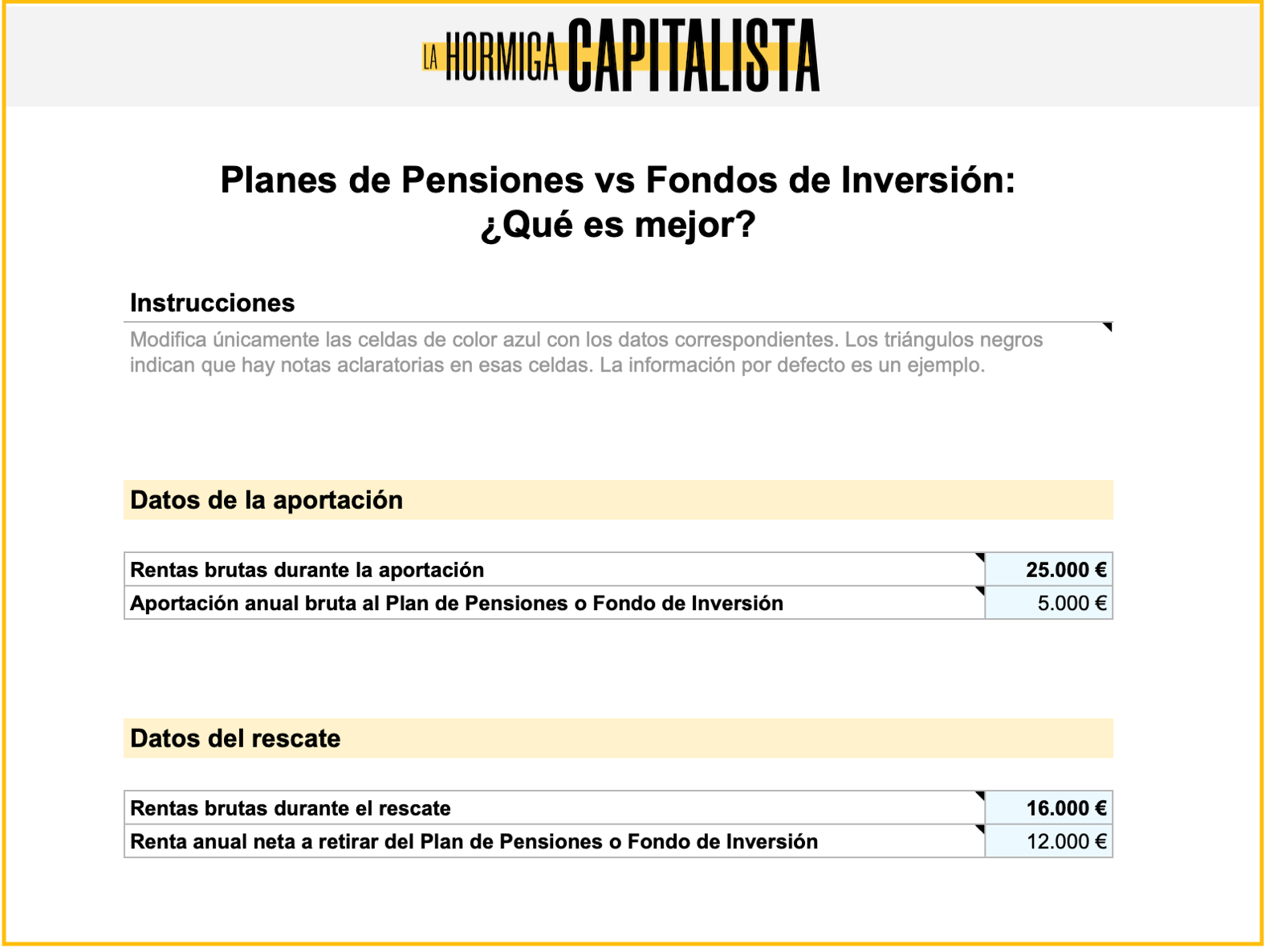

BONUS 2: CALCULADORA PLAN DE PENSIONES VS FONDO DE INVERSIÓN

En la charla que di en Value School sobre los Planes de Pensiones, planteé diferentes escenarios para comprobar si sale más a cuenta tener un Plan de Pensiones o un Fondo de inversión en función de nuestros ingresos presentes y la estimación de los ingresos futuros.

Así pues, aproveché el trabajo para crear una calculadora para el blog que permita hacer simulaciones en base a tu situación personal.

Podrás acceder a ella desde el siguiente botón. Al hacer click te pedirá hacer una copia para que puedas editarla a tu gusto (necesitarás una cuenta de Google):

Consejos finales

Para terminar, me gustaría dejar algunas recomendaciones en caso de que decidas contratar un Plan de Pensiones:

- Fíjate en las comisiones y en el grado de diversificación: Como ya debes saber, rentabilidades pasadas no garantizan resultados futuros por lo que debemos centrarnos en ver las comisiones que seguro que nos cobrarán y el grado de diversificación de las carteras.

- No hace falta esperar a final de año: Muchas personas se esperan a diciembre para invertir en un Plan de Pensiones y así poder desgravar en la declaración de la renta de ese año. En mi opinión, es mejor invertir poco a poco para beneficiarse del Dollar Cost Averaging, además de poder aprovechar los posibles intereses al tener el dinero invertido durante más tiempo.

- Cuidado con los regalos de los bancos: Relacionado con lo anterior, cuando nos acercamos a final de año los bancos empiezan a ofrecer regalos por contratar sus Planes de Pensiones. Ten siempre en mente lo siguiente: “Los bancos nunca pierden”; si te ofrecen algo te aseguro que vas a tener que pagarlo con sus comisiones.

- Vigila no sobrepasar el límite legal de aportaciones: Esto no será un problema si inviertes en un solo plan, ya que la misma entidad vigilará que no aportes más de lo permitido, pero en caso de que tengas más de un Plan de Pensiones contratado deberás ir con cuidado ya que invertir anualmente más de 1.500€ en Planes de Pensiones individuales y/o 8.500€ en Planes de pensiones de empleo podría conllevar una penalización.

- Producto financiero no líquido: Recuerda que el dinero que inviertas en un Plan de Pensiones (sea Indexado o no) no lo podrás retirar hasta cumplir las condiciones que te he comentado. Procura no invertir dinero que puedas necesitar en el corto o medio plazo.

Recursos relacionados:

Aquí tienes algunos recursos que me han servido y que te podrán interesar:

– El vídeo de Marcos Luque que me convenció de invertir en un Plan de Pensiones (dura media hora pero vale la pena).

– El blog Impuestos Independencia Financiera que me abrió los ojos en cuanto a las ventajas fiscales de los Planes de Pensiones.

– La comparativa de Hola inversión sobre algunos de los Planes de Pensiones comentados.

– Los artículos de Que No Te Lo Inviertan sobre Planes de Pensiones Indexados.

– La web de Que Fondos, donde puedes encontrar toda la información sobre cualquier Plan de Pensiones de España.

– Vídeo que analiza el sistema español de pensiones y su insostenibilidad de cara al futuro por Juan Ramón Rallo (es casi una hora pero es muy interesante).

Nota: Algunos de los enlaces de esta página son de afiliación, es decir, si los utilizas para registrarte me darán un incentivo sin que a ti te afecte en nada. Utilizar estos enlaces para invertir en un Plan de Pensiones Indexado es la mejor forma de dar soporte a este blog 🙂

Hola Guillem, interesante artículo.

Quisiera preguntarte si existen en España (quizás suene raro lo que voy a decir) Planes de Pensiones Indexados que inviertan a la baja en Renta Variable. Si conoces alguna gestora que haya contemplado esta posibilidad; porque en el supuesto de un futuro mercado bajista de largo recorrido, tener una parte de tu P.P Indexado invertido a la baja en RV, sería una muy buena forma de seguir ahorrando de cara a la jubilación.

Y también quisiera preguntarte si conoces alguna gestora que permita que los clientes seleccionemos de una manera libre y flexible los componentes, a nivel ETFs y fondos indexados, de nuestro PP Indexado.

Muchas gracias y un saludo,

Andrés

Hola Guillem

Muchas gracias por tu compartir tu artículo.

Tengo 52 años y vivo en el País vasco. Me gustaría invertir en una EPSV, que creo que tiene mejores condiciones que un plan de pensiones.

Me ha parecido que el único que los oferta es Indexa. ¿Es correcto?

¿Sería entonces el más recomendable en mi caso?

Por otro lado también pensaba invertir en un fondo indexado.

¿Sería compatible ? ¿Mejor hacerlo con otro gestor o con el mismo?

Hola, muy interesante el articulo, para alguien que gane unos 40.000 euros anuales netos, recomendarias el PP para diversificar junto a fondos indexados? le estoy dando vueltas pero luego ves que mucha gente habla fatal de los PP y que con los 1500 euros de aportación máxima actual, no merece la pena. Gracias

Raul. Merece la pena en mi opinión porque es un ahorro a largo plazo que no puedes tocar (aunque en casos de necesidad real como no poder afrontar el pago de una hipoteca se puede hacer líquido) y la de deducción del 15% de la aportación en cuota es de lo poco que te puedes desgravar hoy en día. Respecto a PPs hoy en día sí hay algunos planes de calidad particularmente de renta variable. Te recomendaría uno global indiciado al MSCI World, de bajas comisiones y con el euro cubierto.

Excelente entrada, me queda todo más claro.

Soy beneficiario de un plan de pensiones (de mi padre, recientemente fallecido).

Me corresponden unos 40.000€, personalmente llevo más de dos años sin trabajo ni ingresos… Entonces ¿Podría rescatar hasta 22.000€ anuales (rendimientos mínimos para realizar la declaración de la Renta) libres de tributacion y al año siguiente rescatar el resto, también libre?

Es la primera vez que me encuentro ante este tipo de situación, estoy intentando informarme y no me gustaría tener problemas con Hacienda en el futuro.

He descubierto este blog recientemente gracias a tu participación en el podcast Value School (grandísima intervención en el podcast) y el blog está genial y resulta muy didáctico e interesante.

Muchísimas gracias.

Buenas tardes; después de leer atentamente tu articulo sobre planes de pensiones tengo intención de contratar dos planes de pensiones, uno para mi mujer con un horizonte de inversión de 15 años vista y otro para mí con un horizonte de inversión de máximo 10 años. Yo soy cliente de ING y he visto un plan que sale muy bien parado en algunos artículos que he leído (Naranja S&P 500 PP). Quisiera saber tu opinión sobre el mismo; por ejemplo si lo ves muy arriesgado para un horizonte de inversión no demasiado largo.

Muchas gracias de antemano por tu atención

Buenas tardes Manuel,

Un plan de pensiones indexado al S&P 500 seguro que es una buena opción. Lo único que te apuntaría es que posiblemente una inversión global (MSCI World) y con el dólar cubierto al euro puede funcionar mejor en el largo plazo. La bolsa son ciclos y en el futuro puede que otros mercados (asiáticos por ejemplo) tiren más que el norteamericano, por eso una inversión mundial siempre será más equilibrada y menos arriesgada. El tema del dólar también puede ser clave ya que actualmente desde un punto de vista histórico está caro respecto al euro. En 2021 el plan de ING se ha beneficiado (está 100% expuesto al dólar) pero a largo plazo puede ser una pesada mochila que drena rentabilidad. Otra forma de verlo es que nuestros gastos y vida son mayormente en euros y tener el ahorro en dólares puede ser un riesgo importante e innecesario (y a un tipo de cambio de 1,12 más). Mi recomendación es SMART Bolsa Mundial PP de Caser. Espero poderte haber ayudado.

Hola Manuel, en mi opinión no es un mal Plan de Pensiones y es cómodo si ya tienes una cuenta en ING. Dicho esto, puedes encontrar otras opciones similares en el mercado con comisiones más ajustadas. Un saludo y mucha suerte.

Muchas gracias por tu opinión.

Hola! Llevo mucho tiempo leyendo tu blog a fondo y estoy casi listo para comenzar a invertir, pero tengo una duda relativa a los planes de pensiones que no consigo resolver en ningún sitio. Me echarías unas mano??

Leí en tu blog sobre esa infame regla de invertir 110-edad% a RV y el resto a RF. De esta forma, si eres joven tendrás mucho en RV y si eres mayor será en RF. Dígamos que me abro un PP con vistas a complementar mi jubilación dentro de +25 años con un perfil de riesgo 8/10, así tengo 80% RV y 20% RF.

Mi duda es, a medida que pasa el tiempo, querré mover ese porcentaje más hacia RF para que, en caso de una caída cercana a mi jubilación, no me deje por los suelos. La cosa es que no veo tan fácil cambiar esto en un PP como un FI, donde tú mismo te gestionas los porcentajes y con reblanceos se puede cambiar muy fácilmente. ¿Cómo se haría en un PP?

Mucha gracias por tu tiempo Hormiga Capitalista, me gusta mucho tu blog ;)

Hola! Muchas gracias por tu comentario :)

Justamente lo que comentas es lo que hacen plataformas como Indexa Capital o Finizens, entre otras. Te irán ajustando el riesgo de la cartera (ya sea fondos o Planes de Pensiones) con la edad para que no tengas que hacerlo tú manualmente.

Muchas gracias por la explicación, ahora entiendo mucho mejor el funcionamiento de los fondos indexados.

Saludos

Buenos días, Guillem:

Siendo jubilado y sabiendo que el plan de pensiones contratado es un despropósito y he visto el engaño que es (permití al comercial de turno añadir un pp a su objetivo marcado por su empresa), ¿lo podría retirar de golpe o es mejor traspasarlo a un pp global, diversificado, de bajo coste? Gracias.

Hola José, dependerá de tu IRPF actual y tus necesidades de liquidez. En general, no suele salir muy a cuenta retirarlo todo de golpe porque te subirá el IRPF (a no ser que puedas acogerte a la bonificación para aportaciones anteriores a 2006). Lo que haría yo es traspasarlo cuanto antes y luego ya ver qué hacer, así lo seguro es que te vas a ahorrar comisiones.

Un saludo!

Disculpa, las bonificaciones del 40% sobre las aportaciones anteriores a 2006, creo que sólo se pueden llevar a cabo el año de la jubilación y los dos siguientes, luego ya desaparecen, ¿es así?.

Gracias

Un saludo

Hola Alberto, es así.

Hola Guillem

Gracias por compartir tu conocimiento, es una labor que los que te leemos, lo reconocemos de forma muy sincera

Quería saber tu opinion sobre lo siguiente.

Tengo mi plan de pensiones con Indexa (al igual q tú, me parece) que me cobra 0.63% de comisión anual, pero veo que la comisión de Finizens en plan de pensiones ha bajado a 0.54%. Crees que sería buena idea transferir / migrar de roboadvisor ? Siendo tu mismo cliente de Indexa con tu plan de pensiones, no te lo has planteado también ?

Un saludo

Hola Ariel, aquí hay que tener en cuenta los costes asociados a los PP, de ahí de que en mí comparativa no los tenga en cuenta. Cada “casa” los estima a futuro de forma diferente y creo que no es justo usar diferentes varas de medir en la comparativa, ya que el que estime a la baja los costes saldrá mejor parado que el que sea más realista.

En general, cuanto mayor sean los activos bajo gestión (€ invertido en ese PP), menores serán los costes medios.

Espero haberme explicado, sino me dices :)

Un saludo!

Hola Guillem, gracias por tu blog que nos ayuda a muchos que estamos empezando. ¿Qué opinión te merecen los planes de pensiones propios que han sacado recientemente MyInvestor? ¿ves algún problema que sean 100% RV teniendo un horizonte temporal a 25 años?

Hola Rafael, muchas gracias por tu comentario. Personalmente me gusta tener una pequeña parte en RF, aunque si el horizonte temporal es tan largo como comentas también es viable si tu perfil de riesgo es elevado. Eso sí, me quedaría con el PP global (no el SP500) para tener mayor diversificación. Tengo pendiente actualizar otra vez el artículo con más información.

Un saludo!

Hola! Gracias por los artículos, me están sirviendo de gran ayuda!

Voy a traspasar mi Epsv del banco a Indexa y aparte voy a abrir una cuenda de fondos indexados.

Mi pregunta es: cuánto % de lo destinado a la inversión debería depositar en cada fondo? No tengo intención de sacarlo hasta dentro de 20-30 años.

Por ejemplo estaría bien 70% fondos y 30% Epsv?

Hola Jose, es difícil dar una cifra ya que dependerá mucho de tu situación fiscal y tus objetivos a corto, medio y largo plazo ya que el dinero invertido en EPSV será ilíquido hasta pasados 10 años.

Hola Hormiga,

Qué piensas de la nueva fiscalidad que piensa introducir el gobierno para planes de pensiones individuales? https://cincodias.elpais.com/cincodias/2020/10/30/fondos_y_planes/1604072932_254266.html

Yo me estaba planteando hacerme uno para poderme desgravar el máximo de 8.000€ pero ahora resulta que pronto ese máximo será de 2.000. Aún así consideras que vale la pena hacerse uno? (me planteo plan de pensión Indexa Capital o Finizens por sus bajas comisiones). Gracias y enhorabuena por el excelente trabajo en este blog, me ha resultado muy útil, solo este post.

Hola! Tengo exactamente la misma duda. Si se aprueba ese cambio, los planes de pensiones individuales… pasan a ser anécdotas.

Yo por mi parte tengo un plan de pensiones de empresa donde puedo aportar hasta 10k según esos cambios fiscales…. pero la rentabilidad es bastante baja, del 1.5-2% TAE o así.

Casi dan ganas de meterlo todo a fondos indexados y fuera.

Cualquier consejo o reflexión es bienvenida :)

Un saludo!

Muy interesado en este tema también. SI limitan los planes individuales a 2000€… creo que a mucha gente ya no le va a merecer la pena.

Yo tengo la suerte de tener un plan de empresa, y al parecer ahí se podrá aportar hasta 10k, aunque la rentabilidad es del 2,5%… casi me tira más meterlo todo a fondos de inversión. Aún no sé que hacer, cualquier reflexión o recomendación es bienvenida!

También me surge la duda… si yo dejo mi empresa, puedo seguir aportando al plan de pensiones de empresa hasta 10k? Porque aunque deje la empresa ese plan de pensiones sigue ahí a mi nombre.

Un saludo!

Oops, sorry por el spam, no me funcionaba el poner comentarios :(

Sin problema Julio :)

Hola Alvaro, personalmente no me gusta demasiado, en mi caso sería partidario de ampliarlo en lugar de reducirlo. Para mí, si antes valía la pena ahora seguirá valiendo la pena también, únicamente que el beneficio total será más reducido debido a los nuevos límites.

Hola Guillem,

Me estoy informando sobre planes de pensión en España y esta info resulta muy útil!

Antes vivía en Londres y tengo 1 plan de pensión en GBP ya. Así que me gustaría traerlo a EUR, pero hasta ahora Indexa y Finizens me comentaron que no es posible todavía. Conoces alternativas que sí lo permiten o me sabrías aconsejar cómo hacerlo?

Gracias desde ya,

Matteo

Hola Matteo, desconozco cómo podrías hacerlo siendo un plan de pensiones ya que ahí interviene diferente normativa fiscal de cada país.

Que tal amigo, estaba revisando tu página y tienes muy buena mentalidad, quería saber si tienes también opciones de fondos indexados o inversiones para personas que somos de otros países.

Me estoy leyendo el libro de Dinero de Tony Robbins y quería aplicar algunas cosas, pero no hay en mi país.

Hola Jesús, desconozco la situación de la inversión indexada en otros países. Lo mejor será buscar información en blogs y foros de ahí para ver qué opciones existen.

Hola hormiga!! Los de finizens son los más baratos ahora ya que están en el 0,54 por si no lo has visto! Lo acaban de anunciar en su twitter 😁

FINIZENS: efectivamente, buena noticia para los que estamos con ellos en sus Planes de Pensiones.

Me surge una duda general sobre los Planes de Pensiones.

Este año cambié de empresa y, desde el mes pasado, tengo derecho a su plan de pensiones. Según me han confirmado, la aportación conjunta (empresa+empleado) para este año 2020 será de 1.821,4 €.

En paralelo tengo mi plan de pensiones individual con FINIZENS. En este punto querría saber cuál sería el límite que podría aportar este año en el plan individual. Según entiendo el límite anual es de 8.000 €/año, pero desconozco si puedo llegar a aportar al plan individual este año los 8.000 € o tendría que deducir la parte del plan de pensiones de empresa: en este último caso ,si fuera así ¿tendría que descontar la totalidad de las aportaciones al plan de pensiones de empresa (1.821,4 €) o sólo la parte que yo aportaré?

Gracias y un saludo,

David.

Hola Jesús, aunque el plan de pensiones de empleo es diferente al individual, la suma de ambos no podrá superar los 8.000€ o el 30% de los rendimientos de trabajo y actividades económicas. Ahí hay que contar tanto tus aportaciones como las de la empresa, es decir, es la suma de todo lo invertido en planes de pensiones.

¡Gracias Hormiga!

Hola Gema, justo he actualizado el artículo, muchas gracias por avisar :)

Perdón por el triple post. Tuve un problema con el ordenador y parecía que no se había enviado ningún mensaje.

No te preocupes, he eliminado los demás :)

No te preocupes Daniel, he eliminado los duplicados :)

Hola,

Hasta hora una de las ventajas que tenían los planes de pensiones tanto indexados como no era la desgravación fiscal. Ahora que parece que va a desaparecer la desgravación en los planes de pensiones no se si siguen siendo tan atractivos como hasta ahora. Puede ser que haya algún buen plan de pensiones pero quizá se puedan fondos de inversión indexados que sean tan buenos como los planes de pensiones y no tener el hándicap de no poder sacarlo libremente.

Hola Pedro, lo que está sobre la mesa es reducir la cantidad a desgravar, en principio seguiría teniendo sentido si antes también lo tenía, aunque nos podremos aprovechar menos de sus incentivos fiscales. Dicho esto, aún no hay nada en claro.

Muy buenas,

articulo muy interesante, no se si ya podré acceder a esto. El caso es que me jubilé el año pasado y hace un mes he rescatado la parte de las aportaciones anteriores a 2006 que tienen una reducción del 40%. La cuestión es que viendo que las comisiones del plan son del 1,6% la pregunta es si el dinero que sigue invertido lo podría ahora traspasar a un plan de Indexa por ejemplo y posteriormente cuando me interese rescatar en forma de renta que era lo que tenía en mente. ¿Mereceria la pena si es que se puede aunque ya no pueda seguir aportando más?

Gracias y un saludo

Hola Jesus, para mí tiene todo el sentido traspasarlo si pretendes tener el resto del plan invertido. Ahorrarte un 1% al año aprox. puede ser bastante dinero.

Un saludo!

Hola Hormiga:

La verdad es que te he descubierto hace poco….una pena no haber topado con tu trabajo antes: de lo mejor que he visto. Trato de ponerme al día leyendo todo lo que tienes publicado pero no doy abasto.

Estoy con MYINVESTOR desde hace un tiempo y ahora pienso invertirme por mi cuenta en fondos indexados. A fecha de hoy tengo en mente:

– VANGUARD GLOBAL STOCK INDEX INV EUR ACC (IE00B03HCZ61): 75%

– VANGUARD GLOBAL BOND EUR INS HEDGED (IE00B18GC888): 20%

– VANGUARD EMERGING MARKET STOCK (IE0031786142): 5%

La cuestión es que me gustaría buscar algo de exposición a materias primas, oro o REITs, pero no he visto todavía un fondo en MYINVESTOR que me convenza ¿tienes algo visto dentro de los que ellos ofrecen?

Muchas gracias por tus comentarios.

Saludos.

Jesús

Hola Jesús, muchísimas gracias por tus palabras :)

Para REITs sí que tienes fondos indexados interesantes con bajas comisiones. Ej:

iShares Dev Rl Ett Idx (IE) Instl Acc € IE00B83YJG36

Amundi IS FTSE EPRA NAREIT Global AE-C LU1328852659

Para oro solo encontrarás fondos de mineras, que no es lo mismo. Ahí deberías buscar un ETF de oro (ETC), comprarlo en físico o a través de un custodio tipo Bullionvault.

Un saludo y mucha suerte!

Perfecto, muchas gracias. Y enhorabuena por el trabajo realizado.

Hola Hormiga,

Enhorabuena por tu blog y por explicar las cosas de manera clara y fácil de entender. Tengo 38 años, estoy empezando más o menos con esto de la inversión y tengo una duda. Mi idea inicial era invertir todo (lo que tengo apartado para invertir) en un fondo de inversión a través de un robo-advisor. Pero después de ir leyendo más información tengo la duda de si no sería mejor invertir una parte, pongamos un 60% de lo que tengo para invertir, en un fondo de inversión indexado y el otro 40% en un plan de pensiones indexado. Por aquello de diversificar y aprovechar las ventajas del plan de pensiones.

Gracias por tu trabajo y sigue así.

Hola Daniel, para mí tiene sentido pero tienes que valorar la fiscalidad, liquidez y aportaciones máximas de los planes de pensiones para valorar si tiene sentido en tu cartera. Piensa que este año puede que sea el último pudiendo invertir los 8.000€, el año que viene se plantean reducirlo a 2.000€.

Un saludo y muchas gracias por tu comentario :)

Hola a todos,

A ver si me pueden ayudar porque en esto voy un poco perdido…

Tengo un salario bruto de 18.000€, ¿me conviene entrar a un plan de pensiones por fiscalidad?

¿Y hasta cuanta aportación por año?

Gracias

Por fiscalidad seguramente. Lo aportado te desgrava directamente de la cuota por lo que con 18 mil euros de salario anual probablemente te saliera a devolver bastante en junio. El máximo de aportación para desgravar son 10 mil euros al año. Luego está claro la capacidad de ahorro y lo que puedas aportar…

Solo por aclarar, el máximo son 8 mil € o el 30% de tus rendimientos netos de trabajo.

Hola Alberto, con este sueldo yo priorizaría otros productos de inversión, como los fondos indexados.

Un saludo.

Creo que deberías matizar el tema de la retirada de 13.115€ sin impacto fiscal.

Aunque tienes razón, y en la mayoría de casos en RENTA INDIVIDUAL quedaría una base imponible general igual al mínimo personal y familiar, quedando un impuesto igual a 0, me parece poco realista que alguien vaya a vivir con 13.115€. Siempre vas a necesitar ingresos de otra vía, incrementando tu base imponible y por lo tanto no teniendo un impuesto igual a 0. Para aprovechar la reducción que comentas, la otra vía de obtención de ingresos debe ir por el lado del ahorro (dividendos, reembolso de fondos de inversión, etc), y aunque es cierto que el plan de pensiones “agotaría” (por así decirlo) todo el mínimo personal y familiar, sí que se reduciría enormemente el impacto fiscal de tus ingresos (no saliendo en ningún caso una cuota a pagar de 0€, pero habiendo logrado una gran optimización).

No obstante, la cantidad de 13.115€ aumentaría (y mucho) si tenemos hijos, si estamos jubilados (el mínimo personal y familiar aumenta a los 65 años y vuelve a aumentar a los 75) o si hacemos renta conjunta (aquí hay otro enorme beneficio fiscal y puede dar mucho juego que la pareja se alterne, haciendo retiradas uno de ellos cada año para así beneficiarse de esta opción de tributación).

Saludos

Y quiero matizarte una cosa que tampoco has comentado:

-Si tus únicos ingresos provienen de rentas del trabajo (y el plan de pensiones se considera como tal) no estás obligado a hacer la declaración de la renta si no superas los 22.000€.

¿Qué significa esto? Que puedes sacar hasta 22.000€ sin hacer la renta ni pagar, por tanto, nada. Ojo, siempre y cuando no tengas más de un pagador (entonces sería a partir de 14.000€), ni concurran otras circunstancias (como rendimientos de capital mobiliario superiores a 1.600€, inmuebles en alquiler, rentas imputadas por valor de 1.000€ o más, etc).

Saludos.

Hola Yago, muchas gracias por tu comentario. Al final creo que estamos muy alineados, los planes de pensiones te permiten una mayor flexibilidad fiscal de cara al retiro de capital.

Un abrazo,

Guillem

Hola Guillem, aunque no sé si es el foro adecuado, quería hacerte una pregunta sabiendo de tu conocimiento de los Planes de Pensiones en general.

Estoy jubilado y tengo dos Planes de Pensiones de los que aún no he rescatado nada. Este año me interesará hacer por motivos fiscales la aportación máxima, posiblemente en un Plan nuevo, no en los que tengo contratados. Posiblemente también contrate otro de 2.500 € a nombre de mi esposa.

Tengo entendido que al no haber hecho aún rescates, podré rescatar cuando y como quiera lo que invierta este año y todo lo demás claro, ¿estoy en lo cierto o estoy equivocado?

Te agradecería una respuesta para ir sobre seguro.

Hola Emilio,

Así es, mientras no hayas empezado a rescatarlo podrás seguir aportando sin ningún problema y cuando quieras podrás rescatarlo. Si lo rescatas y sigues aportando lo que pasará es que las nuevas aportaciones solo se podrán rescatar ante contingencias diferentes a la de la jubilación.

Un saludo!

Buenas,

Antes que nada, agradecerte la cantidad de información que compartes con nosotros de manera altruista, es admirable.

En cuanto a este artículo, mi duda es la siguiente: como mencionas, un plan de pensiones puede ser una buena idea a la hora de optimizar la fiscalidad, ya que el dinero que inviertes lo puedes desgravar en la declaración de la renta.

Dicho esto, puede ser una buena idea en el caso de obtener ganancias importantes. Pero, ¿es posible que lo sea también en el caso de que las ganancias están al límite de tributación?

Me explico, me he informado de que la cantidad mínima de ingresos para tener que realizar la declaración de la renta de forma obligada es de 22.000€ anuales (siempre y cuando provengan del mismo pagador). Si, por ejemplo, obtengo 25.000€ (netos) anuales e invierto en un plan de pensiones 4.000€ (que no tributarían), me quedaría en un total de 21.000€, por lo que no estaría obligada a realizar la declaración.

¿Estaría en lo cierto?

Muchas gracias de antemano!!

Un saludo.

Hola Ane, hasta donde yo sé, el Plan de Pensiones no reduce tu mínimo para hacer la declaración de la renta. Ahí se tienen en cuenta únicamente los ingresos brutos y el número de pagadores. Por lo tanto, por desgracia no sería útil para este fin.

Un saludo!

No, hablamos de 22.000€ de rendimientos brutos del trabajo. No obstante, a ti en tu empresa te retienen teniendo en cuenta una retribución anual de esos 25.000€ por lo que esta reducción haría que el resultado de la declaración te saliera a devolver. No tiene sentido aportar si lo que buscamos es “evitar presentar renta”, en tu caso tiene más sentido aportar para 1) ahorrar para la jubilación y 2) encima la renta nos sale a devolver.

Saludos.

Muy buenas hormiga,

¿Podrías mover el dinero que tengo de un plan de pensiones (últimos 3 años) a indexa capital y su plan de pensiones sin penalización?

Gracias por tu blog, es magnifico!

Hola VP, gracias por tu comentario!

Por supuesto, estás en todo tu derecho :)

Hola, muchas gracias por este artículo. Es excelente como todos los que he leído en HC.

Muchas gracias Alfonso :)

Brutal el post.

Estoy pensando en empezar con uno, pero quería preguntarte. Ahora que MyInvestor ha entrado en escena como lo ves para empezar el plan de pensiones en su plataforma?

Gracias

Muchas gracias Ventura! Myinvestor tiene una amplia gama de planes de pensiones, pero indexados me consta que solo los de Indexa. Si lo haces a través de Indexa tendrás el rebalanceo automático mientras que con Myinvestor no. La parte buena es que el mínimo es menor con Myinvestor.

Un saludo!

Hola! En el twitter de Indexa acaban de publicar sus cuentas, si miras la liquidez que tienen pinta muy mal, tu como lo ves? Gracias por el blog!

Hola Jamespu, no he visto el tweet, lo podrías compartir? De todas formas, no te preocupes por la liquidez de Indexa. Está auditada por BDO y la CNMV vela para que esto no suponga un problema de caja. En el peor de los casos tu dinero no lo tiene Indexa sino Inversis o Cecabank así que puedes estar tranquilo.

Un saludo!

Muy interesante el artículo y gracias por inspirarnos. Me surge una pregunta que quizás me puedas ayudar:

¿Compensa a nivel financiero y fiscal abrir un plan de pensiones indexado (con un mínimo de comisión real de 0,67%) frente a un fondo indexado con comisión del 0,25% si lo gestionas por tu cuenta?

Dicho de otra manera, ¿qué nos interesa más 8.000 euros/año y después de quitar impuestos? u ¿8000 euros sin impuestos al 6% y pagar rendimiento al final?

Hola Antonio, no sé si termino de entender tu pregunta, perdona 😅

Según mis cálculos la probabilidad de que salga a cuenta es muy elevada aún y con esa diferencia de comisión, aunque dependerá de las circunstancias de cada (ej. tipo marginal actual). Puedes jugar con la calculadora a ver qué te sale!

Justamente estoy intentando evaluar el impacto de la diferencia de comisiones entre planes de pensiones y fondos indexados. Entiendo que la casilla que hay que modificar es la H31. Sin embargo, meto -0.5% y me salen errores. ¿Podrías explicar cómo hay que modificarlo? Gracias por este post tan interesante y por la calculadora que es muy útil!!

Hola Salvador, muchas gracias. Lo acabo de probar y me funciona correctamente. Si quieres envíame un enlace o la captura a hola@lahormigacapitalista.com para ver si puedo detectar el problema :)

Un saludo!

Genial articulo. Se agradecen artículos así.

Tengo una pregunta, empecé hace poco con un FI en indexa y estoy planteando traspasar un plan de pensiones que hice en su momento con una entidad bancaria y pasarlo a Indexa ya que actualmente está parado. Cómo lo ves el tener por un lado el FI y por otro lado el plan de pensiones. Muchas gracias. Un saludo

Hola Ángel, muchas gracias por tu comentario. Me parece bien, de hecho yo también tengo ambos productos con Indexa!

Hola hormiga! Enhorabuena por el blog, muy util!

Estoy interesado en contratar un plan de pensiones indexado, pero me gustaría que fuera únicamente indexado al S&P 500. Es por ello que opciones como Indexa no me valdrían, sólo veo factible la de ING aunque tenga comisiones un poco altas (aunque entre lo que me ahorro de impuestos y la rentabilidad que pueda tener el S&P, aun así lo veo rentable). ¿Ves algúna otra opción?

Mil gracias!

Hola Miguel, muchas gracias por tu comentario :)

Si realmente quieres el SP500 solo existe la opción de ING. Personalmente me decantaría por uno más diversificado, aunque es cuestión de preferencias.

Un saludo!

Una duda: ¿ no existe un ETF que podamos contratar como plan de pensiones que sea un ETF que replique el MSCI World y que sea aún más bajo? En mi caso, aunque sólo sean unas décimas, no entiendo esas decimas extras de TER de productos de Indexa respecto a comprarme yo mismo un ETF, también en FI.

He encontrado este, SMART Bolsa Mundial PP, aunque las comisiones son más altas que las de Indexa.

Muchas gracias por tu tiempo y por tu blog.

Hola Javier, la regulación de los Planes de Pensiones impiden que podamos hacer una cartera por nuestra cuenta. La parte buena es que los Planes de Pensiones de Indexa tienen unas comisiones muy ajustadas y es mucho más diversificado que invertir en un solo ETFs.

Hola! Justo he estado hablando con Indexa al respecto. Mis dudas van en dos áreas, me encantaría tu punto de opinión al respecto:

1. Selección mix de ETFs. Indexa lo hace bajo su propio criterio, infra o sobre ponderando algunos índices ya que tiene prácticamente una decena de ellos conformando el fondo. No sigue un MSCI World por ejemplo. Eso introduce un criterio subjetivo, y hace difícil entender qué sucede a fin de año.

2. Liquidez. Cuál es tu punto de vista sobre fondos de pensiones que tengan pocos partícipes y poco capital? Qué sucede si un día varios participantes deciden sacar su dinero? Indexa me ha comentado que mantienen un 4% líquido por esas circumstancias, pero entiendo que para salirse de un fondo necesitas contraparte que te compre las participaciones… y si no hay ninguna o ese rincón de liquidez se ha agotado porqué han salido 1 o 2 partícipes grandes antes que tu?

Hola Albert, te respondo:

1. Los planes de pensiones tienen unas limitaciones bastante estrictas en cuanto a diversificación de ahí que los PP de Indexa no puedan tener la misma estructura que las carteras de fondos (tiene que diversificar entre más gestoras). Esto provoca que la composición no sea tan fácil de entender. De todos modos, sigue siendo totalmente indexada y no creo que haya diferencias significativas vs las carteras de fondos a largo plazo (sin tener en cuenta el diferente nivel de riesgo entre unas y otras).

2. El plan de pensiones es la carcasa de un fondo de pensiones, que a la práctica funciona de forma muy similar a un fondo de inversión. Eso permite que la liquidez esté garantizada y si en algún momento hay más salidas que entradas y se termina la liquidez se acabará vendiendo parte de los activos para los reembolsos, por eso no hay ningún problema.

Un saludo!

Hola Hormiga,

Recientemente he aceptado una colaboración como profesor asociado en la Universidad y he pasado a tener 2 pagadores. Tengo 35 años y fondos de inversiones indexados a los que realizo aportaciones mensuales. No sé si es interesante contratar un PPI con el objetivo de pagar menos impuestos ahora que tengo 2 pagadores en la renta. Cuando me jubile supongo que tendré 1 pagador único, el Estado, y no sé si la fiscalidad de recuperar renta del plan de pensiones será más beneficiosa que ahora mismo con el sueldo de mi empresa y el de la Universidad.

Muchas gracias por adelantado y feliz 2020!

Hola Alejandro, en principio de cara a la renta tener dos pagadores o uno es indiferente, solo es importante si estas en el umbral de estar obligado o no a hacer la declaración de la renta. Lo que determina tus tramos de IRPF y el hecho de que te interese o no tener un Plan de Pensiones indexado son los ingresos totales, que entiendo que ahora serán más altos que antes. Es difícil saber si va a salir a cuenta realmente pero si tus ingresos son medio-altos lo más probable es que sí.

Hola Hormiga.

Gracias por todos tus análisis.

Centrándonos en construir una cartera de Fondos de Inversión quisiera preguntarte cuál de esas dos gestoras (Indexa Capital o Finizens) tiene las comisiones finales (el coste total) más atractivas para un capital de 200.000€

A mí me parece que es Indexa, pero tal vez haya olvidado algún componente de los que totalizan el coste.

Gracias por tu atención y feliz 2020.

Hola Fran, gracias por tu comentario.

Con Indexa te saldría por 0,71% y con Finizens 0,69%, teniendo en cuenta todos los costes asociados y el IVA.

Feliz 2020 :)

Hola Guillem,

Muy interesante el artículo! Quiero contratar con Indexa sobre todo por la ventaja de los 10 años y me surgen algunas dudas.

Pongamos que este año invierto 8.000€ y el siguiente otros 8.000€.

Pasados 10 años de la primera aportación, puedo retirar sólo los 8.000€ de la primera aportación o también los otros 8.000€ que solo llevan 9 años?

Por otro lado, pasados por ejemplo 15 años de la primera aportación, si decido retirar fondos, puedo retirar sólo una parte o he de retirar todo el PP de una vez?

Un abrazo,

Gonzalo

Hola Gonzalo, efectivamente. La ley permite retirar las aportaciones de los Planes de Pensiones que tengan, como mínimo, 10 años de antigüedad (de aplicación a partir de 2025). Si en 2019 has invertido 8.000€ y en 2020 8.000€ más, en 2029 podrás retirar los 8.000€ iniciales con su respectiva revalorización. El año siguiente podrás retirar el capital invertido en 2020 y así sucesivamente.

Pasados 15 años, puedes retirar el capital que quieras del Plan de Pensiones. Un rescate total (todo), parcial (una parte) o en forma de rentas (rescates recurrentes). En este sentido es similar a un fondo de inversión, hay flexibilidad.

Un abrazo,

Guillem

Buenos días,

Quiero invertir en Planes de Pensiones Indexados 10¿0% RV, siendo yo el que haga la gestión activa pasándolos a Monetarios o RF a corto cuando el mercado se gire.

De todas las empresas relacionadas al principio cual es la que permite esta opción de forma agil, ya que la rapidez en el cambio es fundamental.

¿Es ING la que más se adapta a esta estrategia? Pues permite el traspaso entre planes como si fuese entre FI, cosa que a lo mejor no es posible entre carteras o se retrasa mucho.

GODIMA

Hola Godima, por regla general el Plan de Pensiones no es un producto orientado a este tipo de operaciones. De todos modos, si estás dentro de la misma gestora la operación deberías ser más rápida, por lo ING puede ser una opción adecuada para lo que quieres conseguir.

Hola Guillem! Podrías comentar la diferencia con un PIAS? (Quizas esto requiera otro post :/ )

Hola Emiliano, me apunto como posible tema futuro ya que seguro que es muy interesante. Te dejo este artículo para que tengas una idea más clara de la diferencia. En resumen, el PIAS no te desgravas al hacer la aportación sino en el momento del rescate si se cumplen ciertas condiciones. Es un producto interesante pero ahora mismo no he encontrado ninguno que me parezca interesante (transparente + bajas comisiones).

Hola HC, una pregunta. Si estos fondos son móviles, es decir son traspasables, se podría cambiar de fondo, y en un cambio de nacionalidad a un país que no es paraíso fiscal, pero si con buenas condiciones fiscales como Chipre. ¿Esperar a que se otorgue la nacionalidad y cobrar el plan de pensiones en un fondo diferente, ya con las reglas fiscales de Chipre?

Muchas gracias por tu atención, un saludo.

Hola,

Hasta donde yo sé no se puede traspasar un plan de pensiones entre países (quizá estoy equivocado). Había una iniciativa europea con el Plan de Pensiones Paneuropeo, pero a día de hoy no está en marcha aún.

Buenos días,

En el caso de que aportara a un plan de pension teniendo 0 € de ingreso en España (ya que de trabajaría en el extranjero) ¿Al hacer la declaración de la renta saldría a devolver? Por ejemplo, aportando lo máximo, en condiciones estándar, 8.000 euros, ¿de cuánto sería la posible devolución?

Gracias :)

David,

En este caso no creo que puedas desgravarte ya que el límite del Plan de Pensiones es 8.000€ o el 30% de tus rendimientos netos de trabajo, por lo que si tus ingresos en España son de 0€ no podrías desgravarte nada. De todas formas, esta situación es un poco más compleja ya que tienes ingresos pero fuera de España, por lo que no me atrevería a decir que es 100% como digo.

Un saludo!

Es interesante el aspecto de “diversificación fiscal”. Hasta ahora estaba pensando en rescatar todo lo rescatable con las opciones de la nueva ley de 10 años, pero esta entrada me ha hecho pararme otra vez a repensarlo… Bueno, hasta 2025 tengo tiempo jejjej.

Hola de nuevo Ana! El tema de los impuestos hay que mirárselo bien, sino Hacienda te puede pegar un buen mordisco a tu Plan de Pensiones. Lo normal es que sea mejor rescatarlo por rentas, aunque hay que estudiar cada caso.

Un saludo y gracias por tus comentarios :)

Buenos días.

En lo relativo al rescate, en su momento, del plan de pensiones vía rentas y no en forma de la totalidad del capital por ser fiscalmente más gravoso, tengo entendido que, en el País Vasco y Navarra rige una bonificación del 40%. Con la condición de que el rescate se haga en forma de capital, por la totalidad del plan y/o planes de pensiones EPSVs etc… que uno tenga ya sean dentro o fuera del País Vasco y dentro del mismo ejercicio fiscal. De esta forma creo que el rescate en forma de capital sería más interesante que en forma de rentas por cuanto sólo se tributa por el 60% del importe total (que será un buen dinero obviamente) saliendo “de rositas” en cuanto al 40% restante. De esta forma creo que es más interesante rescatarlo llegado el momento en su “totalidad” y en forma de capital. Si puedes comentarlo por favor. Espero no estar equivocado. Al menos hoy por hoy rige esta posibilidad fiscal …..

Muy amble y muchas gracias.

Hola Luis, desconozco el detalle de la fiscalidad de País Vasco y Navarra por lo que no te sabría decir si lo que me comentas es correcto. De todas formas, se tendría que estudiar cada caso para ver cuál es la estrategia más óptima.

Un saludo!

Hola Guillem,

Primero de todo, enhorabuena por el Blog, aportas información de calidad y explicaciones muy claras para todos aquellos que estamos iniciándonos en este mundo de la inversión.

Quería hacerte una pregunta de concepto acerca de la rentabilidad del Plan de Pensiones indexado que ofrece Indexa. Revisando las estadísticas y las rentabilidades anuales que ofrecen en su página web o en su blog, ¿cómo se explica que la rentabilidad de las diferentes carteras que ofrecen en el plan de pensiones pueda ser tan diferente a la del benchmark de referencia? ¿Al tratarse de un plan de pensiones indexado en el que precisamente “imitan” índices de referencia, no deberían ser muy muy similares las rentabilidades?

Muchas gracias de antemano.

Saludos,

Hola Daniel, muy buena pregunta.

El benchmark que utiliza indexa para comparar la rentabilidad de sus planes de pensiones es una media de los planes de pensiones españoles de tipo Renta Variable Mixta, obtenido con los datos ofrecidos por Inverco.

En caso de que quieras compararle con un fondo indexado o ETF más similar podrías utilizar uno que invirtiese en el MSCI World o el MSCI ACWI, aunque no conozco ningún plan de pensiones que invierta solo en esos índices.

Un saludo!

Guillem

He visto este producto SMART Bolsa Mundial PP, aunque las comisiones son más altas que las de Indexa.

He leido que replica el “MSCI World NR EUR Hedged” aunque no entiendo sus diferencias con el World MSCI normal.

¿qué opinas?

Muchas gracias por tu tiempo

Hola de nuevo Javier, el “Hedged” hace referencia a la cobertura de divisa, lo que impide que la volatilidad entre divisas afecta la rentabilidad del fondo.

Para rescatar un plan de pensiones, tengo entendido que tributa como rendimiento del trabajo, tanto lo invertido como las rentabilidades generadas, y no como ahorro que el impuesto es menor. Parece ser que la mejor manera es en forma de renta, para que el impacto sea menor, pero la verdad es que en forma de renta tengo entendido que el global de impuesto pagado es mayor que en forma de capital de un solo golpe. También tengo entendido que si se recupera en forma de renta vitalicia, el impuesto es menor porque tributa como ahorro. Todos los planes se pueden rescatar en forma de renta vitalicia, en que consiste esta forma de rescate? Un saludo y gracias por vuestra información.

Hola José Ramón,

No todos los planes de pensiones se pueden rescatar de forma vitalicia, lo normal de en forma de capital o en forma de renta. En forma vitalicea sería un tipo de seguro que te paga X cantidad durante la vida del asegurado.

En cualquier caso, siempre se tributa como rentas del trabajo. Quizá te referías a los PIAS?

Un saludo!

Los planes de pensiones los puedes rescatar al completo o como renta (no vitalicia). Desconozco si alguna entidad aún te permite contratar una renta vitalicia sin un PIAS asociado.

Lo malo del plan de pensiones es, efectivamente, que lo rescatas como bien del trabajo por lo que suma a la pensión de la SS para el cálculo de tributación (sablazo), aunque se compensa un poco porque desgraban las aportaciones durante la vida del plan, aun así, echando números, sales perdiendo a nivel fiscal.

Los PIAS sí se pueden rescatar como renta vitalicia y tributan como bien mobiliario por lo que en esta modalidad tributas al 0% o casi al 0% en el momento del rescate, que es la opción que se está volviendo más popular los últimos años. En caso de rescatarlo al completo sin renta tributa como un fondo de inversión, pero claro, es mucho menos interesante.

Soy formador financiero y mediador de este tipo de productos por lo que estoy bastante al día, por si os interesa más info.

Hola Hormiga, gracias por el post.

Tengo una pregunta: ¿la norma de que en el momento de rescatar el capital hay que pagar los impuestos sobre todo el dinero retirado se aplica a la aportación que no ha sido desgravada? ¿Si hago una aportación de mis ahorros para las cuales ya he pagado los impuestos, tendré que pagarlos otra vez a la hora de retirar?

Un saludo

Hola Igor, efectivamente. Hay que pagar impuestos por todo lo retirado pero no es que estés pagando doble, me explico: Cuando pones, por ejemplo, 1.000€ en un Plan de pensiones esa cantidad te la desgravas de la declaración de la renta, es decir, es como si hubieras cobrado 1.000€ menos. En otras palabras, estás diferido el pago de impuestos hasta que no lo rescatas. Por eso es importante que en el momento de rescatarlo estemos en un tramo de IRPF igual o menor a cuando nos lo desgravamos como puede en el momento de jubilarnos con una pensión más baja, estando en paro, si conseguimos la independencia financiera, etc.

Buenas tardes,

buen análisis, aunque como se ha preguntado en algún comentario anterior debería completarse con un ejemplo que refleje una situación real.

El supuesto de interés sería calcular el supuesto ahorro en caso de cobrar una pensión pública (pongamos la máxima, que sería lo más desfavorable), completándola con el rescate de un plan y de un fondo para mantener el nivel de vida. Ello reflejaría un escenario real, porque nadie puede vivir exclusivamente con 11 keuros (ahora unos 13 K).

Gracias y un saludo,

Cesar

Gracias por tu aportación Cesar, lo tendré en cuenta para futuros artículos o actualizaciones del mismo.

Saludos!

Podríamos rescatar 11000 euros libres de impuestos y además 10000 de otros fondos (no habría rendimientos del trabajo en ningún caso)?

En el supuesto de tener una renta por alquiler, no es un rendimiento del trabajo pero se contabiliza en la base imponible, podríamos rescatar dinero libre de impuestos también?

Hola Javier,

Con la nueva actualización serían 13.115€ en total, sumando tanto rendimientos de trabajo y como de inversión (siempre y cuando cumplas con los requisitos comentados). Como dices, las rentas de alquiler se incluyen en el IRPF pero no te sabría decirte si funciona de la misma manera. Lo mejor será que lo preguntases a alguno asesor fiscal :)

Saludos!

Hola,

No me deja responder determinados comentarios. Añadir que hay que tener en cuenta no solo en que tramo impositivo estarías en la jubilación, y si es menor compensa, sino también tener en cuenta que lo desgravado año a año puede ser reinvertido en fondos.

Si aportas 8.000 anuales, dependiendo del tramo impositivo, pero mas o menos unos 3.000 euros de devolucion en la declaracion. Si eso lo reinvertimos, y calculais 3.000 de aportaciones anuales, al 7% interes compuesto anual, vereis la mayor ventaja de los planes de pensiones, y es el prestamo que te hace el estado año a año a interes 0.

Totalmente cierto Javi! La rentabilidad del capital que dejamos de pagar a Hacienda podría compensar el hecho de tener un futuro tramo impositivo igual o incluso superior. Esto es algo una poco más complicado de calcular y de ahí a que quiera crear una herramienta que lo permita calcular fácilmente (quizá algún día…).

Gracias por la aportación :)

Hola!!!

Hace muy poco tengo un fondo de inversiones con Indexa Capital y ahora leyendo tu artículo sobre el plan de pensiones tengo la duda si me conviene contratarlo o no el plan de Indexa Capital. Mi situación es la siguiente:

Soy autónomo, casado sin hijos, tengo 37 años, mis ingresos son variables (hay meses muy buenos, meses regulares y meses muy malos), mi IRPF no es alto (mis facturas son del 15% de retención).

¿Qué me aconsejas?

Muchas gracias de antemano,

Un saludo!

Hola Rubén,

Quizá la respuesta del comentario de Jesus te sirva para aclarar tus dudas. Aquí añadir que si eres autónomo y pagas el mínimo en la Seguridad Social, lo normal es que acabes cobrando la pensión mínima una vez te jubiles. En esta situación es bastante probable que te salga a cuenta tener un PPI (tendrás ingresos más bajos que ahora, por lo que acabarías pagando menos impuestos).

Por cierto, el IRPF en el que te tienes que fijar no es el de tus facturas sino el que te salga en la declaración de la renta teniendo en cuenta todos tus ingresos y gastos.

Saludos,

Guillem

Hola,

Muchas gracias por el Blog y por este post en particular.

Madre mía no hay quién se aclare con esto de los PPI. Quiero decir, no sé si merece la pena empezar uno ahora tipo Indexa (tengo 44 años) y meter unos 8.000€ por desgravarme esa parte proporcional ahora, o seguir aportando todo a un FI de Indexa que ya tengo y otra cartera indexada de R4 y mantener ambas hasta llegada la fecha de la jubilacion pasando del PPI.

Parece que la ventaja fiscal que ahora me supone, al final hay que pasar por caja igual…luego no tengo muy clara dicha ventaja.

Tampoco creo que pueda beneficiarme de esos 11250€ por razones que no vienen al caso, luego ese posible punto favorable de rescate libre de pasar por caja, descartado.

Me gustaría saber tu opinión al respecto y que harías en un caso así.

Muchas gracias,

Jesús

Hola Jesus,

Simplificándolo mucho, la decisión se reduce a saber si en el momento que te jubiles tus rentas van a ser mayores o menores que ahora. Si son superiores, lo más probable es que no te salga a cuenta mientras que si son inferiores lo más probable es que sí. Es una aproximación a alto nivel pero que puede servir.

Un paso más allá es el racional de Marcos Luque que lo ve cómo algo así: si las cosas te van mal (ingresas menos en la jubilación) entonces te interesa tener un Plan de Pensiones, mientras que si las cosas te van bien (tienes ingresos superiores) quizá no te salga tan a cuenta tener un PP pero tampoco te importará tanto, ya tendrás unos ingresos superiores que en el momento de hacer las aportaciones. De esta manera funcionaría como un “seguro fiscal”.

Me gustaría hacer una herramienta interactiva (como la calculadora de independencia financiera) que permita hacer los cálculos y ver diferentes escenarios en función de las características personales de cada uno para saber si conviene elegir un Plan de Pensiones, aunque ahora mismo no tengo suficiente tiempo para dedicarle…

Espero que te sirva, cualquier duda me dices :)

Saludos,

Guillem

Hola Guillem.

Muchas gracias por este blog, es fantástico!!

Por lo que leo tengo una duda en mi situación.

Tengo 36k y parte de ello lo he invertido en myinvestor ( 15k ), y luego he invertido 10k en Fondos de inversión indexado en Indexa ( con intención de aportar cada mes 300 euros ) y otros 6k en Plan de pensión de Indexa ( con intención de aportar 200 euros/mes ). Tengo unos ingresos muy estables de 2k mes. Tú, entonces qué me recomendarías. invertir todo en Fondos de inversión indexado en Indexa y no aportar a Plan de Pensiones o diversificar en ambos ( FI y PP )?

Gracias de nuevo

Hola Fran, en mi caso prefiero invertir también en un PP para tener mayor diversificación fiscal y poder desgravar en la declaración de la renta. De todos modos, ten en cuenta la baja liquidez de un plan de pensiones y el cómo eso puede afectar a tus objetivos financieros a corto y medio plazo.

Buenos días Hormiga,

Muchas gracias por compartir tus inquietudes, conocimiento y experiencia. Me ha parecido un artículo magnífico.

Te cuento mi caso particular, ya que hasta la fecha era muy escéptico con los planes de pensiones, y tu artículo me ha hecho replantearme cosas.

Tengo en la actualidad 45 años, y he comenzado recientemente a planificar mi futuro financiero, de cara a la jubilación a través de diferentes productos de inversión. No busco la libertad financiera (ya no llego), sino tener una posición desahogada en el momento de mi jubilación, teniendo aportaciones extra a lo que me remunere el sistema público de pensiones.

Uno de los requisitos que indicas para no tener una penalización fiscal a la hora de ir recuperando el Plan de Pensiones es ‘No tener ingresos por rendimientos del trabajo o actividades económicas’. Dado que espero cobrar, una vez me jubile, una Pensión Pública, ¿no se consideraría la pensión un ingreso por rendimiento del trabajo que se añadiría a lo que fuese rescatando del plan de pensiones?

Este hecho generaría una mayor penalización fiscal, con lo cual ya no tendría esta ventaja, que me parece clave, que comentas.

Muchas gracias por todo

Hola Jose Luis,

Disculpa la demora en responderte.

Como bien dices, la pensión del Estado se consideraría como un ingreso, por lo que no se podría aplicar para el caso concertoo.

No obstante, puede que aunque tengas pensión te siga saliendo a cuenta hacerte un plan de pensiones. Te recomiendo que eches un vistazo al video al que enlazo al final del artículo donde se expone hipotéticos casos que podrían ser más parecidos a tu situación.

Espero haberte ayudado.

Saludos

Hola hormiga,

Llevo poco tiempo leyendo este blog pero me ha resultado muy interesante. Según veo tener un plan de pensiones puede resultar muy interesante. Lo único que hasta ahora ha hecho que no me decida a invertir en un plan de pensiones es la escasa liquidez que ofrece. ¿Tú que recomendarías tener para no verte en el caso de tener que retirar el plan de pensiones, ¿un colchón para imprevistos en la cuenta corriente sin que te aporte ningún tipo de rentabilidad o algún tipo de inversión muy líquida?

Gracias.

Saludos.

Yo, a falta de que Hormiga responda, primero tendría en líquido los Gastos equivalentes a 6 meses. Luego el resto invertido entre fondos y planes de pensiones indexados, pero no más del 30-40% de la inversión anual en planes, por su escasa liquidez. Es mi opinión, cada uno sabrá! :)

Yo prefiero un fondo inversión indexado,sino quieres complicarte la vida tienes indexa capital

https://indexacapital.com/es/questions?

saludos

Hola Carlos,

Totalmente alineado con lo que te ha contestado Javi. La liquidez es una de las principales desventajas de los Planes de Pensiones por lo que te recomendaría encarecidamente que 1) Tuvieras un colchón de emergencias (6 meses de gastos es una cantidad adecuada, aunque dependerá también de tu situación) y 2) Que no fuera tu única inversión.

En mi caso por ejemplo, mi Plan de Pensiones supone aproximadamente le 20% de mi capital invertido, ya que me interesa tener la mayoría en fondos indexados para tener liquidez si algún día lo necesito. Creo que vital tener capital disponible ya que nunca sabes lo que va a pasar.

Por lo tanto, te diría que antes de nada crees tu fondo de emergencia y luego te plantees también otros tipos de inversión.

Espero haberte ayudado.

Saludos!

Hola

Sabeis si en los planes de pensiones de indexa se puede cambiar el perfil como los fondos indexados cuando lo creas oportuno?

saludos

Hola Jose,

Los Planes de Pensiones de Indexa también permiten los cambios de perfil cada 90 días. Para hacerlo debes ir a “Plan” y al final de la página podrás cambiarlo (deberás volver a hacer el test).

Saludos!

Hola y felicidades por tu trabajo es muy interesante,

Cada cierto tiempo me mudo de pais, normalmente entre USA y España.

Me gustaria saber si existe un único banco que opera en ambos paises y donde pueda tener todos mis valores o cada vez que me cambie de pais tengo que empezar de nuevo ?

Muchas gracias por la ayuda !

Un saludo

Miguel

Hola Miguel,

Pues la verdad es que no te sabría decir. Hasta donde yo sé no hay ningún banco así, aunque te animo a seguir investigando.

No soy experto pero creo que no hace falta que empieces de nuevo sino que puedes mantener las dos cuentas abiertas en ambos países, de modo que cuando estés en España inviertas aquí y cuando estés en USA desde allí. Es una forma de tener inversión es dos divisas y cuando quieras hacer retiros puedas hacerlo de la que te sea más rentable en ese momento. Me parece una forma de añadir un grado de diversificación extra, al tener capital en dos países totalmente distintos.

Siento no poder ser de más ayuda.

Saludos!

Hola Hormiga, me parece muy interesante tu artículo. Realmente ahora mismo no me planteo conseguir la independencia financiera ya que mi trabajo me gusta mucho, aunque creo que de todas formas puede ser interesante empezar a invertir en un fondo de pensiones como los que mencionas. Yo ahora tengo una cuenta corriente con ING y estoy muy contento con ellos, aunque creo que por las comisiones de estos fondos me interesa más usar otro. Como no sé por cuál decidirme creo que voy a empezar con los otros 3 a ver qué tal funcionan y ya luego hacer el traspaso al que me convenza más. Qué opinas? Muchas gracias.

Hola Jon,