Hasta ahora, la única forma de ahorrar impuestos de forma legal que había comentado en el blog era la inversión en planes de pensiones indexados. Hoy, voy un paso más allá y me sumerjo en la fiscalidad de los fondos de inversión para contarte cómo optimizarla.

He redactado el artículo de la forma más llana posible, aunque es probable que siga siendo un poco técnico. Si tienes cualquier pregunta, ya sabes que puedes dejar un comentario.

La estructura del post es la siguiente:

- En la primera parte te explicaré en detalle la teoría fiscal de los fondos de inversión con varios ejemplos para que se entienda mejor.

- En la segunda parte, te mostraré estrategias de optimización que podrás poner en práctica.

❗️Advertencia: Antes de continuar quiero recalcar que no soy experto fiscalista. Lee el artículo con cautela y, en caso de necesitarlo, ponte en contacto con un profesional cualificado.

Contenidos

¿Cómo funcionan los impuestos de los fondos de inversión?

Antes de entender cómo puedes optimizar la tributación de los fondos de inversión deberás tener claro los siguientes conceptos sobre fiscalidad:

1. Clasificación de los impuestos

En la Base Imponible del Ahorro (la “categoría” que utiliza Hacienda para los impuestos de inversiones), existen dos “subcategorías” que deberemos diferenciar:

- Ganancias y pérdidas patrimoniales: Hacen referencia a la transmisión de acciones de bolsa, participaciones de fondos de inversión y ETFs. En otras palabras, se obtienen de la diferencia entre comprar y vender un activo bursátil.

- Rendimientos de capital mobiliario: Incluyen los dividendos de acciones o fondos, intereses de depósitos, cuentas remuneradas, títulos de Renta Fija, intereses crowdlending, entre otros. Es decir, los rendimientos que generan los activos de inversión por el hecho de tenerlos.

De forma resumida, lo que hace Hacienda cuando hay ganancias en ambas subcategorías es sumarlas y calcular los impuestos que tenemos que pagar de acuerdo con los siguientes tramos de la Base Imponible del Ahorro (actualizado 2023):

| Impuestos | Desde | Hasta |

|---|---|---|

| 19% | 0€ | 6.000€ |

| 21% | 6.000€ | 50.000€ |

| 23% | 50.000€ | 200.000€ |

| 27% | 200.000€ | 300.000€ |

| 28% | 300.000€ | En adelante |

Nota: En País Vasco y Navarra se rigen por tramos y porcentajes ligeramente distintos.

Llegados a este punto es posible que te preguntes: si Hacienda lo acaba sumando, ¿por qué vale la pena entender la diferencia?

Como veremos en el siguiente concepto, su diferencia será importante cuando una de las subcategorías presente resultados negativos.

➡️ Resumen: Aunque muchas veces ponemos en el mismo saco lo que obtenemos de nuestras inversiones, Hacienda diferencia dos subcategorías dentro de la Base Imponible del Ahorro : 1) Ganancias y pérdidas patrimoniales (ej. venta fondos de inversión) y 2) Rendimientos de Capital Mobiliario (ej. cuenta remunerada). Esta diferencia será importante en el momento de compensar pérdidas.

2. Compensación de pérdidas

En el apartado anterior hemos dicho que para calcular los impuestos que tenemos que pagar, Hacienda suma las ganancias de los rendimientos de capital mobiliario y las ganancias patrimoniales. Ahora entraremos en más detalle y veremos qué ocurre cuando existen pérdidas.

1) Ganancias y pérdidas dentro de la misma subcategoría

Cuando hay ganancias y pérdidas en una misma subcategoría, estas se compensan entre sí.

Por ejemplo:

En el mismo año vendemos dos fondos de inversión:

· Del fondo A hemos obtenido una plusvalía de +3.000€

· Del fondo B, una minusvalía de -500€

El resultado de esta subcategoría será la suma de los dos, es decir, +2.500€. Lo mismo aplicaría para los rendimientos de capital mobiliario dentro de su misma subcategoría.

2) Ganancias y pérdidas en diferentes subcategorías

¿Y qué pasa si en una subcategoría tenemos pérdidas y en la otra ganancias?

Pues gracias a la reforma fiscal de 2015 podemos compensar las pérdidas patrimoniales con los rendimientos de capital mobiliario, y viceversa. Ahora bien, con un límite.

Hacienda permite compensar hasta un 25% de las ganancias de una subcategoría con las pérdidas de la otra. Si después de aplicar esta regla seguimos teniendo pérdidas, estas se podrán compensar los 4 años siguientes.

Veamos un ejemplo para entenderlo mejor:

Al terminar el año tenemos la siguiente situación:

· Hemos vendido varios fondos de inversión que en total acumulan unas pérdidas de -1.000€ (pérdida patrimonial)

· Por otra parte, hemos recibido intereses de varias cuentas remuneradas y depósitos que suman +400€ (rendimiento de capital mobiliario)

De acuerdo con la ley, podremos compensar las pérdidas patrimoniales (fondos) con un 25% de los rendimientos de capital mobiliario (intereses). Así pues, quedaría de la siguiente manera:

· De los +400€, podremos compensar un 25% (es decir, 100€) con las pérdidas obtenidas con los fondos, así que solo tendríamos que pagar impuestos por +300€.

· De los -1.000€ hemos “utilizado” -100€ para compensar parte de los intereses de los depósitos por lo que nos quedan -900€ para compensar en los próximos 4 años.

Como veremos más adelante, la mayoría de las estrategias de optimización fiscal se basan en jugar con las pérdidas y las ganancias de nuestras inversiones.

➡️ Resumen: Tanto las ganancias/pérdidas patrimoniales como los rendimientos de capital mobiliario se compensan por completo dentro de su misma subcategoría. En caso de querer compensar rendimiento negativo de una subcategoría con rendimiento positivo de la otra, tendremos un límite del 25% sobre los rendimientos positivos. Si aún así seguimos teniendo rendimientos negativos pendientes, estas se podrán compensar en los 4 ejercicios siguientes siguiendo el mismo esquema.

3. Traspasos sin tributar

Seguimos con más conceptos de la fiscalidad de los fondos de inversión, y esta vez toca uno más facilito (así la mente se puede tomar un respiro 😉).

Se trata de los traspasos de fondos de inversión sin tributar, lo que también se conoce como diferimiento fiscal.

Una de las características más interesantes de los fondos de inversión es la posibilidad de traspasarlos sin tener que pagar impuestos por las ganancias. Solo se pagarán impuestos en el momento en que retiremos el capital, es decir, cuando lo tengamos líquido en nuestra cuenta.

Esto es muy potente ya que permite hacer cambios en la cartera sin tener que pagar ni un euro en concepto de impuestos (y hacer algunos malabares como veremos más adelante).

Esta característica no la tienen las acciones ni los ETFs, que deberán pagar impuestos por ganancias cada vez que se vendan, aunque después ese mismo capital se utilice para comprar otra acción o ETF.

➡️ Resumen: En España, los fondos de inversión permiten ser traspasados a otros fondos sin tributar por las ganancias. Solo tendremos que pagar impuestos una vez vendamos las participaciones y tengamos el capital en nuestra cuenta.

4. FIFO: First in, First out

Vamos con el cuarto concepto de fiscalidad. Es el momento de hablar del criterio FIFO.

Las siglas FIFO hacen referencia a First in, First out, que se podrían traducir como “el primero que entra es el primero que sale“. Se trata de una característica clave para entender la fiscalidad de los fondos de inversión.

Su aplicación es la siguiente:

En el momento de vender o traspasar las participaciones de un fondo de inversión (o acción/ETF), Hacienda entiende que las participaciones se mueven por orden de entrada. En otras palabras, si retiramos hoy una participación de un fondo de inversión, esta corresponderá a la primera que adquirimos.

Veamos un ejemplo:

Hacemos varias suscripciones a un fondo indexado:

· Enero: compramos 1 participación por valor de 100€

· Febrero: compramos 1 participación por valor de 95€

· Marzo: compramos 1 participación por valor de 105€

Más adelante, en el mes de junio, el valor del fondo vuelve a estar en 100€, de forma que cada participación tiene el siguiente rendimiento:

· Enero: 1 part. con 0% de rentabilidad (está al mismo precio que la compramos)

· Febrero: 1 part. con -5% de rentabilidad (-5€)

· Marzo: 1 part. con +5% de rentabilidad (+5€)

→ Total: 3 participaciones con 0% de rentabilidad media

En el momento de vender o traspasar parcialmente este fondo, se seguirá el mismo orden que el de compra. Esto implica lo siguiente:

a) Si solo vendemos 1 participación esta será la de enero ya que es la primera que compramos. En este caso no pagaríamos impuestos al tener un rendimiento de 0.

b) Si vendemos 2 participaciones, sería la de enero y la de febrero, con lo que tendremos que pagar impuestos sobre las ganancias de la segunda participación.

c) Si vendemos 3 participaciones venderemos las 3 de forma que no pagaremos impuestos al tener un rendimiento total de 0.

Y si en lugar de vender, traspasamos estas participaciones pasaría exactamente lo mismo: las pérdidas y ganancias se acumularían en el mismo orden en el fondo de destino.

➡️ Resumen: En el momento de vender o traspasar nuestros fondos de inversión, se tendrá en cuenta el orden de adquisición de las participaciones (igual que pasa con acciones y ETFs). De esta forma, si vendemos o traspasamos una participación esta será la primera que compramos y se tendrá en cuenta su rentabilidad acumulada de forma individual.

5. Normativa fiscal de anti aplicación

Llegamos al último concepto clave para entender los impuestos de nuestros fondos de inversión: las normas de anti aplicación.

Las normas de anti aplicación impiden que vendamos un activo y automáticamente lo volvamos a comprar por el mero hecho de aflorar pérdidas.

En otras palabras, si las normas de anti aplicación no existiesen, podríamos vender un fondo que estuviera en pérdidas y volverlo a comprar al instante. De esta forma, estaríamos aflorando pérdidas y aún así seguiríamos teniendo el mismo fondo en la cartera, algo que Hacienda impide a toda costa.

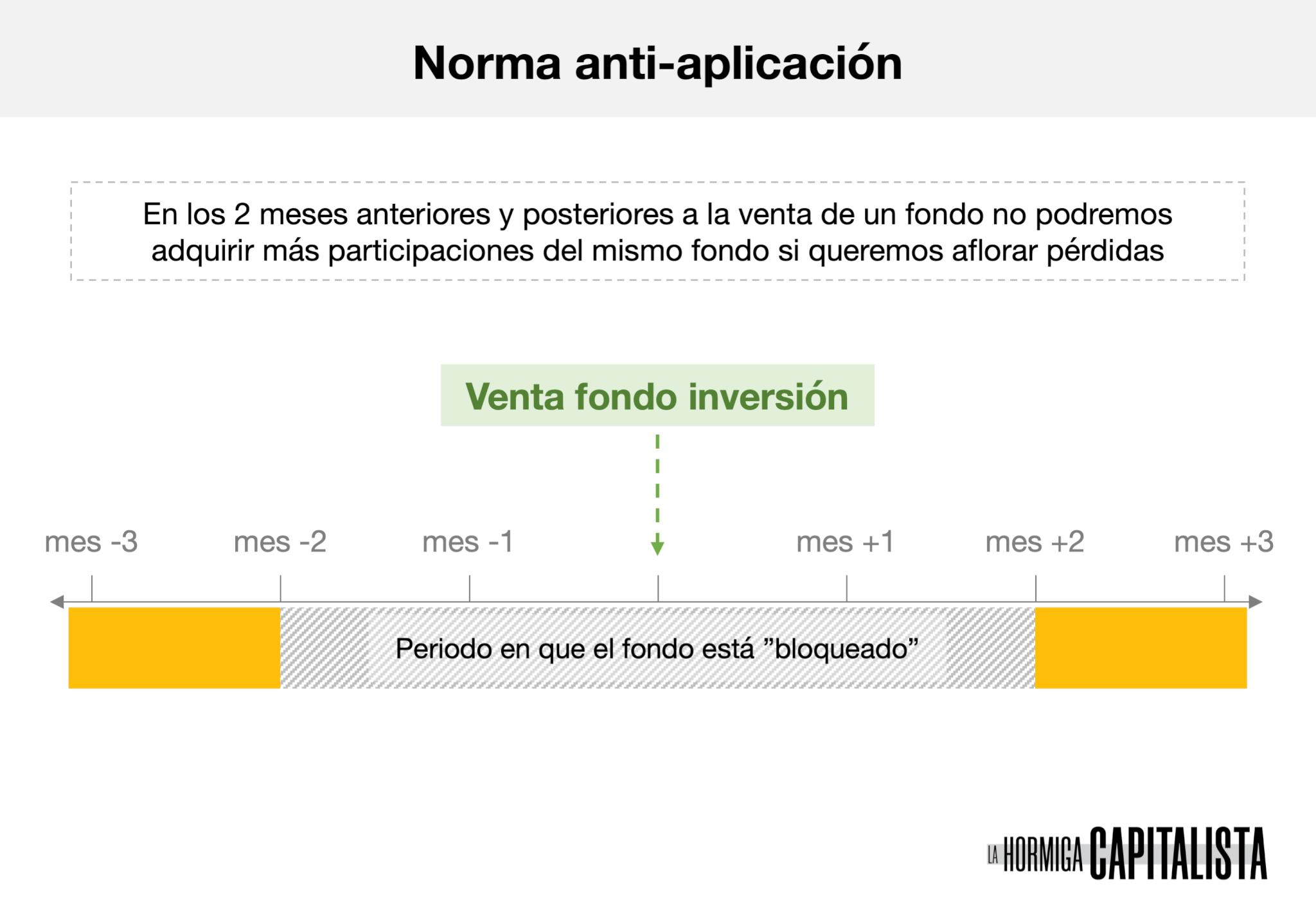

Lo que nos dice la Ley 35/2006 es que en el caso de los fondos de inversión (también ETFs y acciones cotizadas en mercados oficiales de la UE), no podremos aflorar las pérdidas si adquirimos el mismo fondo los dos meses anteriores o posteriores a su venta*.

Es decir, si vendemos participaciones con pérdidas, no podremos computarlas si los dos meses anteriores hemos comprado el mismo activo ni tampoco si lo volvemos a comprar dos meses después.

Aquí tienes un esquema que te puede ayudar a entenderlo mejor:

En caso de incumplir esta norma, no está todo perdido. Deberemos informar a Hacienda de la existencia de la pérdida pero indicar que esta no es aplicable (de ahí el nombre de “no aplicación”). En tal caso, podremos aflorar las pérdidas cuando vendamos finalmente las participaciones que hayamos adquirido dos meses antes o después de la venta.

Dicho de otra manera, en el momento en que vendamos TODAS las participaciones de un mismo fondo podemos aflorar las pérdidas (si las hay) aunque antes hayamos incumplido la norma de anti aplicación.

Vamos a ver varios ejemplos para que el concepto quede más claro:

· El 1 de enero de 2019 invertimos en el fondo Amundi Index Msci World.

· El 1 de junio, seis meses después de invertir, necesitamos el dinero para las vacaciones y decidimos venderlo todo aunque esté en pérdidas.

· El 1 de julio, un mes después de venderlo con pérdidas, lo volvemos a comprar ya que nos ha entrado la paga doble y queremos reconstruir nuestra cartera.

En este caso, no podremos aflorar las pérdidas ya que solo ha pasado un mes desde la venta hasta que volvimos a comprar participaciones del mismo fondo. Cuando hagamos la declaración de la renta deberemos indicar que ha existido una pérdida pero que no es de aplicación.

📌 Nota: Si en lugar de haber adquirido el mismo fondo hubiésemos comprado, por ejemplo, Vanguard Global Stock Index Fund (muy similar, pero no idéntico), sí que hubiésemos podido aflorar la pérdida. Por otra parte, no entro a juzgar si vender las participaciones para pagar las vacaciones es una buena decisión.

➡️ Resumen: Para evitar que podamos vender un fondo con pérdidas y volverlo a comprar al momento, Hacienda implantó normas de anti aplicación. En el caso de los fondos de inversión, para aflorar pérdidas no podremos haber comprado participaciones del mismo fondo 2 meses antes de la venta, ni tampoco 2 meses después.

*Nota adicional: Para activos cotizados en mercados secundarios no oficiales el periodo de anti aplicación será de 1 año, y no 2 meses como explico en el artículo.

ESTRATEGIAS de optimización fiscal

Después de la teoría ha llegado el momento que muchos esperáis: aprender a optimizar los impuestos en los fondos de inversión. Pero antes de entrar en materia, quiero dejar claros tres puntos:

- Cuando hablamos de optimización fiscal en fondos en ningún caso pretendemos evadir impuestos sino aflorar pérdidas en el momento óptimo de acuerdo con nuestra planificación fiscal.

- Aunque es poco conocida, la optimización fiscal es una práctica extendida en la banca privada para grandes patrimonios (y ahora también lo incluyen algunos robo advisors, como Indexa o inbestMe).

- Vuelvo a recalcar que no soy experto en impuestos así que interioriza esta información con prudencia y, en caso de duda, acude a un profesional tributario.

Ahora sí, vamos allá.

#1 Aflorar pérdidas para compensar ganancias

Imagina que, por el motivo que sea, quieres retirar parte de tu cartera de fondos de inversión y sabes que las participaciones de algunos fondos presentan ganancias y otras pérdidas.

Entonces, ¿cómo deberíamos retirar el capital de la forma más óptima?

Dependerá de cada situación, pero si lo que queremos es minimizar los impuestos a pagar ese año, entonces deberemos procurar que las ganancias de unas participaciones se compensen con las pérdidas de las otras en la medida de lo posible.

Aquí tienes un ejemplo simplificado:

Tenemos dos fondos en cartera:

· Fondo 1: Amundi Index MSCI World: 8.000 € invertidos con rentabilidad acumulada -5% (-400€)

· Fondo 2: Vanguard Emerging Markets: 2.000€ invertidos con rentabilidad acumulada +15% (+300€)

En esta situación, si queremos retirar 500€ y no pagar impuestos por las plusvalías, y asumiendo que todas las participaciones se compraron en el mismo momento dentro del fondo, tendríamos que:

· Retirar 375€ del fondo 1, ya que → 375€ · -5% = -18,75€

· Retirar 125€ del fondo 2, ya que → 125€ · 15% = +18,75€

De esta manera, el rendimiento total de nuestra retirada sería 0 y, por lo tanto, no deberíamos pagar impuestos por las ganancias patrimoniales.

En este caso, para hacer el cálculo tenemos en cuenta que la rentabilidad negativa es un tercio de la positiva, por lo que necesitamos retirar el triple de capital del fondo 1 que del 2 para que las minusvalías y plusvalías se igualen.

Otra opción con la que no pagaríamos impuestos sería retirar los 500€ del fondo 1 que está en pérdidas, aunque entonces no estaríamos compensando las pérdidas en ese momento (podríamos hacerlo en los 4 ejercicios siguientes).

📌 Nota: Es posible que, por defecto, la entidad que custodia nuestros fondos nos retenga un 19% de las plusvalías del fondo que presente ganancias, aunque en la declaración de la renta se debería compensar correctamente. Este hecho provoca que algunos prefieran hacer este tipo de movimientos a final de año y así tener el dinero retenido durante el menor tiempo posible.

Para seguir esta estrategia bastará con analizar el rendimiento de nuestros fondos en el momento en que queramos reembolsar nuestras participaciones.

Otra situación en la que podemos encontrarnos es la de tener nuestra cartera de fondos y, además, capital depositado en una cuenta remunerada, depósito y/o plataforma de crowdlending que nos pagan intereses recurrentes (es decir, rendimientos de capital mobiliario).

En este caso deberemos tener en cuenta los dos primeros conceptos del inicio del artículo. En dichas situaciones solo podremos compensar un 25% de las ganancias de una subcategoría con la otra.

Por ejemplo:

Nuestro capital está repartido de la siguiente manera:

· Amundi Index MSCI World: 27.000€ con rentabilidad +7% (+1.890€)

· Vanguard Emerging Markets: 3.000€ con rentabilidad -10% (-300€)

· Cartera crowdlending: 3.000€ que se estima que generará +300€ de intereses durante el año.

Aunque podríamos pensar que podemos compensar las ganancias de crowdlending vendiendo todas las participaciones del fondo de Emerging Markets, debemos recordar que solo podremos compensar un 25% de las ganancias de rendimiento de capital con pérdidas patrimoniales. Así pues:

25% de las ganancias de crowdlending → +300€ · 25% = +75€

De esta manera, podremos compensar +75€ de los beneficios del crowdlending si retiramos participaciones en pérdidas acumuladas de ese mismo importe. En caso de que tengamos pérdidas superiores que no se compensen con ninguna otra partida, estas podrán utilizarse durante los 4 años siguientes.

Por cierto, a estas estrategias se las conoce como Tax Loss Harvesting (o TLH), que significa algo así como “cosechar pérdidas fiscales”.

#2 Inversión por tramos

La siguiente estrategia la he denominado “inversión por tramos”, pero antes de entrar en detalle quiero hacer una reflexión.

Si sigues la filosofía de inversión que promulgo en este blog significa que inviertes a largo plazo, y si entendemos cómo funciona el criterio FIFO sabremos que en el momento de retirar el capital nos tocará recuperar las primeras participaciones que compramos.

Lo que hay que tener muy presente es que el hecho de retirar las participaciones más antiguas implicará que, muy probablemente, esas participaciones tengan una rentabilidad acumulada muy elevada.

Para que te hagas una idea:

Si compramos una participación por valor de 100€ y esta crece al +5% anual, al cabo de 20 años valdrá 265€, es decir, tendremos una plusvalía de +165€. Esto implica que tendremos que pagar impuestos sobre el 62% del valor de venta de dicha participación.

Por este motivo, es posible que en el momento de retirar el capital nos interese vender participaciones menos antiguas y así tener una tributación más ventajosa.

Una forma de conseguirlo es mediante la inversión por tramos, es decir, cada cierto tiempo dejar de suscribir participaciones del fondo de nuestra cartera para empezar a invertir en otro diferente que sea muy similar.

¿Empezar a invertir en un fondo diferente pero muy similar? 🤔

¡Qué suerte tenemos los que invertimos en fondos índices! Podemos invertir en fondos que inviertan en el mismo índice (es decir, MUY similares) pero que técnicamente son diferentes, o como le gusta llamarlo Hacienda, no homogéneos.

Vamos al ejemplo:

Llevamos muchos años invirtiendo en una cartera boglehead diversificada a nivel mundial. El mayor activo de nuestra cartera es el índice MSCI World y para mejorar la fiscalidad futura, cada 5 años hemos empezado a invertir en otro fondo “sustitutivo”.

Al cabo de 15 años la foto quedaría así (las rentabilidades son simuladas):

· Los 5 primeros años invertimos en Amundi Index MSCI World (LU0996182563) → Rentabilidad acumulada de +100% (15 años)

· Del año 6 al 10 invertimos en Vanguard Global Stock Index (IE00B03HCZ61) → Rentabilidad acumulada de +60% (10 años)

· Del año 11 al 15 invertimos en Vanguard SRI Global Stock (IE00B54FFW20)* → Rentabilidad acumulada de +25% (5 años)

De esta manera, si empezamos a retirar el último fondo que incorporamos en la cartera, podremos pagar menos impuestos por retirar el capital. Está claro que si reembolsamos TODAS las participaciones de los tres fondos acabaríamos tributando por todas las ganancias, pero el futuro es incierto y el tiempo juega a favor de la plusvalía del muerto.

📌 Nota: Es importante recalcar que en ningún caso hacemos traspasos entre los distintos fondos. Al cabo de 5 años lo que hacemos es dejar la inversión en ese fondo y destinar nuevas aportaciones al siguiente fondo. En el ejemplo, acabaremos teniendo los 3 fondos en la cartera al cabo de 15 años. También quiero recalcar que no serviría tener el mismo fondo (con ISIN idéntico) en distintos bancos o brokers (en tal caso, según el criterio de Hacienda deberíamos aplicar el criterio FIFO manualmente).

(*) El último fondo elegido no sigue exactamente el mismo índice, pero su papel en la cartera sería similar. Se trata de un fondo indexado global con un filtro de Inversión Socialmente Responsable.

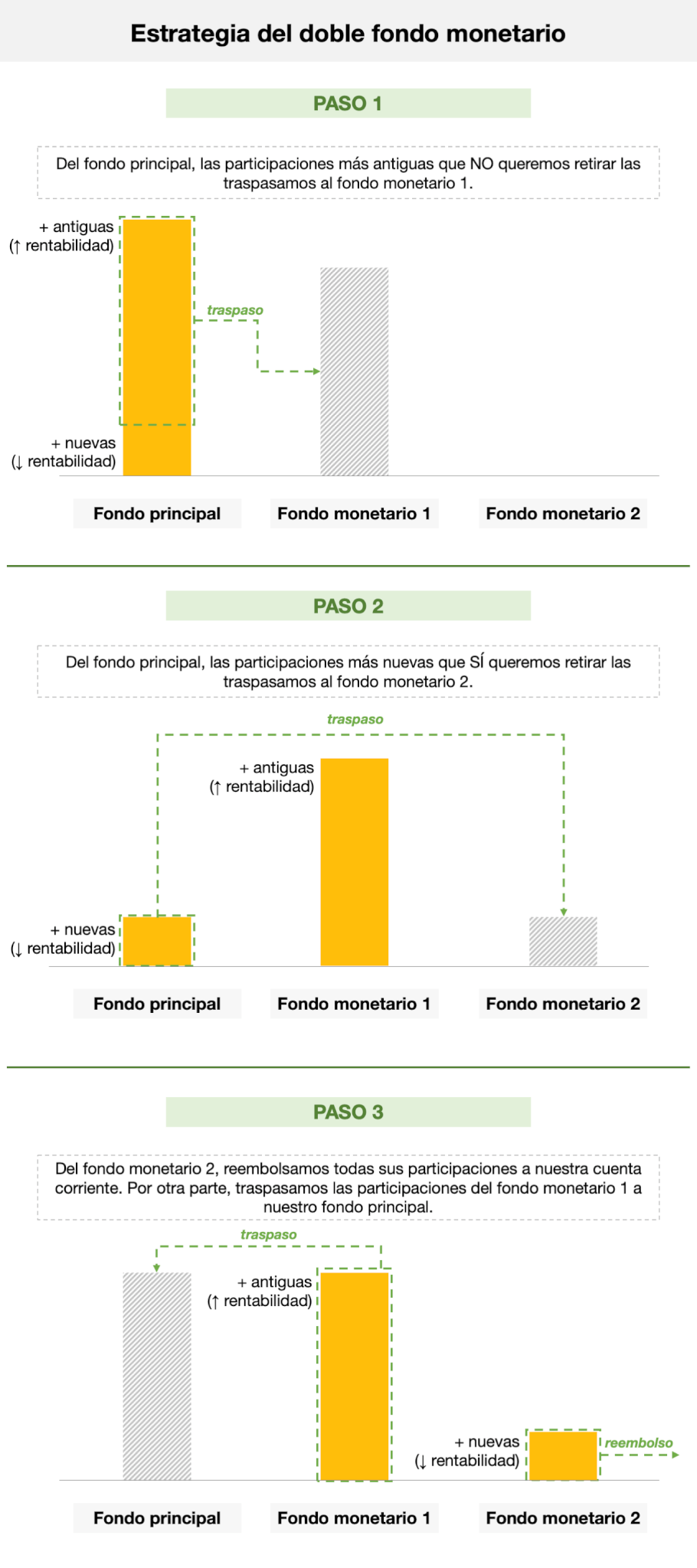

#3 Doble fondo monetario

La última estrategia la aprendí gracias a las aportaciones de algunos usuarios en los foros de Rankia y Bogleheads. La estrategia del doble fondo monetario permite retirar las participaciones más nuevas de un fondo de inversión sin que durante años hayamos construido una cartera de la forma que explico en la estrategia anterior.

❗️ Quiero advertir que se trata de una estrategia que personalmente no llevaría a cabo (más abajo explico los motivos) aunque me ha parecido interesante verla en detalle.

La estrategia funciona de la siguiente manera:

Tenemos nuestro fondo de inversión con participaciones más antiguas (acumulan más rentabilidad) y más nuevas (acumulan menos rentabilidad). Nosotros queremos retirar las participaciones más nuevas y así reducir la carga fiscal en el momento del reembolso.

Para lograrlo deberíamos seguir los pasos explicados en este esquema:

- Paso 1: De nuestro fondo (fondo principal) se traspasan aquellas participaciones que no se quieren retirar hacia el fondo monetario 1.

- Paso 2: Las participaciones restantes del fondo principal (las que sí se quieren retirar) se traspasan al fondo monetario 2.

- Paso 3: Por una parte, se reembolsan todas las participaciones del fondo monetario 2 que por la normativa de anti aplicación quedaría “bloqueado” durante 2 meses. Por otra parte, devolvemos las participaciones del fondo monetario 1 al fondo principal.

De esta manera se retiran las participaciones más nuevas y mantenemos las antiguas en el fondo de origen.

¿Y por qué creo tengo pensado aplicar esta estrategia?

Por dos motivos:

1. Motivos legales: Seguramente podemos clasificar esta estrategia como elusión fiscal. Es una forma aparentemente legal pero MUY rebuscada de minimizar el pago de impuestos. Dicho esto, aunque técnicamente es un proceso correcto, a ojos del fisco podría tratarse de una estrategia de planificación fiscal demasiado agresiva.

2. Motivos financieros: Se trata del coste de oportunidad de tener todo un fondo de inversión fuera de mercado, y es que entre idas y venidas, nuestro capital puede estar hasta 16 días hábiles “parado”. Es posible que el coste de oportunidad sea superior al potencial ahorro de impuestos.

consideraciones finales

Para terminar, te dejo algunas reflexiones relacionadas con la optimización fiscal de fondos de inversión:

- Ayuda psicológica en mercados bajistas: Como te habrás dado cuenta, una de las formas de optimizar la fiscalidad es tener activos que nos hayan dado resultados negativos. Tener esto presente puede ayudarnos a hacer más llevaderos los momentos en que las inversiones presenten malos resultados (algo que tarde o temprano acabará pasando).

- Controlar cada suscripción: Para optimizar los impuestos de los fondos de inversión es clave llevar un control de todas las compras que realicemos. De esta manera, sabremos exactamente qué rentabilidad tiene cada participación y podremos actuar en consecuencia. Debo admitir que es algo que hasta ahora no he hecho de forma diligente pero que me planteo llevar a cabo. En este sentido, el gran Marcos Luque compartió en Más Dividendos una hoja de cálculo que nos puede venir bien para esa tarea (está pensada para acciones pero debería servir también para fondos).

- Diversidad de activos: Cuanto mayor sea el número de activos en la cartera, más flexibilidad tendremos para compensar pérdidas y pagar menos impuestos en el momento del reembolso. Es decir, si tenemos más fondos en la cartera, hay más posibilidades de que algunos den resultados negativos y otros positivos, lo que podremos aprovechar para compensar ganancias con pérdidas.

- Opción más sencilla: Una forma más cómoda de optimizar los impuestos sería utilizar un roboadvisor que optimize la fiscalidad en las retiradas como Indexa Capital (aunque solo sea para traspasar ahí tus fondos en el momento de empezar a retirar tu capital). De esta manera, ellos tendrán toda la información fiscal de tus participaciones y podrán optimizar la retirada de capital según quieras minimizar impuestos, aflorar pérdidas o aflorar ganancias.

- Escenario de independencia financiera: Es posible que para los que pretendamos alcanzar la independencia financiera la optimización fiscal no sea algo tan relevante, puesto que en el supuesto escenario de no tener ingresos podremos realizar plusvalías sin pagar impuestos hasta llegar a nuestro mínimo personal y familiar (empieza a partir de 5.550€). Además, en el caso de que utilicemos planes de pensiones podremos llegar a desgravar una cantidad incluso superior. Aún así, creo que es muy interesante conocerlo por si algún día lo necesitamos.

Agradecer a Alberto de Hernández & Asociados por ayudarme en la revisión de este artículo.

Fuentes:

Artículo muy completo sobre la normativa de anti-aplicación

Optimización de Inbestme

Optimización de Indexa

Es muy interesante el artículo, y los ejemplos son bastante buenos.

Yo estoy buscando un caso práctico para saber cómo funciona la fiscalidad en un RoboAdvisor al que le quiero hacer un rescate parcial, pero para meterlo en otra entidad también en RoboAdvisor.

Pongo ejemplos con números:

– Durante 3 años realizo aportaciones mensuales de 500 €, con una aportación inicial de 10,000 €.

– Dichas aportaciones se distribuyen dentro de una cartera gestionada por el Roboadvisor, de manera que cada mes se compran y venden participaciones en distintos fondos, bonos, etc…además de rebalanceos cuando se considera necesario.

– Llega el momento de retirar parcialmente el capital, la cartera tiene de aportaciones (pongamos números redondos de meses) 10,000€ iniciales + 3 x 12 x 500 de aportaciones mensuales = 10,000 + 18,000 = 28, 000€.

– El valor actual del Roboadvisor es de 27,000 €, es decir, 3.7% de pérdidas.

– Yo quiero retirar 10,000 €

– El banco me va a realizar un 19% de esos 10,000 €, 1900€ de impuestos.

Aquí viene la duda.

– ¿Como planteo en la declaración que, esos 1900 € de impuestos, parten de un Roboadvisor que ha tenido muchas operaciones de compra-venta de fondos?

– ¿Cómo planteo que esos 10,000 € retirados son, técnicamente, de las aportaciones iniciales?

Es un poco confuso este tema y la verdad es que me vendría genial algo de ayuda.

Hola Hormiga Capitalista,

creo que tienes un error en la opción #3 de optimización fiscal (la de los 2 fondos monetarios). Tanto en el traspaso como en la venta de participaciones de un fondo impera la regla FIFO, por lo que el primer paso de la estrategia de optimización fiscal con 2 fondos monetarios es traspasar las participaciones más antiguas, que tienen mayor rentabilidad, a un fondo monetario. No se pueden traspasar las participaciones más antiguas como indicas en el croquis.

Luego el segundo paso sería pasar las participaciones con menor rentabilidad que si quieres vender al segundo fondo monetario. Ese fondo monetario es el que se vende.

Y el primer fondo monetario puede volverse a transferir al fondo original. Pero cuidado porque esas participaciones seguirán siendo las más antiguas del fondo y si quieres volver a vender parte del fondo, deberías volver a hacer la misma jugada.

Saludos

Hola buenas noches, tengo una duda que no consigo aclarar, si fueras tan amable de echarme un cable, te lo agradecería. Es sobre traspaso de fondos y la regla de los dos meses:

-El 14/06/2022 vendo la totalidad de un fondo A con pérdidas.

-El 28/07/2022 compro el fondo B.

-El 23/08/2022 traspaso la totalidad del fondo B al A.

La fecha fiscal del fondo A que tengo actualmente es el 28/07/2022 (cuando compré el fondo B).

¿Quiere esto decir que, a efectos fiscales, he comprado el fondo A el 28/07/2022 incumpliendo así la regla de los dos meses?

Muchas gracias, un saludo

Hola Miguel Ángel, te recomiendo que hagas la consulta a tu entidad bancaria/plataforma de inversión para que te lo puedan resolver mejor.

El unico problema que veo con la estrategia de comprar 5 años en cada fondo es que te pierdes la ventaja del interes compuesto, sobre todo a largo plazo, la curva se intensifica al final. 5 años es poco. Mejordejarlo hasta el final. Solucion intermedia. Continuar invirtiendo pero menos en el antiguo, algo mas en el intermedio y mas en el nuevo

Hola Fernando, gracias por tu comentario. Técnicamente dividir la inversión en varios fondos temporalmente no debería afectar al interés compuesto (siempre que los fondos tengan la misma rentabilidad). Creo que es normal pensar que sea así, pero a la práctica no ocurre. Si te gusta el excel puedes hacer unas simulaciones para comprobarlo :)

Un saludo!

Hola. Lo primero enhorabuena por tu web. Haces un gran trabajo de divulgación.

Quería saber si la norma anti-aplicación es para cuando se reembolsa el fondo completo o se aplica también en el caso de hacer un reembolso parcial.

Es decir hice una venta parcial de participaciones de un fondo y quería saber si tengo que esperar dos meses para poder hacer una compra de dicho fondo.

Gracias.

Hola Benjamin, a priori afecta para ventas parciales también.

Buenas Guillem, no encuentro el artículo (soy malo usando el buscador) o no sé si no lo tienes, pero te cuento mi duda, tengo el fondo A el cual gasto 100 euros y a los 6 meses vale 150, si esos 150 euros los traspaso al fondo B tendría en el fondo B 150 euros, a los 6 meses ese fondo B sigue saliendo 150 euros y justo los saco, estarían libre de impuesto al haber comprado el fondo B por 150 y vendido por 150? Si no es así,como puedo controlar yo(y Hacienda) esos beneficios? Con los traspasos veo un caos a la hora de declarar para nosotros y para Hacienda

Hola Jose, aquí hay que tener en cuenta la rentabilidad del fondo y la rentabilidad fiscal. Si bien no tendrías rentabilidad del fondo B, sí que tendría rentabilidad fiscal por la cual tendrías que tributar (rentabilidad obtenida con el fondo A). Es cierto que es un sistema que puede resultar complejo, pero en el fondo es una gran ventaja para los inversores.

En principio tu comercializador debería ser capaz de calcular la rentabilidad fiscal del fondo para que no tengas problemas con Hacienda, ya que todos los movimientos se pueden trazar.

Un saludo!

Si tienes dos fondos, fondo A con 1000 euros de perdidas y fondo B con 500 euros de plusvalias, se podría pasar todo el importe del fondo A al B y rescatar todo del fondo B, para así compensar las pérdidas en ese momento?

Hola Pedo, si lo que quieres es compensar pérdidas puedes retirar los dos de golpe y podrás hacerlo en la declaración de la renta. Puedes traspasarlo también pero conlleva un tiempo adicional y, sino retiras todo el capital, se venderán las participaciones más antiguas que no tienen porque ser las que más te interese vender.

Un saludo!

Hola hormiga, excelente artículo, quería saber tu opinión sobre este ejemplo que te voy a poner:

tengo 10k en 2 fondos de un banco tradicional, actualmente uno tiene 300 euros de pérdidas y otro casi 200 de beneficio. El caso es que quiero vender ambos fondos para escoger otros con menos TER, tenia pensado traspasarlos, pero teniendo en cuenta los truncamientos de los traspasos y las dos cuentas remuneradas que tengo, viendo tu articulo habia pensado en vender primero el fondo en pérdidas para tratar de compensarlas con los intereses de las cuentas y evitar asi el truncamiento, cual de las dos estrategias ves más conveniente? muchas gracias.

Hola Tomás, ten en cuenta que las pérdidas patrimoniales solo se pueden compensar parcialmente con rendimientos de capital mobiliario. Habría que hacer números para ver si te sale a cuenta.

Un artículo verdaderamente interesante a nivel fiscal

¡Gracias!

Buenas,

Muchas gracias por el esfuerzo de escribir este artículo.

¿Se puede declarar la compensación de pérdidas (para rebajar la tributación de otra venta en positivo) si ya te beneficias de todo el mínimo personal exento en la base del ahorro?

Es decir, no tengo ingresos por trabajo. Vendo participaciones de un fondo en ganancias por valor liquidativo de 6550 euros.

Los primeros 5550 euros tendrán devolución de las retenciones.

Vendo un fondo en negativo para intentar compensar los 1000 euros restantes por encima del mínimo personal o, directamente, no se puede compensar nada.

Gracias!

Hola Alex, esto mejor consúltalo con un fiscalista que te pueda ayudar. Siento no poder ser de más ayuda!

Felicidades. Lo leí en su día, y lo he vuelto a leer ahora. Podrías por favor, contestarme a estas preguntas: Si tengo un fondo de Vanguard en España en una entidad bancaria, y me voy a vivir a otro país de la UE. ¿Puedo traspasar ese mismo fondo de Vanguard a otra entidad bancaria que lo comercialice en el país dónde voy a vivir?. ¿Para hacerlo he de ser antes no residente fiscal en España o no es necesario?. Si se pudiera realizar ¿Qué fiscalidad se le aplicaría en España?. En caso de no poderse realizar ¿la forma sería sacar el dinero del fondo, pagar impuestos en España, transferir el dinero a la cuenta bancaria del nuevo país, y contratar allí de nuevo el fondo?. Saludos y Gracias.

Hola E! Esto mejor consúltalo con un fiscalista que te pueda ayudar. Siento no poder ser de más ayuda!

Increíble y comparto.

Una duda: para la renta. ¿(Cuál de los 2 ejemplos) es correcto si hice compra- ventas durante el año del mismo fondo en menos de 2 meses?

Ambos son igual pero cuál es el correcto para la renta

En el informe del banco me dice:

suscripciones 10.000

Reembolsos: 11.000

Ganancia patrimonial: 1000.

Pero a mi se me ha retenido 285 (porque alguna vez se vendió con pérdidas)

Y compras y ventas en menos de 2 meses.

Ejemplo 1) renta

Valor tranbsmision=11.000

Valor Adquision: 10.000

Retenciones = 285

Tuve ganancias por 1500 y me retuvieron (285)

Pero realmente tendrían q ser 190.

Pero las compré ventas fueron en menos de 2 meses. Se puede agrupar así o tendría q separar las de ganancias y la pérdidas como vemos en el

ejemplo2 renta(hacerlo en apartados distintos de renta del mismo fondo

Ganancia:

Valor tranbsmision=6500

Valor Adquision: 5000

Retenciones = 285

Pérdida:

Valor tranbsmision=4500

Valor Adquision: 5000

Marcando la casilla no imputación de pérdidas por recomprq de valores homogéneos

Hola Ral, esto mejor consúltalo con un fiscalista que te pueda decir con certeza lo que es correcto. Siento no poder ser de más ayuda!

Hola Guillen

En el caso de hacer muchos traspasos entre fondos… ¿Es posible controlar la trazabilidad de cada aportación y saber su rentabilidad acumulada? ¿o sería mas conveniente liquidar todos los fondos y declarar las plusvalias totales?

¿existe un limite de traspasos entre fondos?

Gracias

Hola Juan José, a nivel fiscal suele ser más interesante hacer traspasos aunque la complejidad del registro aumente. El banco custodio deberá tener todo ese registro (algunos te muestran esos datos y otros no) y lo ideal es que tú también lo anotes por si a caso. En principio no existen ningún limite de traspasos.

Un saludo!

Buenas tardes:

Lo primero darte las gracias y enhorabuena por el blog.

Con respecto al tema de la fiscalidad de los fondos me ha surgido una duda:

Tengo una cartera en Indexa dentro de la cual está el fondo Vanguard de Mercados Emergentes INS con ISIN IE0031786696 y estoy pensando en comprar en MyInvestor el fondo Vanguard de Mercados Emergentes INV con ISIN IE0031786142, ¿sabes si a efectos fiscales serían productos homogéneos o se considerarían productos diferentes al tener distinto ISIN? Entiendo que deberían considerarse productos distintos ya que tienen ISIN diferente, pero prefiero contrastarlo con distintas opiniones antes de comprarlo en MyInvestor y no tener después problemas con Hacienda al aplicar el FIFO.

Muchas gracias.

Hola Eric, hasta donde yo sé son productos diferentes pero sí que harías bien en consultarlo Myinvestor o a un asesor fiscal si crees que puedes tener algún problema.

Un saludo!

Lo que marca si es un producto igual o diferente para Hacienda es el código ISIN. Desde este punto de vista, son productos diferentes. Estás comprando dos fondos diferentes.

Por eso mismo con los ETFs se puede saltar la famosa regla de los dos meses para reinvertir en el mismo producto si vendes un Vanguard Global y compras un Amundi que replique el mismo mercado, por ejemplo.

Buenas, se que es un post del año pasado pero siempre una vez al año me da por informarme sobre invertir y estoy en esa época, por ello acabo de llegar aquí jajajaj

Tengo una consulta con el tema FIFO, entiendo que al vender se tiene en cuenta el orden y precio en el que compraste, pero, y que pasa con las participaciones conseguidas por acumulación? No son órdenes de compras realizadas por nosotros por lo que, eso como se gestiona? Tenemos que estar pendientes también de esas “autocompras”? Y anotarlas para la futura venta? O esa parte se ignora?

Hola Jose, intento mantener los artículos actualizados así que no te preocupes que sigue siendo vigente :)

¿Te refieres a la acumulación por dividendos? Ahí no se realiza una compra de las participaciones sino de accione (en caso de RV) lo que aumenta el valor de la participación pero no aumenta el número de participaciones de tu cartera.

Espero haberme explicado.

Un saludo!

Buenos dias

tengo el mismo fondo de inversión en dos entidades diferentes pero con diferente ISIN, si vendo el ultimo que compre ,tanbien se considera que estoy vendiendo las primeras participaciones del 1* que compre, El ISIN afecta a la hora de tributar ?

Muchas gracias!

Hola Jaime, según tengo entendido, si el ISIN es diferente entonces no afectaría ya que se consideran activos diferentes.

Hola!

Mi duda es la siguiente:

Por una parte se vende un fondo con beneficio mínimo para no tributar mucho.

Hecho esto, por otra parte, ¿es posible traspasar saldo de otro fondo al fondo con el mismo ISIN que el que acabo de vender?

Entiendo que si se puede volver a invertir inmediatamente en ese mismo fondo porque lo he vendido en positivo y no tengo que esperar 2 meses puesto que no voy a compensar pérdidas.

Gracias.

Hola Pilar, tiene sentido que sea así pero tampoco te lo puedo asegurar.

Hola, una duda, qué pasa si es al revés?. Hay norma anti aplicación si vendo FI con ganancias para compensar pérdidas ‘guardadas’ de ejercicios anteriores?

Mil gracias!

Siempre que las perdidas fueran durante los 4 últimos ejercicios podrás compensarlo sin problema!

Hola Guillem,

Tengo un fondo en pérdidas que quiero vender para comprar otro fondo, entiendo que fiscalmente sería mas ventajoso vender dicho fondo que traspasarlo, no? para en un futuro compensar ganancias.

Por otro lado, esta compensación de ganancias y perdidas, ¿se realiza de forma automática en la declaración o lo tenemos que reflejar nosotros de forma manual?

Enhorabuena por tu blog!

Un saludo

Hola Jesus, gracias por tu comentario!

Si en este año o los 4 siguientes crees que podrás compensar con ganancias entonces puede salirte a cuenta venderlo para comprar otro. Si lo traspasas las minusvalías quedan latentes por lo que tampoco las “pierdes”. Si te soy sincero nunca he vendido un fondo con pérdidas por lo que no sé si el proceso queda registrado en Haciendo, en principio debería ser así si el broker/banco es español pero me aseguraría de tenerlo registrado por si llegado el día no se refleja el movimiento.

Un saludo!

Hola, enhorabuena por artículo, es super didáctico y muy interesante. Estoy en el mismo caso que Jesús. Tengo un fondo Indexado de renta fija que tiene pérdidas en estos momentos y quiero traspasarlo a otro con menores comisiones pero de similares características. No entiendo muy bien eso de que si traspasas el fondo las minusvalías quedan latentes. ¿Merece la pena traspasar o vender y comprar de nuevo? Gracias por tu ayuda

Hola Miguel, si traspasas un fondo con pérdidas básicamente quedarán “registradas” en el siguiente fondo al que traspases. Por ejemplo, si estás a -10% en el primer fondo y lo traspasas a otro fondo, para tener que pagar impuestos en el segundo fondo en el momento de retirar la inversión, primero tendrías que recuperar las pérdidas pasadas en el primer fondo. Espero haberme explicado. Un saludo y mucha suerte!

Hola, tengo un fondo de inversión el cual nunca ha dado ganancias y en este momento está perdiendo bastante más mi pregunta es ¿si lo rescato asumiendo las pérdidas tendría que tributar a hacienda? Y ¿es buena idea rescatarlo en este momento?. Gracias de antemano

Hola Maribel,

Si el fondo está en pérdidas NUNCA vas a pagar ya que solo pagas por las plusvalías (ganancias). ¿Cuál es el motivo de retirarlo? Personalmente me decantaría por traspasarlo (no retirarlo) a un fondo o fondos con más potencial de obtener ganancias a largo plazo.

Si te animas a gestionar la cartera por tu cuenta puedes invertir en fondos indexados directamente:

Cómo Invertir en Fondos Indexados: Guía práctica

O si prefieres que te la gestionen, puedes invertir en un roboadvisor:

Cómo invertir con Robo Advisors en España: Opinión, guía y comparativa

Un saludo!

Me he leído 2 artículos tuyos en el mismo día y me ha impresionado la manera detallada y clara con que nos explicas estos temas tan complicados a los nuevos inversores.

Muchas gracias

Pd: Voy a suscribirme ya.

Muchas gracias Papa Primerizo! :)

Hola Hormiga,

Muchas gracias por tu aportación. Soy portugues y estoy aprendendo como invertir en españa. Mira, en un fondo de inversion, quando lo resgatemos, el Banco vá hacer alguna retencion?

Gracias

Hola Sergio, gracias por tu comentario :)

Si tu residencia fiscal es en España te va a retener el 19%, si tienes la residencia fiscal en Portugal y puedes demostrarlo entiendo que no deberían retenerte nada.

Un saludo!

Hola Guillem, enhorabuena por tu trabajo, me he suscrito. Dos cuestiones que te quería plantear:

Sobre el FIFO en los fondos de inversión

¿FIFO significa que sale primero la primera participación que llegó al fondo en cuestión o la participación con más antigüedad en ese fondo porque llegó de un traspaso de un fondo que era anterior, aunque el traspaso en el fondo en cuestión, se hiciera después de la suscripción de la primera participación?

Ejemplo:

Pongo 5$ en Fondo X en año 1 – Al año 3 el fondo vale 10$, así que tengo 5$ de plusvalía

Pongo 3$ en Fondo Y en año 2 – Al año 3 el fondo vale 2$, así que tengo 1$ de minusvalía

Al año 3 decido traspasar los 10$ del fondo X al fondo Y – Lo que entró primero al fondo Y fue mi suscripción de 3$ en el año 2, ya que este traspaso de 10$ no ha llegado hasta el año 3. Si decido hacer reembolso de 2$ una vez ejecutado todo… ¿Qué es lo que se me reembolsa? ¿Los 2$ que entraron primero en este fondo y tienen minusvalía? ¿O 2$ con minusvalía de esos 10$ del Fondo X recién traspasado porque entraron un año antes?

Y sobre “puentear” el FIFO con el doble fondo monetario que no recomiendas. Tal y como explicas la estrategia, entiendo el paso 1, del Fondo nuestro al fondo M1. Pero ahora bien ¿Por qué es necesario transmitir las participaciones restantes (las más nuevas del fondo nuestro) al fondo M2 para reembolsarlas? No se pueden reembolsar directamente desde el fondo nuestro una vez que las más antiguas están en el M1? y una vez reembolsadas, regresar del Fondo M1 al nuestro?

Hola Jaime, te respondo lo que creo yo aunque no te invito a ponerlo en duda, ya que no soy experto de estos temas.

Respecto la primera pregunta, lo que yo entiendo es que siempre es el más antiguo por lo tanto en tu ejemplo los 2$ serían del fondo X.

En cuanto a la segunda pregunta, el motivo es que no quede bloqueado por la normativa de anti aplicación. El que queda bloqueado es el M2.

Saludos!

Hola Guillem,

Gracias por el post tan completo. Eres una de las pocas fuentes de información cualificadas que he encontrado en español. Consecuentemente la mayoria de mis conocimiento lo he obtenido de fuentes de habla inglesa y en estos hacen mucho hincapié en el conocido “withholding tax” al recibir dividendos de paises extranjeros. Esto a su vez afecta negativamente la rendibilidad real. Podrias indicarme donde puedo encontrar mas informacion sobre esto para inversores españoles como tu y yo? Muchas gracias :)

Hola Ivan, muchas gracias por tu comentario. En las fuentes del artículo tienes más información aunque es cierto que no hay mucho escrito sobre el tema. Un saludo!

Acabo de descubrir este blog y estoy encantado.

Tengo una pregunta que no si será algo idiota.

El proceso de elección de la participación en FIFO entiendo que es automático, es decir, al hacer la venta, ¿el banco vende las participaciones del fondo de mas antigua a más reciente de forma automática o es algo que tiene que hacer la persona manualmente?

Si es manualmente, se debe llevar un registro de cada participación adquirida para saber su antigüedad ?

No sé si me he explicado.

Un saludo!

Hola Eduardo, muchas gracias por tu comentario!

Sí, las entidades de custodia tienen que registrar todos los movimientos, por lo que en principio no haría falta registrarlo manualmente. Aún así, es más recomendable hacerlo ya que es una información con no siempre se comparte y puede serte útil para optimizar la fiscalidad.

Un saludo!

Guillem

Hola! Grandísima entrada en el blog! Pero me asalta una duda: querría saber de dónde sale este 62 por ciento de tu siguiente cita textual, porque yo veo un porcentajr mucho menor:

”

Si compramos una participación por valor de 100€ y esta crece al +5% anual, al cabo de 20 años valdrá 265€, es decir, tendremos una plusvalía de +165€. Esto implica que tendremos que pagar impuestos sobre el 62% del valor de venta de dicha participación.”

Grqcias¡

Hola, proviene de aplicar la fórmula del interés compuesto del 5% durante 20 años sobre un importe inicial de 100€. El resultado es de 265€ y como hay que pagar impuestos sobre el beneficio de la inversión (165€ en este caso), si dividimos 165 entre 265 vemos que tendremos que aplicar el impuesto sobre el 62% del dinero invertido. Esto no significa que tengamos que pagar 62% de impuestos sino que es la base donde se aplicará el impuesto pertinente. Si este es del 19% sería el 19% del 62%, es decir, un ~12% sobre el total de la inversión (19%*62%).

Buenas…tengo una consultilla:

En 2015 tuve unas pérdidas por la venta de un fondo de inversión y tras leer tu articulo sobre cómo se pueden compensar ganancias y pérdidas en diferentes subcategorías tras la reforma fiscal de 2015, me anime a consultarlo en la Hacienda Foral de Álava que es donde tributo. Para mi sorpresa me contestaron lo siguiente:

” La NF 33/2013 del Impuesto de la Renta de las Personas Físicas recoge en los art. 65 y 66 que solo se compensan rendimientos con rendimientos y perdidas con ganancias de la misma naturaleza”.

Entonces ¿qué debo entender? que en Álava no es posible por lo que veo…

¿Habría alguna otra manera de “rentabilizar” de alguna manera esas pérdidas sin aflorar ganancias que ahora mismo no necesito hacer líquidas? o directamente “me las como con patatas”?

¡Muchas gracias!

Hola Iratxe, desconozco la fiscalidad de Álava pero por el fragmento que has copiado entiendo que se podrían compensar con ganancias de un fondo de inversión (misma naturaleza), en caso de tenerlas. Ten en cuenta el periodo máximo para compensar perdidas con ganancias. Siento no poder ser de más ayuda!

Hola, me encanta tu blog, y este artículo está genial.

Mi consulta es la siguiente:

– Año 2017, Fondo A, compro 2 participaciones

– Año 2018, Fondo B, compro 3 participaciones

– Año 2019, Traspaso todo el Fondo A al Fondo B y las 2 participaciones de A se convierte ahora a 1 participación del B, por lo que tengo 4 participaciones del fondo B.

¿esta nueva participación mantendría antigüedad de 2017 (por ser de dinero invertido en 2017) o adquiere la antigüedad nueva de 2019 (al convertirse ahora en nueva participación del fondo B? lo pregunto porque si al año siguiente…

– Año 2020, Vendo 1 participación del único fondo actual Fondo B

¿esta participación que vendo sería la del traspaso en 2019 (y dinero procedente de 2017 del fondo A), o la última que compré en 2018?

Muchas gracias por tu aportación a nuestra educación financiera.

Hola Alex,

En principio, aunque las participaciones se “conviertan” en 1, que a nivel decimal se mantiene la antigüedad original por lo que, según lo que entiendo, en 2020 retirarías la del fondo A (2017). Recalco que no soy experto fiscal :)

Un saludo!

Muchas gracias por el resumen,

me surge una duda: en un ETF o fondo de acumulación en Alemania ¿no hay que pagar doble imposición? Me sorprende que, sólo por reinvertir internamente los dividendos, se ahorren los problemas de fiscalidad.

Muchas gracias.

Hola Pere,

El tema de la doble imposición es más complejo ya que depende del país de las inversiones subyacentes y del propio fondo/ETFs, ya que según tengo entendido estaríamos hablando de dos temas diferentes relativos a los impuestos. En el caso que comentas no siempre sirve para ahorrarte los problemas de fiscalidad. ¿Lo has interpretado a través del artículo?

No, no lo entendí por el artículo.

Era un duda transversal, valoro si invertir en el ETF de acumulacion operado en Alemania o el de no acumulación (que te da dividendos) en Holanda. El de acumulación tiene algo menos de liquidez y valoro pros y contras.

Concretamente IE00B3VTN290 (distribución) vs IE00B1FZS806 (distribución)

La doble imposición de Alemania es una lata, por lo que creo afecta sólo a dividendos (no a la operación de venta, ¿es correcto?) y valoro si elegir el de acumulación aunque sea en alemania para una inversión de 2-3 años.

2

Realmente todavía no entiendo el concepto de “liquidez”, me refiero a no encontrar vendedor o mayor diferencia en precio de compra y venta si hay pocos participantes.

Es decir si el mismo ETF opera en dos mercados (por ejemplo Alemania y Francia) ¿si lo compro en Alemania solo lo puedo vender a los participantes en el mercado de alemania? ¿Debería de buscar el mercado con mas participantes? ¿O me da igual comprarlo en un mercado que en otro porque todos estamos “en la misma caja” aunque estemos en direrntes mercados?

Muchas gracias por tu tiempo.

Hola Pere, no estoy tan puesto en temas de ETFs pero te recomiendo el blog de Los revisionistas que invierten a través de ETFs y, sino recuerdo mal, en Alemania. Seguro que ellos pueden contestarte a tus dudas con más conocimiento de causa :)

Hola Guillem tengo una duda fiscal a largo plazo😆. Supongamos que en un futuro supero los 700k en fondos, de los cuales 300k son aportaciones de mi sudor, es decir dinero ya por él tributado. El estado me obliga a declarar impuesto de patrimonio por éstos depósitos (+ de 700k€) independientemente de que decida vender aportaciones que a su vez tributan según la escala que sea…..es decir aparte de la fiscalidad de las plusvalias cuando rescates, hay que pagar un tributo por llegar a un montante alto aunque no lo toques?

No sé si me he explicado bien, me resulta injusto de narices, y no entro ya en el disparate de según donde vivas pagas más o menos. Es correcto?

Gracias!!.

Hola Guille, así es, el impuesto de patrimonio tributa sobre tus activos (con excepciones) independientemente de que si tengas en la cuenta o invertido (ahí también entra las propiedades inmobiliarias si las tienes). Ten en cuenta que hay determinadas inversiones que no computan como pueden ser los Planes de Pensiones. Aquí tendrás que mirar la normativa de tu Comunidad Autonoma, ya que varía en cada caso. En este sentido Madrid es el paraíso fiscal español para este impuesto (noticia).

Hola Guillem,

Antes de nada mil gracias por todo el material divulgativo de tu blog. He aprendido un montón.

Justo llevo un tiempo investigando al respecto del IP y la optimización fiscal de inversiones del capital, pues voy a recibir un capital en unos meses y estoy estudiando la mejor forma de optimizarlo.

Por lo que he entendido del Impuesto de Patrimonio, lo intento resumir en pocos puntos, aunque es mucho más extenso y os animo a que investiguéis online, que hay mucho material:

1) Solo tributas por lo que esté por encima del patrimonio que consideran “de ricos” según tu comunidad. Así que por ejemplo en la Comunidad Valenciana donde resido, son 500k, si tienes 1MM€ tributarías por 500k€.

2) De esa base te puedes deducir tu vivienda habitual hasta 300k – Si tienes varias viviendas, ponte como habitual la más cara!

3) Como máximo pagas un 60% de la base imponible entre el IRPF + el IP, con un mínimo del 20% del IP que tienes que pagar por narices.

4) Aquí la gracia que acabo de entender: Las ganancias patrimoniales de patrimonio que tengas más de 1 año (como por ejemplo fondos de inversión o acciones) no entran en la base de cotización del IRPF, así que por ejemplo si vives de rentas de ventas parciales de tus fondos en Indexa Capital con “tu paga”, no tributarías por esas ganancias, con lo que al final solo pagarías el 20% de IP que te corresponda.

Esto lo explica muy bien en este vídeo (no lo conozco ni tengo nada que ver con él, pero me quedó super claro al ver el vídeo de sus tartas y espero que os sea de utilidad): https://youtu.be/DZ2RG7QlpWc

Un abrazo!

Hola! Muchas gracias por tu comentario! Parece que es como tú lo comentas, aunque como digo no soy fiscalista y es posible que haya algún detalle que se nos esté escapando. Gracias por la recomendación del vídeo, me lo dejo en ver más tarde :)

¡Hola Guillem! Muchas gracias por este genial artículo.

Me gustaría si pudieras explicar un poco el último punto del texto: “en el supuesto escenario de no tener ingresos podremos realizar plusvalías sin pagar impuestos hasta llegar a nuestro mínimo personal y familiar (empieza a partir de 5.550€)”

¿Quieres decir que si no tienes más ingresos que las plusvalías de los fondos puedes extraer hasta 5550 EUR sin pagar el 19% de los beneficios en impuestos?

Gracias :)

Es exactamente así. Es la cantidad libre de impuestos conocida como mínimo personal y familiar. Empieza en 5.550€ en España, y aumenta con los hijos y otras situaciones, por lo que podría llegar a ser mayor. Te recomiendo el vídeo de Marcos Luque para entenderlo un poco mejor (está enfocado a Planes de Pensiones pero debería servirte):

https://www.youtube.com/watch?v=erb9gLKUZ0I

Yo tenía entendido que si era posible aflorar beneficios/pérdidas para compensar de esta forma:

Tengo un fondo A con beneficios que quiero cobrar.

Traspaso el fondo A a un fondo B y vendo el B.

Y finalmente vuelvo a comprar el A.

He aflorado mis beneficios con la venta de B y mientras no haga ni haya hecho ningún movimiento en A en los dos meses anteriores/posteriores no habría problema y puedo seguir manteniendo de esta forma mi participación en A.

Es correcto este planteamiento?

Hola Pablo, efectivamente, si solo quieres aflorar ganancias de las primeras participaciones del fondo A y continuar invirtiendo en ese puedes usar un fondo “puente” para hacer las retiradas.

Saludos!

Buenas Hormiga Capitalista

En primer lugar, mi más sentida enhorabuena por tu blog y tu encomiable labor de divulgar la educación financiera en general y la filosofía de vida que hay detrás de la loable independencia financiera en particular.

Yo soy otra persona más que gracias, entre otros, a tu blog aspiro en unos 15-20 años a alcanzar la IF, y para ello llevo un par de años construyendo una cartera canónica boglehead con fondos indexados (World + Global Small Caps + Emergentes + RF Global). Todos Vanguard en BNP, excepto el MSCI World que es de Amundi por aquello de no superar el 50% y que no me cobren comisión de custodia.

Cuando más arriba en tu maravilloso artículo hablas de la norma anti aplicación de la AEAT siempre te refieres a que el espíritu de la ley pretende que no afloren pérdidas para comprar el mismo fondo. Nunca te refieres a ganancias.

Expongo mi caso: por un error que cometí de novato cuando comencé hace dos o tres años (antes de leer este blog) compré acciones de Abengoa. Estoy deseando deshacerme de ellas, pues no tengo esperanza de que suban y poder recuperar parte de mi inversión. A fecha de hoy tengo unos 3K de pérdidas. Por otro lado, el MSCI World gracias a que la renta variable global se encuentra prácticamente en máximos históricos, pues tiene latentes una buena cantidad de ganancias.

Entonces entiendo que sería totalmente legal vender las acciones de abengoa en pérdidas y vender participaciones del MSCI World en ganancias para compensarlas ¿correcto?

La jugada sería:

1.- Vender todas las acciones Abengoa con pérdidas de -3000€

2.- Vender unas participaciones del MSCI World (que presenta una rentabilidad del 13.5%). O sea, retirar 22.222,22€ del fondo, ya que → 22.222,22€ · 13.5% = +3000€

Como muy bien has indicado en tu artículo, a mí también me preocupa mucho el coste de oportunidad y quiero estar el menor tiempo posible fuera del mercado.

Entonces esta es mi duda: mi plan sería, una vez que he hecho el reembolso parcial de las participaciones del fondo para aflorar las ganancias, hacer una suscripción inmediatamente en el mismo fondo MSCI World utilizando todo el dinero reembolsado.

Has recalcado muy bien que eres un experto en impuestos, pero ¿en principio verías algo que contravieniera el espíritu de la ley?

Me ha despistado un poco el ejemplo que comenta Pablo de traspasar el fondo A a un fondo B, para vender el B y luego volver a comprar el A.

En este caso que expongo ¿sería necesario hacer ese traspaso? ¿no podría hacer una venta parcial con ganancias y utilizar el dinero reembolsado inmediatamente para comprar el mismo fondo?

Como bien apuntas en una de las notas del artículo: Seguramente BNP como custodio del fondo me retendrá un 19% de las plusvalías , aunque en la declaración de la renta confío en compensarlo todo correctamente.

Espero que haya logrado explicarme adecuadamente, y que esta duda/situación le pueda ayudar a muchos otros lectores del blog.

Muchas gracias por anticipado

Hola Idalino,

Muchas gracias por tu generosas palabras, me alegro mucho poder aportar mi granito de arena :)

Antes de responder, comentarte que en el artículo recalco que NO soy experto físcal, supongo que te faltaba el “no” en tu mensaje. Por lo que toma con precaución mis palabras:

– Es legal vender tus acciones y tus fondos para compensar las pérdidas con las ganancias.

– Ojo con el punto “2”. A no ser que todas las participaciones las comprases el mismo día, el cálculo no sería así. Como comento en el artículo primero venderás las primeras participaciones que compraste y estás pueden tener una rentabilidad diferente a la media. Deberías hacer el cálculo en función del precio al que compraste las participaciones (pregunta a BNP a ver si te puede ayudar con esto). Lo más probable es que las primeras acumulen más rentabilidad que la media por lo que necesites vender menos.

– Como el fondo estaba presentando ganancias, entiendo que la normativa de anti aplicación (2 meses) no te afectaría, por lo que, según mi opinión, podrías volver a comprar de inmediato el fondo con el capital obtenido de ambas ventas.

– Efectivamente, BNP te va a retener el 19% y hasta la declaración de la renta tendrías ese dinero “bloqueado” por así decirlo.

Espero haber resuleto tus dudas.

Un saludo!

Guillem

PD: Perdona haber tardado tanto en aprobar tu comentario, últimamente tengo mucho lío.

Una vez más, felicidades.

Un tema super interesante y de gran utilidad, que has contado de manera sencilla y completa.

¡Un abrazo hormiga!

Muchas gracias Alexis! :)

Muy buena la recopilación de estrategias.

Estupenda información

👏😊

Muchas gracias Juan García! :)

Hola Hormiga,

respecto a la inversion por tramos (no lo conocía), pero seria mas simple a mi entender para que los hombres de negro no chirrien:

Por ejemplo invierte en un fondo global(A) toda tu el tiempo que desees, a la hora de rescatar mueve un % a otro fondo Global(B) y rescatas de Fondo(A) que tendra las ultimas aportaciones.

Saludos

Hola Pablo,

Sería otra posibilidad, aunque ten en cuenta que mover todo tu dinero de un fondo al otro no es lo más eficiente al quedar fuera de mercado una gran parte de tu fondo durante unos días, siempre que se pudiera evitar, lo haría. Por otra parte, deberás ver cuándo has hecho la última aportación en el fondo A para que no entre en la ventana de los 2 meses y luego no volver a hacer aportaciones durante 2 meses más.

Un saludo!

Genial, pocas veces he visto algo tan compacto, pero que abarque tanto y este tan bien explicado. ¡muchisimas gracias hormiga!

Ahora bien, si me permites abusar un poco, te propondria que entres a explicar como van a tributar los fondos limpios, sin retrocesion. Los comercializadores (por lo menos los unicos que conozco, BNP y EBN) cobran una comision de mantenimiento, y recientemente Hacienda ha confirmado que esta comision se puede deducir de la base imponible. Pero claro, entiendo que para ello, debera haber beneficios. ¿como habria que proceder? ¿convendria vender alguna participacion para obtener esos beneficios? de ser asi, ¿cuanto habria que vender?…

Muchas gracias Fernando! Lo tendré en cuenta para una futura ampliación del artículo!

Muchas gracias! Muy buen artículo y claramente explicado.

Me gustaría comentar que creo que hay una errata en el punto 4.FIFO: en el ejemplo se indica que la segunda participación se compra a 105€, si luego se vende a 100€ habría pérdidas, pero el ejemplo indica que tiene una ganancia de 5€. Creo que habría que invertir las pérdidas/ganancias entre las participaciones 2 y 3 de ese ejemplo.

Un saludo.

Muy bien visto Óscar, ya está corregido! :)

Gracias!!!

Hola. Sobre el punto 5, ¿Sé puede vender un fondo en pérdidas, aflorarlas, y luego comprar otro fondo distinto pero muy muy parecido? (No sé si me explico)

Francisca, sí que lo puedes hacer, lo que no tiene que tener es el mismo Isin. Saludos

Gracias Rafael! :)

Muy buena recopilación de todo lo necesario para controlar la fiscalidad de los fondos, enhorabuena!

Muchas gracias Marc! :)

Muy interesante todo. Me ha permitido conocer la inversión por tramos que desde luego pondré en práctica en el futuro. Solo añadir que ese método también permite seguir evitando las comisiones de los fondos de Vanguard en BNP. Por ejemplo si hemos estado los 5 primeros años invirtiendo en Amundi MSCI world después podríamos invertir otros 5 años (suponiendo mismas aportaciones periódicas) al Vanguard SRI Global Stock sin incurrir en comisiones al tener menos de un 50% en Vanguard. Habrá que tener en cuanta otros fondos en cartera y esperar que BNP no cambie la condiciones de nuevo, claro.

Muchas gracias Laertes, efectivamente permitiría evitar la comisión de custodia de BNP!

Gran artículo, muchas gracias hormiga!

Muchas gracias Francisco! :)