Estás leyendo el último de una serie de tres artículos donde te explico cuál creo que es la mejor forma de invertir y los dos métodos que recomiendo para hacerlo: #1 Cómo invertir en fondos indexados con bancos tradicionales y #2 Cómo invertir con un Robo Advisor en España: comparativa de los mejores (este artículo).

Inversión automatizada, gestores robóticos, algoritmos de inversión… vamos a ver en detalle qué es esto de los robo advisors y si puede ser una opción interesante para tus ahorros.

⚡️ ¿Quieres ir a la comparativa directamente? Utiliza este atajo → Ver mejores robo advisors en España ⚡️

Contenidos

Introducción a los robo advisors

¿Qué es un robo advisor?

La palabra robo advisors significa asesor robótico y son plataformas de inversión automatizada.

En otras palabras, en vez de tener un gestor que tome las decisiones sobre tus inversiones o de ser tú mismo quien escoja los activos de la cartera, los robo advisors lo hacen por ti a través de sus plataformas automatizadas.

La realidad es que se trata de una forma muy sencilla de invertir, por no decir la más sencilla. Además, la cartera estará gestionada por sistemas libres de sentimientos, lo que significa que las decisiones de inversión se tomarán de la de forma objetiva y automática.

📌 Nota: si bien podemos decir que las inversiones las controla una máquina, hay que tener en cuenta que las reglas preestablecidas son configuradas por el comité de inversión (humano, por supuesto) de cada plataforma. Además, la decisión de invertir más o retirar el dinero siempre será tuya.

El proceso para invertir a través de un robo-advisor es muy fácil:

- Antes de nada tendrás que hacer un test para establecer tu perfil de inversor/a y así saber el riesgo que puedes asumir.

- A partir de ahí, el robo advisor te ofrece una cartera adaptada a ti.

- Luego, solo tienes que depositar el mínimo requerido en la cuenta (ver tabla comparativa más abajo) y el gestor automatizado lo invertirá en los fondos que compongan la cartera elegida.

- Y ya está. Estarás invirtiendo de forma indexada en todo el mundo. Cuando sea necesario, el robo advisor realizará los reajustes necesarios para mantener tu cartera en su sitio.

¿De dónde vienen los robo advisors?

La inversión a través de estas plataformas empezó hacia el año 2008 en Estados Unidos, y desde entonces, muchísimas personas ha empezado a invertir con robo advisors.

A nivel mundial, los más conocidos son Betterment y Wealthfront (Estados Unidos), juntos gestionan más de 17 billones de dólares. Hay otros países donde los robo advisors también son muy populares, como UK o Alemania donde podemos encontrar más de 25 robo advisors distintos.

En España, los primeros robo advisors nacieron en 2014 y a día de hoy ya empiezan a gestionar cantidades muy relevantes de capital. Se espera que sigan teniendo un gran crecimiento en los próximos años (artículo).

¿Son los robo advisors un buen sistema de inversión?

Me atrevería a decir que cualquier persona puede invertir con robo advisors. Hasta un niño de 12 años.

Aún así, todo el que invierta a través de ellos deberá formarse mínimamente sobre este tipo de inversión y conocer los riesgos asociados. Recuerda que la rentabilidad no está garantizada.

En mi opinión, los robo advisors ofrecen una forma de invertir sencilla, diversificada e inteligente, aunque tampoco son perfectos. Aquí te resumo mi opinión sobre las ventajas e inconvenientes de invertir con robo advisors:

👍🏻 VENTAJAS

- Invertir con robo advisors es un método muy sencillo de inversión, sin necesidad de crear ni gestionar la cartera por ti mismo.

- Automatizan la inversión. No hace falta hacer rebalanceos periódicamente ni estar demasiado pendiente de la cartera.

- Las comisiones son mucho menores que invertir en fondos de gestión activa.

- Las plataformas suelen ser mucho más amigables que las que nos encontramos si decidimos invertir por nuestra cuenta.

- Todas están autorizadas y supervisadas por la CNMV y el Banco de España.

- Algunos permiten optimizar la fiscalidad en las retiradas y en los reajustes de las carteras. Además de otras ventajas que facilitan la vida al inversor (ej. cálculo rentabilidades, retiradas automáticas…).

👎🏻 DESVENTAJAS

- La cartera no es modificable según tus preferencias (sí según tu perfil de riesgo).

- Las comisiones son más altas que hacerlo por tu cuenta en fondos de gestión pasiva o indexada. Aunque la mayoría utilizan fondos Vanguard con menores comisiones, hay un coste añadido por el servicio que ofrecen (abajo lo detallo).

- Es tan sencillo que para algunos puede resultar aburrido. Además, hay que ser consciente de que no están exentos de riesgo y están pensadas para invertir a largo plazo, igual que la inversión en fondos índices.

Cómo invertir con robo advisors

1. Comparar y elegir el mejor robo advisor para invertir

Comparativa de los principales robo-advisors en España

De los todos robo advisors disponibles en España, estos son los más destacables en mi opinión.

| Robo advisor | Características principales | Promoción | Más información |

|---|---|---|---|

| Inversión en fondos indexados Mínimo de 2.000€ Comisión de 0,63% 10 carteras | 15.000€ sin comisiones de gestión el 1r año | Acceder |

| Inversión en fondos indexados Mínimo de 1.000€ Comisión de 0,63% 6 carteras | 12.000€ sin comisiones de gestión el 1r año | Acceder |

| Inversión en fondos indexados o ETFs Mínimo de 1.000€ Comisión de 0,65% 11 carteras | 15.000€ sin comisiones de gestión 1r año* | Acceder |

| Inversión en fondos indexados Mínimo de 150€ Comisión de 0,45% 5 carteras | - | Acceder |

| Inversión en fondos de inversión Mínimo de 150€ Comisión de 0,81% 7 carteras | - | Acceder |

| Inversión en fondos indexados Mínimo de 1.000€ Comisión de 0,62% 5 carteras | - | Acceder |

(*) Solo para las carteras inbestMe Fondos indexados y Fondos indexados ISR (Inversión Socialmente Responsable).

Nota 1: Las comisiones son anuales para su inversión mínima y pueden variar ligeramente en función de la cartera elegida (actualizado en 2024).

Nota 2: Para acceder a las promociones deberás utilizar los enlaces de invitación.

Nota 3: Hay algunos “robo advisors” más en España pero no los recomiendo por sus elevadas comisiones y/o por su estrategia de inversión.

En la tabla comparo el servicio que considero más interesante de cada uno de ellos:

- Indexa Capital: Carteras de Fondos de inversión

- Finizens: Plan de Inversión

- Inbestme: Inbestme Fondos Indexados

- Myinvestor: Carteras indexadas

- Popcoin: Carteras indexadas

- Finanbest: Carteras de Fondos de inversión (ahora forma parte de Myinvestor)

Más abajo podrás encontrar más información así como otros planes que ofrecen actualmente.

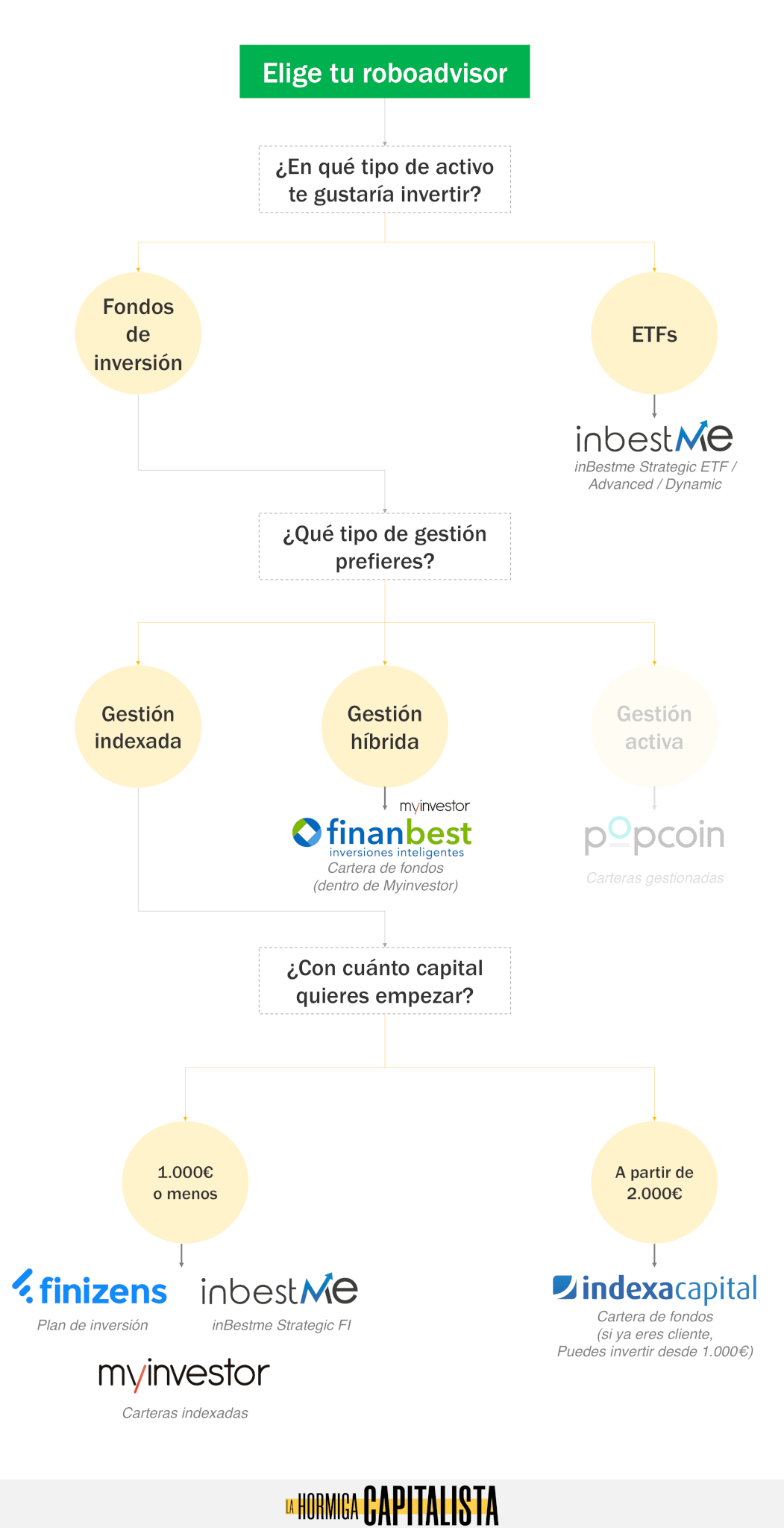

Tal y como has visto en la tabla anterior, cada robo advisor tiene unas características determinadas que lo diferencian del resto. Elegir el mejor para ti irá en función de tus preferencias personales, del tipo de producto que quieras contratar y de la cantidad de dinero que desees invertir en un inicio.

Si te gusta el formato vídeo, te dejo este resumen de los que, para mí, son los 5 mejores roboadvisors en estos momentos:

Por otra parte, si sigues leyendo encontrarás los detalles de cada uno de los robo advisors mencionados, así como una breve descripción de los otros productos de inversión que ofrecen:

Indexa Capital

Indexa fue fundada en 2015 por François Derbaix, Unai Asenjo y Ramón Blanco y actualmente es el robo advisor con mayor capital gestionado: más de 2.000 millones de euros y 60.000 clientes.

Es el único robo advisor que uso actualmente. Tengo tanto su Cartera de Fondos de Inversión como el Plan de Pensiones Indexado. No es que crea que sea el único que vale la pena, pero es el que se ajusta mejor a mis necesidades y llevo con ellos desde el 2017, este año ya será el octavo (como pasa el tiempo…).

Indexa apuesta por una inversión 100% indexada y las características de sus planes son las siguientes:

- Carteras de Fondos de Inversión (analizado en la tabla): Carteras de fondos de inversión traspasables (mayormente Vanguard) diversificados por todo el mundo. Su mínimo es de 2.000€ (novedad de este año) y las comisiones medias son de 0,63% al año para su inversión mínima. Las comisiones bajan a medida que tu inversión es más alta, por ejemplo para carteras de más de 10.000€ la comisión total es de 0,61%. Son multicustodio, es decir, puedes elegir tanto Inversis Banco como Cecabank en el momento de darte da alta.

- Carteras de fondos ISR: Desde abril de 2022 Indexa también ofrece carteras Socialmente Responsables (ISR). Estas están compuestas por 4 fondos indexados con un sesgo sostenible. Los costes totales son ligeramente superiores a las carteras “normales”: 0,71% de media.

💡 Truco: Si quieres invertir en Indexa menos de 10.000€, eligiendo la opción de fondos ISR tendrás una cartera de 4 fondos en lugar de 2. No es que la cartera de 2 fondos sea una mala opción, pero hay quien preferirá tener un número de fondos mayor.

- Planes de Pensiones Indexados: Tanto Planes de Pensiones personales como de Empleo. Son carteras altamente diversificadas formadas por hasta 19 ETFs. Su mínimo es de 1.500€ y los costes medios son de 0,63% al año. Usan a Caser Seguros para custodiar estos planes y Cecabank como depositario.

Adicionalmente, también ofrece algunos servicios interesantes como un seguro de vida a precio de coste, optimización fiscal de las retiradas, la planificación a futuro de tus finanzas y “tu paga” (retiradas programadas en forma de renta).

Si te interesa invertir en Indexa haciendo click aquí accederás a su promoción (el alta es online).

Finizens

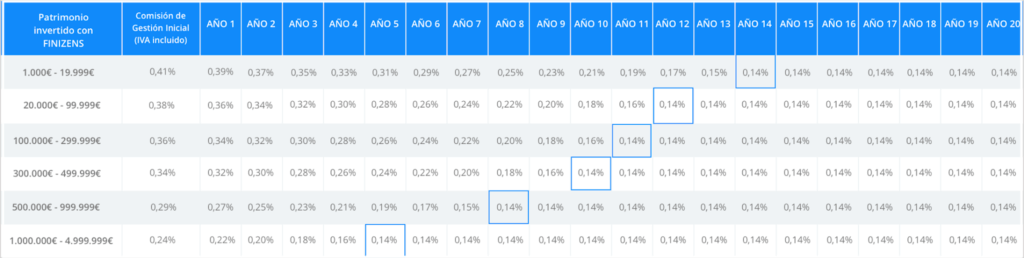

Finizens fue fundado en 2016 por Martin Huete, Giorgio Semenzato, Francisco Velazquez y Alfonso de León. A día de hoy cuentan con más de 20.000 clientes. Además, es el único que ha implementado una política de comisiones decrecientes que aplica en su Plan de inversión.

Actualmente ofrece 4 productos indexados:

- Plan de inversión (analizado en la tabla): Cartera de fondos de inversión traspasables. Están diversificados por todo el mundo incluyendo también el sector inmobiliario (bienes raíces). Su mínimo es de 1.000€ y las comisiones máximas son de 0,63% anual (bajan a medida que tu inversión es más elevada). Novedad: Acaban de lanzar su cartera con un 100% de Renta variable. Por otra parte, en este plan ofrecen un sistema innovador de comisiones decrecientes donde cada año te bajan las comisiones de gestión un 0,02% hasta llegar a 0,14% (comisión total sería del 0,36%). Haz clic en el desplegable para saber más.

- Plan de Pensiones: Filosofía de inversión similar pero en forma de plan de pensiones. Además de Renta Variable y Fija, también Incluye sector inmobiliario y oro en las carteras. Su mínimo es de 50€ y las comisiones medias son de 0,54% anual.

- Plan de Ahorro: Producto donde las carteras son las mismas que los Planes de Pensiones pero en un producto enfocado al ahorro, ya que se establece un seguro de vida – ahorro (Unit linked) que da más liquidez que un plan de pensión pero no permite hacer traspasos sin pagar impuestos por las ganancias. Su mínimo es de 50€ y las comisiones medias son 0,80% anual + una prima de seguro en función de la edad (suele ser baja para personas jóvenes).

- Plan para Niños: Exactamente el mismo producto que el Plan de Ahorro pero enfocado a abrir una cuenta a los hijos.

Para el Plan de Inversión usan Inversis Banco como depositario y los demás se custodian en Caser Seguros.

Además, Finizens ofrece un análisis de tu cartera de fondos inversión de forma gratuita y sin compromiso. Ahí analizaran de forma objetiva si la cartera que tienes es adecuada para tu perfil y si está suficientemente diversificada.

Si te interesa invertir en Finizens haciendo click aquí accederás a su promoción (el alta es online).

Por cierto, en este artículo hago una comparativa completa entre los dos robo advisors más populares en España:

Inbestme

Inbestme fue fundado en 2017 por Jordi Mercader y ofrece un amplio abanico de productos de inversión a través Interactive Brokers para las carteras de ETF y a través de GVC Gaesco para las de carteras fondos indexados. En los últimos años se han centrado en potenciar la Inversión Socialmente Responsable:

- Fondos indexados (analizado en la tabla): Carteras 100% indexadas de hasta 13 fondos indexados. Su mínimo es de 1.000€ (antes era de 5.000€) y las comisiones máximas son de 0,66% anual. Estás carteras incorporan la inversión en bienes inmuebles. Adicionalmente, acaban de lanzar sus carteras Socialmente Responsables (ISR) con fondos indexados, algo que valoro muy positivamente y que es diferenciador del resto de opciones. El coste total de estas carteras es un poco superior: 0,70% máximo anual.

- ETFs: Carteras 100% indexadas de hasta 11 ETFs. Su mínimo es de 5.000€ y las comisiones medias son de hasta 0,84% anual. Estás carteras incorporan la inversión en bienes reales (inmuebles y oro). Uno de los puntos fuertes de las carteras de ETF es su sistema de optimización fiscal, que permite reducir en gran medida la carga impositiva de sus reajustes de cartera.

- Dynamic: Carteras indexadas con gestión adaptativa, donde sus expertos deciden en qué invertir la parte dinámica en función de su visión del mercado. Su mínimo es de 10.000€ y las comisiones medias son de 0,94% anual + 5% de comisión de éxito.

Todas las comisiones de Inbestme son más bajas cuanto mayor sea el capital invertido.

Por otra parte, también ofrece una cuenta de ahorro remunerada con un TAE variable según los tipos de interés marcados por el Banco Central Europeo (BCE). Con los tiempos que corren, me parece una opción interesante.

Si te interesa abrir una cuenta en InbestMe haciendo click aquí accederás a su promoción de bienvenida (el alta es online).

Myinvestor

Myinvestor es el neobanco de Andbank España nacido en 2017 con el objetivo de acercar la inversión a las nuevas generaciones, de ahí que haya apostado por una operativa 100% digital.

Myinvestor ha sido el último en apuntarse a la moda de los robo advisors, ofreciendo carteras indexadas con comisiones muy ajustadas. De esta manera, ofrece una opción automatizada que complementa su amplia oferta de fondos indexados de contratación manual.

Así pues, ofrecen 5 carteras indexadas con diferente nivel de riesgo, unas comisiones totales máximas de 0,45% y un mínimo de 150€. Igual que otras alternativas, utilizan Inversis Banco como custodio y técnicamente lo gestiona Andbank España.

En cuanto a la composición de las carteras, hubo cierta controversia ya que las carteras de Myinvestor eran muy parecidas (prácticamente idénticas) a las que ofrece Indexa Capital, aunque más adelante las modificaron para diferenciarse. En cualquier caso, la estrategia de inversión es la misma: carteras de fondos indexados traspasables diversificados por todo el mundo.

Adicionalmente a todo ello, Myinvestor ofrece una cuenta remunerada del 2,5% TAE (el primer año), que puedes mantener de forma indefinida si inviertes en su roboadvisor. En estos momentos también ofrecen depósitos. También ofrece servicios gratuitos como la suscripción a Expansión o contacto con el bufete Meeting Lawyers si llegas a tener más de 30.000€ en Myinvestor.

Si te interesa invertir en Myinvestor puedes abrir una cuenta desde este enlace (el alta es online).

Finanbest

📌 Novedad: El neobanco Myinvestor ha adquirido al roboadvisor Finanbest. Los servicios y clientes de Finanbest han pasado a estar bajo el paraguas de Myinvestor. En caso de que te interese Finanbest, puedes darte de alta directamente en Myinvestor.

Finanbest fue fundada por Asier Uribeechebarría en 2016 y actualmente ofrecen:

- Carteras de inversión (analizado en la tabla): Un producto de inversión mixto entre inversión indexada y activa, aunque es mayormente gestión pasiva. Tienen 6 carteras de fondos de inversión traspasables, donde la inversión mínima es de 150 € y sus costes medios son de 0,81% anual. También ofrecen la modalidad de carteras sostenible (ISR), con una comisión superior por el coste de los fondos incluidos en la cartera.

Si te interesa invertir en Finanbest haciendo click aquí (el alta es online desde Myinvestor).

Popcoin (Bankinter roboadvisor)

Popcoin fue lanzado en 2017 por Bankinter y actualmente ofrece carteras de gestión pasiva (carteras indexadas), de gestión activa (carteras gestionadas) y carteras sostenibles (ESG/ISR):

- Carteras indexadas (analizadas en la tabla): Carteras 100% indexadas con fondos de inversión de diferentes regiones del mundo. Su mínimo es de 1.000€ y su comisiones totales son de 0,62% anual.

- Carteras gestionadas (no las recomendaría): Carteras compuestas por fondos de inversión de gestión activa. Su mínimo también es de 1.000€ y sus comisiones totales son de 1,43% anual. Como particularidad, permite elegir si invertir solo en Europa o en todo el mundo. En mi opinión, es un producto similar al que viene ofreciendo la banca tradicional desde tiempo inmemoriales.

- Carteras de fondos sostenibles: Carteras con fondos socialmente responsables. Su mínimo es de 1.000€ y sus comisiones y costes totales de 1,23%.

Como te podrás imaginar, si tuviera que recomendar alguna de las dos serían las carteras indexadas, por su filosofía de inversión y por sus bajas comisiones.

Si te interesa invertir en Popcoin puedes encontrar más información en este enlace (el alta es online).

Si quieres más información sobre cada uno de ellos te recomiendo que leas el apartado FAQ o preguntas frecuentes de cada una de sus páginas. También puedes dejar un comentario e intentaré responderte cuando tenga un momento 🙂

Nota: Existen otros robo advisors en España que no he incluido aquí, como por ejemplo: Carteras Perfiladas de Myinvestor (Andbank), BBVA invest, Accurate Quant, Qvalue, entre otros. He decidido no incluirlos en mi recopilación porque sus carteras no siguen mi estrategia de inversión y/o porque sus comisiones me parecen elevadas.

2. Realizar el test para conocer tu perfil

Una vez elijas el robo advisor más adecuado para ti para empezar a invertir, podrás realizar el test que determinará tu perfil de inversor. Encontrarás fácilmente el test en cada una de las páginas de estas plataformas.

En el test encontrarás preguntas sobre la edad, el tipo de trabajo, la tolerancia al riesgo, la experiencia invirtiendo, etc.

Realizar el test no te llevará más de 5 minutos y es importante que no lo hagas por hacer. El test es importante: tus respuestas determinarán tu perfil de inversor y con ello el grado de riesgo de tu cartera. Así que más vale que pienses bien tus respuestas.

Una vez finalices el test, se te mostrará cómo es tu cartera en función de tu perfil.

3. Analiza la cartera asignada para tu perfil

Aunque los test suelen dar una cartera coherente con tu perfil de inversor, es bueno que lo revises. Para hacerlo, básicamente tendrás que mirar estas dos aspectos:

- Grado de riesgo: Esto estará determinado por el porcentaje de Renta Variable (Acciones) y Renta Fija (Bonos) de tu cartera. Cuanto más alto sea el porcentaje de Renta Variable, más riesgo estarás asumiendo y viceversa. En este artículo encontrarás más información sobre estos conceptos básicos de inversión.

- Grado de diversificación: Las carteras de los robo advisors suelen estar muy diversificadas. No obstante, es importante que sepas en qué países estás invirtiendo y cuál es el peso asignado a cada uno de ellos.

Debes entender bien tu cartera para confiar en que es la más adecuada para ti, de lo contrario, en momentos de incertidumbre o cuando experimentes rentabilidades negativas será fácil tomar malas decisiones, es decir, retirar el dinero por miedo.

📌 Nota: Si no estás conforme con el tipo de cartera que el robo advisor te ha asignado, siempre puedes cambiar de perfil de riesgo.

Normalmente los robo advisors te dejan elegir un riesgo menor. En caso de que estés seguro que puedes asumir más riesgo, siempre puedes volver a realizar el test (aunque no es algo que recomendaría a alguien sin experiencia previa en inversión).

4. Crear una cuenta

Una vez hayas hecho el test y escogido la cartera que más se ajusta a tu perfil, ya podrás crear una cuenta.

El proceso aquí varía bastante de un robo advisor a otro. Algunos te permiten realizar todo el proceso online mientras que otros te pedirán firmar un contrato y luego te lo vendrá a recoger un mensajero.

En cualquier caso, suele ser sencillo y muy pautado.

5. Ingresar dinero para empezar a invertir

Una vez creada la cuenta ya solo faltará ingresar el dinero. Ten muy presente la cantidad mínima inicial necesaria para invertir en cada uno de los robo advisors (ver tabla más arriba). Una vez esté depositada esa cantidad, el mínimo para las inversiones posteriores suele ser más bajo (o directamente deja de existir), lo que facilita el ahorro periódico.

A continuación te dejo un par de recomendaciones, tanto para realizar la inversión inicial como para las recurrentes:

- Si deseas invertir una gran cantidad de dinero mejor no hacerlo en una sola vez.

Es más recomendable que lo hagas por partes, de este modo evitas la posibilidad de invertir una gran suma de dinero en un momento poco favorable (es decir, cuando el mercado está alto), beneficiándote del Dollar Cost Averaging (comentado en mi último artículo sobre inversión en fondos indexados).

Por ejemplo, si quieres invertir 20.000 € puedes hacerlo con inversiones mensuales de 5.000€ hasta depositar la cantidad total (en este caso, 4 meses). El criterio deberás establecerlo tú, tendrás que encontrar un equilibro, ya que si tardas mucho tiempo en hacer esta inversión también estarás perdiendo rentabilidad por tener ese dinero “parado” durante más tiempo.

Quiero mencionar que estadísticamente es más rentable invertirlo de golpe, ya que el capital estará más tiempo expuesto al mercado. De todos modos, considero que a nivel emocional es más recomendable empezar poco a poco, especialmente si no tienes experiencia previa invirtiendo.

- Automatiza la inversión siempre que puedas.

Siempre que puedas, te recomiendo programar una transferencia periódica desde tu banco hacia la cuenta del robo advisor a principios de cada mes o cuando recibas tus ingresos. Esta es la forma más simple de invertir, ya que evitarás tentaciones y estarás invirtiendo de forma automática.

En este sentido, revisa que tu banco no te cobre comisiones por hacer transferencias periódicas, en caso de que lo haga exige que te las quiten (seguramente te van a hacer caso).

Preguntas frecuentes sobre Robo Advisors

1# ¿Cuál es el mejor Robo Advisor para mí?

Del mismo modo que no podría recomendar la misma cartera de inversión para todo el mundo, tampoco puedo hacerlo con un robo advisor.

En este artículo muestro los robo advisors que conozco más y que me parecen una mejor opción en España, pero a partir de ahí deberás tomar tu propia decisión.

Aún así, para facilitarte el trabajo he creado un pequeño esquema que te puede ayudar a elegir un robo advisor en función de tus preferencias de inversión y las características propias de cada uno de ellos:

2# ¿Qué me conviene más, una cartera propia o un robo advisor?

Sin duda, se trata de una pregunta muy común. Lo cierto es que ni a todo el mundo le conviene crearse una cartera propia, ni a todo el mundo le conviene contratar un robo advisor.

Igual que la pregunta anterior, se trata de una decisión personal, pero para ponértelo más fácil te muestro lo que recomendaría según cada perfil:

Te diría que creases una cartera propia si cumples lo siguiente:

- Te sientes cómodo/a y te gusta tomar las decisiones de inversión por tu cuenta.

- Tienes los conocimientos suficientes para determinar la distribución de activos adecuada para tu perfil y su gestión a lo largo del tiempo.

- Quieres dedicar algo de tiempo a mantener tu cartera, rebalanceando periódicamente y revisando el nivel de riesgo con el paso de los años.

Por otra parte, te diría que contratases un gestor automatizado si te sientes identificado/a con cualquiera de estos casos:

- Quieres simplificar y automatizar al máximo todo el proceso de inversión.

- Consideras que te faltan conocimientos para crear y gestionar una cartera de inversión.

- Estás formándote en inversión y es un poco pronto para crear tu cartera, pero quieres aprovechar el interés compuesto cuanto antes.

Y si aún así tienes dudas, puedes dejarme tu pregunta en los comentarios.

3# ¿Ahora es un buen momento para invertir?

Siempre es un buen momento para invertir si inviertes a largo plazo.

En mi opinión, si tu horizonte de inversión es de como mínimo 10 años, no debes preocuparte sobre si ahora es el momento idóneo para empezar a invertir.

Además de ser algo secundario, lo cierto es que nadie sabe qué pasará en los mercados el día de mañana. Es una incertidumbre con la que tenemos que aprender a vivir.

Si aún no has empezar a invertir y te da respeto dar el primer paso, lo mejor es que empieces con poco capital y vayas viendo tus sensaciones. Eso te ayudará a conocerte mejor y estar más cómodo/a con tu inversión.

#4 ¿Está asegurada la rentabilidad?

Es importante ser consciente de que la rentabilidad no está garantizada con este tipo de productos.

Además, recuerda que es una inversión con riesgo y que existe la posibilidad de perder dinero, en especial si inviertes a corto plazo y dejas llevarte por tus emociones.

Para ponerte en perspectiva, durante los más de 100 años que lleva en marcha la bolsa de los Estados Unidos, no hay ningún periodo superior a los 15 años en que la rentabilidad haya sido negativa (datos del S&P 500). Eso no quiere decir que si inviertes durante ese tiempo vas a obtener una rentabilidad garantizada, pero la estadística estará a tu favor.

#5 Acabo de empezar a invertir con mi robo advisor y estoy perdiendo un -5% / -10% / -20% / … ¡¿Qué hago?!

Antes de nada, debes mantener la calma y no hacer algo de lo que te puedas arrepentir, como retirar el dinero por impulso en el peor momento.

Tienes que pensar que la volatilidad en el corto plazo es muy normal y que también lo es pasar por épocas bajistas donde todo parece que se vaya al traste. Si eres constante y sigues tu plan, el mal momento va a pasar.

➡️ Es importante que recuerdes que no perderás dinero hasta que vendas tus participaciones. Hasta ese momento solo tienes un activo que por algún motivo se ha devaluado. Y, de la misma manera que ha bajado de precio, puede volver a subir.

Si te has dado cuenta que tu cartera es demasiado arriesgada para tu perfil, lo ideal será cambiarla una vez todo vuelva a la calma y tus inversiones se hayan recuperado.

Dicho esto, si esta situación te supera y te sientes realmente mal, significa que tu cartera es demasiado agresiva para tu tolerancia al riesgo. Si crees que este es tu caso, tienes dos opciones. No son ideales, pero pueden ayudarte a sentirte mejor. De más a menos recomendable serían:

- Cambiar tu cartera a un menor nivel de riesgo: Esta opción consistiría en solicitar un cambio a una cartera más conservadora. El gestor automatizado traspasará parte de tus fondos de Renta Variable a los de Renta Fija, que son menos volátiles. Esta situación probablemente significará vender barato para comprar caro, pero disminuirá el riesgo de tu cartera.

- Retirar todo el dinero: Es la situación más extrema y la menos recomendable, pero es posible que sea la única solución si no puedes soportar esta situación (p.ej. te cuesta dormir por las noches). Antes de hacer esto te recomiendo que te lo pienses dos veces.

Recomendaciones finales importantes

Antes de terminar me gustaría remarcar algunos puntos que pueden ayudarte a tener más éxito al invertir con robo advisors:

→ Estrategia a largo plazo: La inversión con robo advisors debe entenderse como una carrera de fondo. Lo recomendable es que mantengas la inversión durante un periodo de tiempo largo más para obtener realmente los beneficios de este tipo de inversión.

→ Invertir de forma recurrente: Es muy recomendable que no lo hagas solo una vez, sino que inviertas periódicamente (por ejemplo, cada mes). Será una forma de ahorrar mucho más y de beneficiarte del Dollar Cost Averaging comentado anteriormente.

→ La clave está en la psicología: Tú eres tu peor enemigo. Menudo cliché pensarás… Pero en el mundo de la inversión es una verdad como un templo. Habrá momentos en que las inversiones den rentabilidades negativas (puede incluso que sea al principio) y momentos de crisis donde parezca que todo se va al garete. Será entonces el momento de la verdad. Tendrás que ser firme y no solo mantener la inversión, sino seguir aportando capital si es así tu estrategia. Te aviso que no será nada fácil; pero tener la mente fría en ese momento será lo que marcará la diferencia en el largo plazo.

Accede aquí a las promociones de los robo advisors si aplican:

Indexa Capital · Finizens · Myinvestor · InbestMe · Finanbest · Popcoin

¿Te ha quedado alguna duda para elegir el mejor robo advisors para ti? ¿Eres más de hacerlo por tu cuenta o prefieres invertir con robo advisors? ¡Cuéntame cualquier duda o inquietud en los comentarios!

Y si te gusta mi blog, te animo a compartir este artículo y a suscribirte para recibir todas las novedades

Nota 1: Algunos de los enlaces mostrados en este post son de afiliación, es decir, si te registras a través de esos enlaces a ti se te aplicará la promoción y a mí me darán un incentivo. Si tú o algún conocido está pensando en invertir con robo advisors, hacerlo a través de estos enlaces será una forma estupenda de dar soporte al blog 🙂. Te doy mi palabra de que la existencia de este incentivo no influye en mis opiniones y recomendaciones.

Nota 2: Recuerda que rentabilidades pasadas no garantizan resultados futuros y que si sigues las pautas descritas en este artículo estarás actuando bajo tu responsabilidad.

Fuentes:

Hola inversión

UV

Investopedia

FAQs páginas web oficiales

Muchísimas gracias por tus artículos. Son muy didácticos y esquemáticos.

Estoy buscando fondos ISR pero no encuentro nada en tu blog. ¿Tienes pensado escribir algo sobre estos fondos?

Creo que cada vez somos más los que buscamos inversiones que permitan compatibilizar rendimiento y responsabilidad social/ambiental.

Un saludo.

Hola!

Acabo de descubrir tu blog. Soy una persona de ciencias biológicas, con poca idea de inversión, pero leyendo tu blog estoy poco a poco entrando en este mundo. Ahora vivo en USA, algún robo advisor que me recomiendes aquí?

gracias de nuevo

Hola,

He tomado tu clase en MDLF de IPP, yo vivo en Panamá me puedes orientar viviendo en este país latinoamericano que robo advisor me recomiendas.

Rubielka

Hola hormiga, tengo un dinero que no voy a usar a largo plazo y me interesó el tema de los roboadvisors, soy muy novato en esto y tu articulo me ayudo bastante. El problema que tengo es que soy de Argentina, sabes si hay alguna empresa que en mi pais lo haga?

gracias

Hola Guillem, estoy viviendo en Estados Unidos y me gustaría saber si conoces algún robo advisor en el que pueda empezar a invertir desde aquí para no tener que andar cambiando dólares a euros.

Muchas gracias

Está muy interesante el tema de los robo advisors, no lo conocía

Hola, soy nueva en este mundo de los fondos indexados, pero próximamente vamos a tener una cantidad relativamente importante que poder invertir y creemos que para nosotros puede ser la mejor opción. La duda principal que tengo ahora mismo es, si nos decantamos por roboadvisors (por ejemplo indexa) pero en un futuro queremos pasar a gestionarlo manualmente (por ejemplo a través de myinvestor) tendríamos que pagar impuestos por pasarlo de un fondo a otro? En este caso, consideras que es mejor empezar en el roboadvisor de myinvestor por si queremos cambiar en un futuro? Muchas gracias!

Hola Guillem,

Muchas gracias por el artículo, ha sido muy útil :)

Me gustaría empezar a invertir con roboadvisors durante los próximos 5-10 años. Dudo en el procedimiento que tendría que seguir una vez que yo quisiera retirar ese dinero ¿se me cobrarían alguna comisión adicional y tendría alguna consecuencia fiscal?

Gracias!

Hola Veronica, al retirar el capital, solo tendrías que pagar impuestos por las plusvalías (rendimientos) generadas, es decir, todo aquello que hayas ganado por encima del capital que hayas aportado. No habría ningún otro tipo de comisión o coste.

Un saludo!

Buenas!

Hace tiempo que sigo tu blog y siempre ha sido de gran ayuda.

Quería hacer una consulta.

En su momento tenía poco capital (1000€) y decidí abrir una cuenta con Finizens en el que a base de aportaciones periódicas , actualmente hay unos 6mil.

Ahora tengo un remanente de unos 4mil euros para aportar y estaba dudando si quizá me valdría más la pena abrir una cuenta en INDEXA y a partir de ahora hacer las aportaciones allí.

De algún modo INDEXA me genera mayor confianza y seguridad que Finizens y en todos los sitios veo que recomiendan más INDEXA que Finizens.

– Sigo con todo en Finizens?

– Abro en Indexa y mantengo las dos cuentas?

– Lo paso todo a Indexa?

No sé cual es la mejor opción tanto en cuestión de seguridad y rendimiento.

Muchas Gracias

Hola David, en mi opinión, ambas opciones me parecen buenas, por lo que acaba siendo un tema de preferencia personal (ej. prefieres una cartear a la otra para tu perfil de riesgo). En cualquier caso, evitaría tener los dos roboadvisors simultáneamente ya que puede solapes de fondos, algo que podría llegar a dar problemas con Hacienda en el momento de la retirada por el tema del FIFO.

Buenas tardes.

Soy un inversor sin experiencia pero intentando leer y formarme poco a poco.

Veo muchos comentarios sobre que hacer cuando se pierde dinero pero me gustaría también que se tratase el que hacer cuando se gana dinero.

Es decir, mantengo los beneficios en el fondo, muevo los beneficios a una cartera con menos riesgo, saco ese dinero y lo disfruto….

Hola David, si quieres maximizar el efecto del interés compuesto lo óptimo sería mantener la inversión para que el “efecto bola de nieve” sea cada vez mayor.

Un saludo!

Guillem

Buenos dias, lo primero gracias por tu tiempo e informacion; mi duda es, es lo mismo cartera indexada qie fondos de inversion indexados? Es que queria empezar con myinvestor pero en el articuli pones cartera indexada y ya no se si es lo mismo que un fondo de inversion. Gracias!

Hola Guillem! Lo primero muchísimas gracias por toda la información que nos das, es de mucha ayuda y lo explicas fenomenal!

Quiero empezar a invertir con un robo-advisor, en concreto con la cartera de fondos indexados ISR porque es como más cómoda me siento.

Por la poca oferta que hay, veo que la mejor opción es la de inbestMe, pero leyendo artículos y blogs, (en alguno) recomiendan tener experiencia para invertir en ese tipo de carteras…. ¿Debo tener en cuenta algún factor extra por ser ISR?

Por otro lado, he visto en artículos antiguos que las comisiones han bajado, una vez que tienes dinero invertido en un robo-advisor, ¿te modifican las comisiones tanto al alza como a la baja? Como en teoría vamos a tener el dinero tantos años ahí me parece un dato importante.

Muchísimas gracias por tu ayuda!

Un saludo!

Hola Marta, en principio si conoces las bases, entiendes el riesgo y sabes en lo que estás invirtiendo, deberías estar capacitada para invertir en un robo advisor. El hecho de que sea ISR o no, no debería afectar, aunque es importante que entiendas en qué consiste y sus diferencias. En cuanto a las condiciones de los roboadvisors, es habitual que con el paso del tiempo bajen sus comisiones ya que disponen de más clientes y esto les permite ser cada vez más eficientes e incluso acceder a clases de fondos con menores comisiones. Aún no he visto ninguno que suba sus comisiones, aunque supongo que podría pasar, lo veo muy poco probable. En una situación como esta, siempre podrías traspasarlo a otro que tenga mejores condiciones.

Un saludo y disculpa el retraso!

Guillem

Llevo varios años metido en cuentas remuneradas y depósitos, pero de cada vez la remuneración es más baja.

Por lo que había pensado meterme en una cartera indexada. No sé si meterme en Indexa o Finizens. En general veo que se está recomendando un poco más Indexa. Si empiezo con ellos me recomiendas que meta 3.000€ o 10.000€ para tener una cartera más diversificada y entiendo yo, que menos riesgo a pérdidas.

El miedo principal que estoy teniendo es que mirando Indexa veo que todo lo que llevamos de 2022 son pérdidas es cualquiera de sus carteras. ¿Recomiendas que espere un poco a ver si el tema mejora?. No he encontrado por ningún sitio la rentabilidad de Finizens en lo que llevamos de 2022.

Tengo 40 años. Mi mujer y yo tenemos unos ahorros de 100k, y somos mileuristas con trabajo estable.

PD: Me he guardado tu enlace de referido para cuando me decida darme de alta nos podamos beneficiar los dos :)

Buenos días y feliz año.

Conoces algún robo Advisor fuera de España y que se puedan transferir los fondos.

Pues según tengo entendido solo puedes abrir fondos si tiene residencia fiscal en el país de origen.

Un saludo

Miguel Ángel

Hola Miguel Angel, el traspaso de fondos solo es posible dentro de España. Para moverlo al extranjero deberás vender las participaciones (pagar impuestos, si aplica) y volver a comprarlas en la entidad de destino. Un saludo!

Buenas tardes Guillem, feliz año!

He leído todo tu blog y me encanta. Quiero invertir en Roboadvisors y tengo una duda que igual es una tontería… dices que MyInvestor tiene básicamente los mismos fondos indexados que Indexa, y que además tienen las comisiones más bajas… entonces, por qué usar Indexa y no MyInvestor, si te da lo mismo con un ‘,2% de diferencia para ti?

Seguramente hay algo que se me escapa :)

Gracias!

Hola Javier, sin duda Myinvestor es una buena opción. Personalmente sigo con Indexa ya que invierto con ellos desde hace muchos años y estoy muy contento con el servicio. También tengo la tranquilidad que su negocio es sostenible (de hecho, son rentables como empresa), mientras que con Myinvestor puede generar más dudas en ese aspecto. Un saludo!

Muchas gracias Guillem!

Otra pregunta, ya que estamos… tienes alguna entrada en la que compares la inversión indexada con la inversión por dividendos? Qué opinas del tema?

Gracias de nuevo!

Hola Javier, la verdad es que no, aunque es un tema interesante :)

Hola, Hormiga.

Enhorabuena y gracias por tu trabajo!

Me dispongo a empezar con los fondos indexados y me queda la duda tras leer tus artículos de si MyInvestor es una buena forma de empezar para alguien sin experiencia. Tengo entendido que ahora ofrece servicios de roboadvisor, y no tienes que buscarte la vida para gestionar tu cartera. ¿Es así? Empezaría con Indexa pero no quiero empezar con 3.000€.

Un saludo!

Hola Antonio, muchas gracias por tu comentario :)

Así es, Myinvestor ofrece el servicio de roboadivsor con un mínimo muy bajo por lo que podría ser una buena forma de adentrarte en el mundo de los fondos indexados si quieres empezar con poco capital. Un saludo!

Hola, tengo una pregunta Guillem:

Actualmente tengo todo el dinero en el banco sin generar ningún beneficio y voy a empezar con los Roboadvisor…

¿Qué supuesto de inversión en indexa capital a largo plazo crees que es mejor teniendo una cartera de riesgo 10/10… y teniendo en cuenta que de momento solo quiero tener los roboadvisor como única opción de inversión?

1- Tener invertido desde el primer dia el 80% de tu dinero siempre, según ahorres, lo metes y siempre tiener el 80% de tu totalidad en el roboadvisor. Si necesitas por lo que sea algo de dinero (que podría ser) lo sacas y por lo menos el tiempo que ha estado invertido ha generado algún beneficio extra.

2- Tener el 50% en indexa y 50% en el banco, de la misma forma que antes siempre siguiendo este porcentaje.

3-Ingresar ahora el 20% de tu capital total y hacer ingresos mensuales más grandes con vistas a no tocar ese dinero a mas largo plazo.

Gracias de antemano, es que cada vez estoy más chinado con los bancos y con tal de que no huelan un chelín soy capaz de cualquier cosa… es broma, hay que invertir con cabeza por eso pido opinión, no se si es una locura tener el 80% del dinero ahí metido o de lo contrario no está tan mal.

Hola Iker! Personalmente tengo todo el dinero invertido menos el fondo de emergencia y el dinero que necesite a corto plazo. Si pudiera, lo invertiría todo. Así que un 80% no me parece una locura siempre que el 20% restante te cubra tus necesidades a corto plazo. Un saludo y mucha suerte!

He leído que recomiendan ahorrar en la medida de lo posible, al menos 20% de los ingresos. Esos ahorros destinarlos inicialmente a un fondo de contingencia entre 3 y 12 meses de gastos, según consideres y tu estabilidad.

Luego, el resto inversión a largo plazo (más de 4 años).

Buenas tardes.

Si supero los 100000 y no excedo los 2000000 con Indexa y divido en dos cuentas el dinero (una en Inversis y otra en Cecabank) ¿estoy totalmente protegido frente a “desapariciones” de los citados custodios o de Indexa?

¿Y si tengo 100000 en Inversis vía Indexa y otros 100000 en Inversis via Fitizens?

Hola Víctor, hay varias “capas” de protección. El FGD te protege del dinero líquido que está en la cuenta del custodio (muy poco el caso de inversiones) y el FOGAIN te protege de la inversión en sí misma, ahí se tiene en cuenta tanto el roboadvisor como el custodio. De todas las formas mencionadas estarías diversificando entre las diferentes capas, aunque no todas es posible, por ejemplo la primera que mencionas (no me consta que puedas tener una cartera en cecabank y otra en inversis de forma simultánea y bajo el mismo titular en Indexa Capital).

Dicho esto, la probabilidad de tener que usar estos “seguros” es extremadamente baja. Hay personas que tienes millones de euros en un roboadvisors y no se preocupan ya que saben que el riesgo es mínimo e incluso los 100.000€ tampoco están garantizados en su totalidad.

Hola Guille. Llevo un año siguiéndote y gracias a tus consejos hace algo más de un año pasé mis ahorros a un roboadvisor, indexa capital. Estoy contento, con alta rentabilidad, y sin mover un dedo.

Tengo unos 15.000 € ( independiente del fondo de emergencia) que no sé qué hacer con él. En Indexa tengo ya una cantidad elevada y quisiera diversificar, evitando tener toda mi inversión en un mismo cesto. Por otra parte la falta de conocimientos me hace difícil invertir en algo diferente a un roboadvisor. Qué me aconsejas hacer con esos 15.000€ sin que me suponga invertir de forma activa.

Muchas gracias y enhorabuena por el trabajo que haces .

Hola Héctor, cuando hablas de diversificar de Indexa, ¿a qué te refieres? Te preocupa es tener mucho capital custodiado por un mismo banco (Inversis o Cecabank en este caso) o quieres añadir otros tipos de activos a la cartera?

Hola Guillem, artículo completo.

He estado pensándolo y creo que aunque todos son parecidos, Finizens te baja las comisiones cada año y además tiene REITs. Sería interesante si hicieses algún día un análisis de los REITs explicandolos para conocerlos más a fondos. Están rentando un 20% este año por lo que he leido en prensa!!! Además con la inflación y tal… Sería interesante un análisis.

Gracias por el articulo!!!

Hola Antonio, muchas gracias por tu sugerencia, lo tendré en cuenta :)

Hola Hormiga,

En primer lugar, agradecerte el tiempo que dedicas al blog ya que resulta muy útil a los que estamos dando nuestros primeros pasos en inversión.

Teniendo en cuenta que los roboadvisors te facilitan la vida a la hora de invertir en fondos indexados a cambio de una mayor comisión, no sería mejor hacer el test e invertir directamente en la combinación de fondos que resulte del mismo, y repetir esa operación cada año para los rebalanceos? De esa manera tendríamos una cartera equivalente, la dedicación en tiempo sería menor y nos ahorraríamos la comisión del roboadvisor.

Muchas gracias y a seguir así!

Hola Diego, esto que comentas es posible si los fondos en los que invierten están disponible. La diferencia aquí es el tiempo de dedicación que esto conlleva, así como la operativa de los rebalanceos. Pero poder, se puede hacer.

Hola familia.

Una duda. Si empiezo con un roboadvisor, y después de formarme con el curso de balio😜, decido invertir por mi cuenta ¿Se puede cancelar el servicio de roboadvisor para no pagar esa comisión de gestión y traspasar el dinero a otros fondos de esa misma comercializadora?

Hola Jorge, efectivamente, puedes traspasar tu roboadvisor a una cartera propia en el momento que quieras y sin ninguna penalización :)

Hola hormiga, muy interesante y muy bien explicado, muchas gracias por la información. Te querría preguntar sobre el tema hacienda, al ser una cartera de fondos a la hora de presentar la declaración debes poner todos los fondos que integran en cada cartera durante el año con su número iisin? y en qué proporción? Y qué pasaría si decide el roboadvisor rebalancear cada seis o tres meses y va escogiendo otros fondos y en qué proporción? Muchas gracias

Hola Luis, ten en cuenta hasta que no vendas participaciones no tendrás que declarar ninguno de tus fondos. Cuando llegue el momento te facilitarán un informe fiscal con la información a añadir a tu declaración. Los traspasos tampoco tributan, todos los fondos “guardan” la rentabilidad fiscal, es decir, tienen en cuenta toda la rentabilidad acumulada ya sea en ese mismo fondo o en otros anteriores.

Hola!

Estoy a punto de empezar con fondos indexados. Pero quería saber cuanto de posible hay en que un fondo quiebre y pueda perder mi dinero.

¿Que puedo hacer? ¿ como puedo ver la solvencia de un fondo? Quiero decantarme por la cartera POP de my investor. Pero tengo miedito.. Dame por favor datos para seguir adelante mi plan es a 15 años vista

Gracias

Alazne

Hola Alazne, en mi opinión, el riesgo es extremadamente bajo. Para mí, el mayor riesgo al que te enfrentas es el de dejar el dinero en la cuenta y que vaya perdiendo, poco a poco, poder adquisitivo.

Hola Gillem, gracias por compartir tu conocimiento:

Ves alguna ventaja en invertir en diferentes Robo advisors ? (indexa y finizens por ejemplo), por el asunto de diversificar me refiero. Es decir abrir cuentas de indexados con uno y otra con otro.

Un saludo

Hola Ariel, a grandes rasgos las carteras son muy similares por lo que para cantidades menores a 100.000€ invertidos no creo que valga la pena. Un saludo!

Hola Hormiga.

He decidido empezar a invertir, en primcipio con robo advisor. Tengo 52 años, seguramente voy un poco tarde, lo se. He hecho el test de Perfil inversor en varios sitios, Indexa, Finizens, en Investor no pude porque parece que tienes que hacerte la cuenta antes. El perfil de inversor que sale 80 RF y 20 RV. Investme es le unico que permite elejir tu nivel de riesgo de inicio.

Me parece demasiado conservador, pensando en conseguir mayor rendimiento a 20 años. Pensaba en 60RV 40RF o 70RV, 30RF.

Me podrias dar tu opinion sobre lo que harias tu en mi caso?

Hola Juanjo, desconozco cuál es tu nivel de certidumbre económica para el futuro y perfil de riesgo, pero en mi caso probablemente también optaría por aumentar el % de RV. De nuevo, eso es algo que tienes que valorar de forma personal, teniendo en cuenta el riesgo asociado y el impacto que podría tener una bajada importante en tu economía actual y futuros ingresos durante la jubilación.

Un saludo!

Hola hormiga, quiero empezar a invertir en fondos indexados y tengo una cartera en mente según edad (26) y perfil de riesgo (alto), pero quería tener un opinión. La idea era:

75% renta variable:

– 34% Vanguard U.S. 500 Stock Index Fund EUR Acc

– 16% Vanguard European Stock Index Fund EUR Acc

– 10% iShares Emerging Markets Index Fund D Acc

– 5% iShares Japan Index Fund D Acc

– 5% Vanguard Pacific ex-Japan Stock Index Fund EUR Acc

– 5% Vanguard Glbl Small-cap idx inv EUR Acc

25% renta fija:

– 13% Vanguard Eurozone Inflation-Linked Bond Index Fund EUR Acc

– 12% Vanguard U.S. Government Bond Index Fund EUR Hedged Acc

Hola Arantxa, te he respondido en otro comentario :)

Hola,

Creo que los datos de Myinvestor no están actualizados, las condiciones que ofrecen hoy mismo son con un 0,65% de comisiones, lamentablemente superior al publicado en el artículo que, por otro lado, me ha sido de mucha utilidad. Yo sólo trabajo con Openbank y me ofrecen la misma comisión por su Roboadvisor, así que, creo que aprovecharé la oferta que tienen para este mes.

Gracias por el blog

Hola Descartes, he actualizado el articulo con las nuevas tarifas en todos los roboadvisors. Gracias por el aviso.

Hola!

Estoy pensando hacerme una cartera de fondos de inversion en algún roboadvisors pero este año voy a emigrar a un país fuera de la EU (Georgia, concretamente). ¿Podría seguir manteniendo mis inversiones y seguir aportando al plan si estoy fuera de la EU? Algo leí por algún sitio que si es dentro de la UE no hay problema, pero fuera…

Muchas gracias por todo lo que aportas!

Un saludo!

Hola Antonio, si tienes un banco español podrías aportar, pero quizá no te interese por temas fiscales, aquí ya no te sabría decir.

Hola Hormiga . Veo que hay personas que deciden diversificar con dos o varios Robo Advisor . Como se gestionaría en estos casos el sistema FIFO viendo que estos gestores automatizados invierten en mismos fondos ? Como sabe cada uno cuál vender primero si opera al margen del otro ? Es esto posible realmente ?

Un saludo

Creo que te he contestado en otro comentario :)

Hola Hormiga, gracias por tanta información

Me dispongo a hacer una cartera en MyInvestor parecida a la Rock que ellos proponen (78% RV y 22% RF) pero sin su servicio roboadvisor, sino por mi cuenta para ahorrar comisiones. Por ahora mi duda es si las “comisiones máximas de suscripción” se ejecutan ¿?, aunque entiendo son simplemente armas para “cerrar” el fondo cuando estimen, pero no sé dónde se confirma eso

Muchas gracias por tu labor!

Hola, en principio las comisiones máximas no se suelen cobrar nunca por lo que no debería preocuparte.

Hola Hormiga!

Estarás cansado de que te lo digan pero cada entrada de tu blogs es impresionante, gracias por compartir tu conocimiento con nosotros.

Dicho esto, me gustaría preguntarte sobre mi caso particular. Actualmente desempeño mi actividad laboral en Francia y soy residente fiscal aquí a todos los efectos pero probablemente mi situación cambie en menos de 10 años con un posible retorno a España , entonces me saldría a cuenta empezar a invertir en fondos indexados con roboadvisor y abrirme un plan de pensiones en indexa capital, si como digo no tengo intención de mover ese dinero invertido a corto plazo hasta estar residiendo en España de forma definitiva? Tiene algún coste o problema extra si los ingresos se hacen desde mi banco frances (Société genérale) ?

O por el contrario me recomiendas informarme sobre las mejores plataformas para invertir con roboadvisor en Francia ??

Gracias de antemano!

Muchísimas gracias Juampe :)

Si tienes 100% claro que vas a volver a España, podría tener sentido empezar a invertir aquí en fondos indexados. Con los Planes de Pensiones no lo tengo tan claro ya que su gracia es desgravarte en el momento de aportar y si resides actualmente en Francia no sé si eso te permitirá reducir tu carga fiscal ahí.

Por otra parte, en principio deberías poder invertir en fondos desde Francia ya que es posible abrir cuenta desde cualquier país de la UE.

Hola buenas! Una pregunta, tengo un capital invertido de 2500 euros en total, para empezar y seguir aprendiendo he decidido invertir en roboadvisors. Actualmente tengo parte en Finizens y parte en Myinvestor, me recomendarias para este capital invertirlo todo en uno sólo o continuar realizando aportaciones a ambos quizà con menos regularidad y diferentes perfiles de riesgo… Muchas gracias!

Hola Marc, mi opinión es que con tu estrategia es difícil equivocarte, así que no me preocuparía tanto por optimizar lo que ya tienes (si es que se puede) sino en hacerlo crecer con más aportaciones :)

Hola Hormiga!

Una duda, he revisado rentabilidades de Indexa y Finizens, salen mejor Indexa. Mi pregunta es, si quiero traspasar fondos y plan de pensiones, ves algún problema de riesgo por algun motivo en hacerlo todo a Indexa o sería mejor diversificar aunque parece que a nivel de rentabilidad el que mejor lo esté haciendo se Indexa?

Muchas gracias por lo que nos enseñas.

Hola Raul, muchas gracias por tu comentario :)

Personalmente no me fijaría solo en eso ya que las carteras son diferentes, lo que hace que sean menos comparables. Personalmente priorizaría la filosofía de inversión, las comisiones y la confianza que te transmita cada plataforma. En cualquier caso, ambas me parecen buenas opciones, aquí lo comento en más detalle:

Indexa Capital vs Finizens: Mis Opiniones, Comparativa y Experiencia

BUEN ARTICULO TENGO POCO CAPITAL, CUAL ES EL CAPITAL MÍNIMO QUE PUEDO INVERTIR Y EN DONDE ME RECOMIENDAS QUE INVIERTA

Lo tienes en la tabla superior Paulina :)

Hola Hormiga, hace poco me encontré con tu web y siempre encuentro artículos muy interesante. Aun no he entrado a este mundo de los fondos indexados, quiero hacerlo pero para empezar pienso que lo mejor seria por medio de un roboadvisor, mi pregunta es: si comienzo con un roboadvisor y luego quisiera gestionar mi propia cartera, ¿podría emigrar sin necesidad pagar impuestos?

Y lo mismo entre los roboadvisors, ¿si quiero cambiar entre ellos también hay esa posibilidad?

Saludos.

Hola Windersson, sí, en cualquier momento puedes solicitar el traspaso sin pagar impuestos. Asegúrate que el roboadvisor elegido invierte en fondos de inversión (inbestme tiene una modalidad de ETFs, que en ese caso sí pagarías impuestos).

Hola! Gran artículo. Sobre tema de impuestos no hay artículo? Me da miedo el tema de la retirada y tal por este tema. Muchas gracias

Hola Ricardo, ¿qué es lo que te preocupa?

Hola HC!

Tengo 31 años y estoy planteándome comenzar a crear una cartera de inversión por mi cuenta, pero me gustaría crear una parte de ella mediante un roboadvisor.

Mi duda es, qué opinión tienes del roboadvisor de OpenBank?

Te parece una opción razonable o lo descartarías por algún motivo?

La misma pregunta, aunque fuera del tema, respecto a los fondos que ofrecen. No tengo acceso a invertir en fondos Vanguard por ejemplo aunque sí en Amundi o Pictec.

Muchas gracias por tu trabajo y tu tiempo!

Hola Issac, el roboadvisor de Openbank no está mal pero si lo comparamos con sus competidores la verdad es que no veo que tenga nada diferencial que merezca la pena pagar su extra de comisiones.

Para carteras de fondos manuales me parece mejor opción ya que no tiene ni mínimos ni comisiones adicionales por la compra de fondos Amundi.

Un saludo!

Bravo. Me encantan los artículos que públicas. Son claros (pese a se me dan fatal los numeros y soy totalmente lego en tema de finanzas e inversiones) y super completos. Se nota que le echas horas y “te lo curras”.

Me suscribo al blog.

¿Podrías recomendarme algún tipo de formación, recurso, libro, etc., para gente que, como yo, no tiene ni idea del tema?

¡Muchas gracias!

Hola Miguel, muchas gracias por tu mensaje :)

Justo estamos a punto de lanzar una formación de finanzas personales en Balio Academy, te dejo aquí el enlace por si te puede interesar:

https://academy.balio.app/courses/curso-finanzas-personales

Un abrazo!

Buenos días Hormiga,

Recientemente he empezado a invertir en Indexa y me entra una duda sobre como realizar las inversiones periódicas.

Sé que quiero invertir por ejemplo 200€ al mes…tendría sentido espaciar esa inversión en 100€ cada dos semanas o incluso 50€ cada semana o relativamente es mejor invertir los 200€ directamente a principios de mes (entiendo que dependerá de subidas/bajadas del mes,mi pregunta va más sobre si le ves algún sentido hacer esto o siendo inversión a largo plazo irme a inversiones semanales carece de sentido)

Hola Javier,

En mi opinión es mejor invertir cuanto antes lo tengas, esperar unos días no creo que marque la diferencia y es más fácil que no te salga a cuenta ya que estarás menos tiempo dentro del mercado. Por otra parte, en el caso de Indexa tienes un mínimo para inversiones sucesivas de 150€ por fondo por lo que el dinero estará parado hasta que alcance esa cantidad.

Un saludo!

hola hormiga

Ante todo gracias por la pagina y el trabajo que haces en ella. Debido al coronavirus y el tiempo libre he empezado a trabajar en crearme un proyecto de inversion a largo plazo puesto que tengo ahorros (50.000 euros ) apalancados en el banco y llevo algun tiempo sin saber que hacer con ellos para que me renten y vengo leyendo y estudiando las posibilidades que tengo, siempre a larga plazo y haciendo aportaciones para ir aprovechando conceptos de interes compuesto que tanto hablas. Estoy en el proceso de reflexion y estudio porque no quiero hacer nada hasta estar completamente convencido de la inversiones para estar preparado a lo volatil de mercado y tener planificado la cartera y su comprension. Me gusta el concepto de roboadvisor no te lo niego y lo voy a tener en cuenta pero me surgen muchas preguntas sobre estos temas pero ire al grano con la que se me viene a la mente haber si tienes respuesta. La inversion pasiva en indexado la tengo clara pero no acabo de entender porque entre todas las gestoras nacionales e internacionales no hay practicamente nada en inversion pasiva sobre el indice nasdaq puesto que es uno de los mas importantes y rentables en la ultima decada. Sabes porque? He encontrado algo en etfs pero poco accesibles en el mercado español y en roboadvisor nada de nada, una pequeña parte en inbestme por medio de etfs y poca cosa mas. No se que explicacion tiene seguro que tu la sabes. Sin mas un saludo y gracias de antemano

Hola Jose Manuel, la mayoría de empresas del Nasdaq están dentro del índice SP500 que además es más diversificado (incluye también los mercados de NYSE e ICE). Personalmente prefiero invertir en un índice más diversificado aunque uno de sus mercados haya sido más rentable históricamente, ya que esto no tiene porque ser así en el futuro.

Espero haber resuelto tu duda.

Un saludo!

Hola! Enhorabuena por la claridad y la calidad de la exposición. Gracias!

Después de leer tu artículo, me planteo invertir en IndexaCapital (si finalmente lo hago, accederé a través de tu link ;)). Pero me surge la duda: Leí que la IA estaba empezando a revolucionar el mundo de las finanzas y ponían como ejemplo la empresa Betterment y Wealthfront. Según el libro, sus tasas de éxito son superiores a las basadas en humanos (y cada vez más, a medida que los algoritmos de toma de decisiones se van optimizando y alimentando con más datos). No sé de finanzas, pero entiendo que lo que realmente marca la diferencia es la calidad de sus algoritmos y los datos. Mi inquietud es ¿qué “currículum” tienen los robo-asesores que comentas? ¿Sabes si son parecidos en cuanto a fiabilidad a los de Betterment y Wealthfront? ¿Operan estos dos en España? Desde la ignorancia, me daría más confianza invertir en estos dos, que tienen renombre internacional.

Muchas gracias!

Hola Juanjo, muchas gracias por apoyar el blog, te lo agradezco mucho :)

Creo que la inteligencia artificial podrá revolucionar nuestras vidas pero soy bastante escéptico en que mejore el rendimiento de las inversiones a no ser que lo haga mejorando nuestro comportamiento y evitando que tomemos malas decisiones (más que la estrategia de inversión en sí). En cuanto a tu pregunta, ni Betterment ni Wealthfront operan en España.

Los roboadvisors españoles usan carteras pensadas y supervisadas por humanos, lo que hacen sus algoritmos es cumplir ordenes. No tienen iniciativa propia por así decirlo, y creo que mejor así! :) Lo bueno de la inversión indexada y los roboadvisors es que no se necesita inteligencia artificial para hacerlo casi igual que el mercado.

Un saludo!

Buenos días Hormiga,

me han gustado mucho tus artículos, todo muy claro y bien explicado.

Soy nueva en todo esto y estoy tratando de formarme. Después de mucho leer creo que lo mejor para mi son los fondos indexados, y aunque estoy algo insegura me gustaría hacerlo directamente en lugar de utilizar los roboadvisors.

Mi pregunta: tengo 50 años y una hija de 14 años. Me gustaría invertir tanto pensando en mi como en ella, con lo que intuyo que debería tener dos cuentas diferentes, no?

En el caso de la inversión para mi hija, me recomendarías hacerlo a mi nombre o al suyo si fuera posible?. Que diferencias y/o ventajas habría en cada caso?

Gracias de antemano y un abrazo!!!!

Hola Clara, muchas gracias :)

De forma resumida, si la cuenta esta a nombre de tu hija entonces ella tendrá acceso a los fondos a los 18 años, sino tendrás tú el control hasta que lo elijas. Tenerlo separado (aunque ambas podrían estar a tu nombre) te permitirá tener inversiones con diferente nivel de riesgo, siendo normal que el de tu hija tenga un porcentaje de RV más alto (pudiendo llegar al 100%).

Espero haberme explicado.

Un saludo!

Buenos días Hormiga¡¡¡,

Espero estés muy bien, es un verdadero placer saludarte.

Comentarte que estoy empezando con todo lo relacionado a las inversiones y tus comentarios y consejos me están sirviendo de gran ayuda, me estoy planteando seriamente la opción de invertir a través de robo-advisor dada mi total inexperiencia en todo lo relacionado a la inversión.

Me gustaría hablarte un poco de mi situación actual.

Soy Español viviendo en Guatemala y mis ingresos actuales son en dólares. La mayoría de estos robo-advisor trabajan en euros, si he entendido bien, con lo cual, para poder trabajar con ellos debería hacer transferencias desde mi cuenta en dolares a mi cuenta en euros en España, con la importante penalización en cuanto a cambio de moneda se refiere, con lo cual la opción de trabajar con robo-advisor en España prácticamente queda descartada debido a este factor.

Mis preguntas para ti serían las siguientes.

1. Tienes conocimiento de algún robo-advisor en España con el que pueda trabajar en dolares evitando de este modo el cambio de moneda.

2. Me puedes recomendar algún robo-advisor en Estados Unidos o en otro país que sean de tu confianza y que trabajen en dólares.

Desde ya mi mas sinceras gracias por todos tus artículos y toda tu ayuda para las personas que como yo estamos empezando en todo este mundo de las inversiones.

Todo lo mejor para ti y todos los que te leemos/seguimos.

Un cordial saludo.

Jose

Hola Jose Alberto, muchas gracias por tu comentario! :)

En España Inbestme ofrece sus plan Strategic ETF que invierte en ETFs a través de Interactive Brokers y se puede tener la cuenta en USD. También tienes ETFmatic de UK que tiene cuentas en euros, pounds y dólares. De USA no sabría decirte ya que no los he probado, los más famosos son Wealthfront y Betterment. Sé que Vanguard también tiene una especie de roboadvisors ahí.

Un saludo y mucha suerte!

Buenas tardes.

Felicidades por el blog y gracias por ofrecer tanto conocimiento.

Mi duda es saber si después de hacer una primera inversion a través de un roboadvisor (fondos indexados) es obligatorio seguir haciendo ingresos por ejemplo mensualmente. O de lo contarrio con un primer ingreso puedo mantener la inversion?

Muchas gracias,

Cristian

Hola Cristian, gracias a ti por tu comentario :)

Mi opinión es que lo ideal es seguir haciendo aportación para beneficiarte del dollar cost averaging, es decir, comprar en momentos más y menos óptimos para obtener un precio promedio de compra. Si inviertes una sola vez te juegas más a que ese momento no sea tan bueno como la media de varias aportaciones a lo largo del tiempo.

Un saludo!

Muy buenas y primero felicitarte por lo bien que te explicas en todos tus artículos.

Soy un recién llegado a la inversión y estoy decidido por invertir en roboadvisors como primera estrategia.

Mi pregunta es la siguiente: disponiendo de 10000 Euros, es mas interesante invertirlos completamente en uno ( estoy pensando en Indexa) o por el contrario invertir 5000 en dos diferentes.

Muchas gracias

Hola Fernando, muchas gracias por tu comentario :)

Yo soy partidario de simplificar y quedarme solo con uno, al menos hasta que tu capital no sea muy significativo donde puede tener sentido diversificar un poco más.

Un saludo!

Hola Hormiga,

Me estoy entreteniendo y a la vez aprendiendo mucho con tus publicaciones. Estoy empezando a hacer investigaciones para empezar a invertir. Sé que dices que el mejor momento para empezar siempre “es ahora”, pero dada las circunstancias actuales, vale la pena empezar ahora? Es mejor esperar que pase esta situación particular; o por el contrario justo ahora es una buena oportunidad para lanzarse?

No he tenido la oportunidad de revisar todos tus post, no se si hablas de las criptomonedas, como ves ese tema? publicarás algo al respecto?

Muchas gracias… saludos :)

Hola Daniela, muchas gracias por tu comentario! Para mí sigue siendo un buen momento. Además ahora estarás comprando a un precio más bajo por lo que no hay excusa :)

Nunca he hablado (bien) de criptomonedas en el blog. Ahora que la burbuja ha pasado es mejor momento para estudiarlo con calma (sin tanto ruido), como hay que estudiar los otros activos (ej. oro). Es un tema complejo que en algún momento me gustaría investigar más a fondo.

Un saludo!

buenas noches hormiga capitalista, te escribe andrea desde Argentina.

Felicidades por tan clara explicación.

Me surge una duda, en el caso de encontrarse fuera de España es posible realizar las transacciones en los fondos que tienes disponibles en tu blog, por ejemplo indexaCapital.

Gracias de antemano.

Hola Andrea, lamentablemente muchos de los fondos que menciono aquí no permiten aportaciones de países fuera de Europa. Quizá las carteras de ETFs de inbestMe sí que te lo permitirán ya que tienen cuentas en dólares y usan Interactive Brokers. Te diría de enviarles un correo para ver si desde Argentina puedes invertir con ellos.

Un abrazo!

Buenas tardes, en primer lugar agradecerle toda ésta magnífica información. Mis dudas son las siguientes:

-¿Tendría sentido comprar abajo, y vender caro si es muy evidente que viene una crisis aunque estemos hablando de una inversión a largo plazo? P. ej si ahora baja un poco mas el mercado, comprar y si en dos años la ganancia es grande podría interesar sacarlo y valorar invertirlo de nuevo en un momento de precio bajo?

-¿Es cierto que los fondos indexados se están convirtiendo en una burbuja debido a la popularidad que están adquiriendo, y que acabe por explotar?

-¿Qué riesgo de pérdidas representaría un perfil 10/10?

-¿Hay mucha diferencia riesgo rentabilidad entre un roboadvisor con máximo riesgo, o invertir directamente en el SP500?

Muy amable, muchísimas gracias.

Hola Carlos,

Muchas gracias por tu comentario. Te contesto:

– La teoría tiene sentido pero a la práctica está demostrado que hacer market timing no funciona. Es muy difícil (más bien imposible) de saber cuándo es el mejor momento para entrar y salir.

– Mi opinión es que estamos lejos de que esto ocurra. Siempre va a haber personas que quieran gestionar su dinero de forma activa, si hay ineficiencias alguien las querrá aprovechar. Pueden ocurrir desajustes puntuales, pero el mercado ya se encarga de hacer correcciones. A largo plazo no deberían tener un impacto significativo.

– Si haces el test de indexa al final verás las rentabilidad mínimas y máximas. Eso no quiere decir que no pudiera haber caídas peores pero es un punto de referencia a tener en cuenta.

– Es bastante más arriesgado por dos motivos: 1) Solo inviertes en una región/divisa del mundo, 2) Es 100% Renta Variable. Antes me quedaría solo con el MSCI World.

Un saludo!

Claro, conciso, y contundente. Muchísimas gracias. Querría también hacer una nueva pregunta que me ha surgido: ¿Si decido entrar en indexa con un perfil 10/10 de riesgo, cabría la posibilidad, de bajar de perfil a uno con mayor porcentaje de renta fija si es evidente que se avecina una caída de la bolsa, y después volver a subirlo intentando minimizar los efectos de la caída? y otra más. Teniendo en cuenta que casi seguro finalmente haga una inversión en indexa con un riesgo 10/10 de unos 20k ¿Cuál sería su estrategia de aportación ya que la situación actual es inusual, esperar a agosto, mitad ahora mitad en unos meses reevaluando el mercado, 5k cada mes? sé que debe ser mi decisión pero me gustaría conocer su estrategia si estuviese en mi situación. Muchísimas gracias de verda.

Hola Carlos, gracias :)

Técnicamente sí se puede bajar el perfil de riesgo pero no te lo recomiendo para hacer market timing, no funciona (es difícil/imposible). En cuanto a la estrategia de inversión para empezar, yo soy partidario de hacerlo poco a poco para la mayoría de casos. Puedes invertir tus 20K durante unos cuantos meses como comentas, lo importante es no dejar pasar más tiempo y empezar cuando antes.

Un saludo!

Muchas gracias hormiga! :)

A ti por la confianza Carlos! :)

Hola Hormiga!

Antes de nada, perdona la falta de tildes, estoy escribiendo desde un teclado ingles.

Gran set de articulos, mis felicitaciones. Tengo 27 años, y me estoy planteando invertir con roboadvisor, concretamente con Indexa capital. Queria preguntarte tu opinion sobre la manera de invertir.

Digamos que tengo 20.000 euros que quiero invertir, crees que es mejor invertir la totalidad de esa cantidad desde el primer momento, o invertir digamos la mitad, e ir añadiendo una cantidad fija cada mes?

Muchas gracias de antemano!

Hola Carlos, muchas gracias por tu mensaje, quedas perdonado! ;)

En las preguntas frecuentes del artículo lo comento. Lo más eficiente es invertir de golpe ya que a nivel estadístico saldrás ganando la mayoría de veces pero cómo te sentirías si inviertes los 20K€ y luego el mercado pega un caída importante? De ahí que personalmente prefiera invertir por partes cuando se empieza con una suma relevante de dinero. Es cuestión de gustos, no hay una estrategia perfecta :)

Un saludo!

Muchas gracias por toda esta información, muy clara y la verdad que se hace muy difícil decidirse.

Un duda que me surge es que los 50€ que ofrece Inbestme es a través de invitación, es decir, actualmente inviertes con ellos ¿es así? Solo por asegurar que dispondré de ellos y no fue una promoción puntual.

Saludos.

Hola doublem, no invierto con ellos pero me dan acceso a su promoción. Si tienes dudas pregúntales directamente y te responderán encantados, en principio según me han comentado la promoción sigue vigente :)

Un saludo!

Hola!!

Ante todo, felicitarte por el blog, me parece muy interesante y de mucha gran ayuda!!

Estoy planteándome empezar a invertir con una poca cantidad de dinero que tengo ahorrado y quería preguntarte que te opinión te merece el nuevo banco que tiene Indexa Capital (Cecabank) con el que es posible el alta completamente online. ¿Lo elegirías o te parece de más confianza el “tradicional” de ello?

Muchas gracias por todo!!

Hola Javier, su ratio de solvencia es muy elevada, el alta es online y las comisiones son menores. Para mí la decisión es clara, lo elegiría. Ten en cuenta que Cecabank viene de CECA que era la Confederación Española de Cajas de Ahorros, fundada en 1928, por lo que en realidad es una opción bastante “tradicional” pero que se ha modernizado.

Un saludo!

Gracias por la respuesta tan rápida!! Yo me inclinaba por él por sus comisiones ligeramente más bajas y por el alta online, pero desconocía su origen y eso me hacía dudar. Definitivamente, lo elegiré!!

Un saludo!

¡Gracia a ti Javier!

Hola,

he visto una referencia a MyInvestor en tu articulo (muy interesante por cierto, como los 3-4 que llevo leyendo sobre fondos indexados):

“sus comisiones me parecen desproporcionadas y/o porque su estrategia de inversión no me convence.”

Puedes dar algo mas de información sobre ello para el caso de MyInvestor?

Muchas Gracias!!

Hola Jordi, me refería a sus carteras value tipo roboadvisor. Me parece que contando todas las comisiones y gastos se acaba pagando un precio muy elevado. Por otra parte, ofrecen su cuenta 1% que está muy bien y pronto, si todo va bien, ofrecerán fondos indexados a precio de coste. Esto sí que será muy interesante :)

Buenas tardes.

Si invierto 10.000 Y dentro de seis meses decidido sacarlo y en el fondo hay 12.000 € es decir una plusvalía de 2000 €, que retención de IRPF tendría por 12.000 € o solo por los 2000€ de la plusvalía?

Gracias.

Hola Alfredo, en caso de fondos de inversión (y roboadvisors) sería una retención del 19% únicamente sobre la plusvalía, es decir, los 2.000€ en el caso expuesto. Entra dentro de ganancias patrimoniales (has comprado algo a precio X y has vendido X + plusvalía).

Buenos días!

Quiero darte mi enhorabuena por el artículo y por el blog en mi primer comentario.

Y aprovecho para consultarte una duda que no he leído ni en este ni en otros muchos blogs sobre el tema… ¿Qué recomiendas para poder poner a terceras personas como “herederos” de nuestras inversiones en caso de desgracia? Por ejemplo, Indexa, da varias opciones…

Hola Mike, ¿por terceras personas te refieres a personas ajenas a la familia?

En caso de fallecimiento, los fondos de inversión (y roboadvisors) entran en la masa hereditaria y están sujetos a su regulación así como lo que marque el testamento, en caso de que hubiese. Por otra parte, los planes de pensiones y otros productos del ámbito asegurador utilizan su propia vía y son independientes de la normativa de sucesiones. Estos pueden dejarse a cualquier persona (sea familiar o no) y no están sujetos al impuesto de sucesiones, tributarán en el momento del rescate del heredero.

Hola

Si no tengo el testamento hecho se traspasa a mis hijos de igual forma los fondos. ¿Como se realiza?

Hola Alazne, así es. El proceso exacto lo desconozco pero al estar en un Banco dentro de España este proceso no debería dar ningún problema.

Hola Hormiga!! Enhorabuena por el blog.

Estoy pensando en invertir a través de Roboadvisor ya que es la única forma que tengo de acceder a los fondos Vanguard y resulta que comparando la cartera #1 de Finizens y la de Indexa (para más de 10.000€), Finizens habla de una rentabilidad anual del 3,93% e Indexa del 0,9%; a pesar de que ambas utilizan prácticamente los mismos fondos indexados, la proporción entre RV y RF es muy parecida y los dos dicen que ya descuentan los costes y comisiones de los porcentajes.

Donde está el truco? quien miente?

Gracias.

Hola JoseM,

Según tengo entendido Finizens habla de la rentabilidad histórica mientras que Indexa de la rentabilidad esperada (futura). Decir que Indexa son muy prudentes en cuanto a rentabilidad futura para no crear falsas expectativas. Como bien dices, las carteras son parecidas y, en mi opinión, el resultado futuro debería ser muy similar.

Hola, ¿se puede invertir en roboadvisors per con criterios de sotenibilidad?

gracias

Hola Laura, a día de hoy solo Inbestme tiene un servicio de inversión socialmente responsable, se llama Inbestme Advance ISR y utiliza ETFs como vehículo de inversión. El motivo es que de ETFs hay mucha más oferta y se puede construir una cartera equilibrada utilizando índices con criterios sostenibles.

Un saludo!

Hola Hormiga!

Tengo una duda porque no me queda claro si ETFs o FIs son más interesantes.

Ya tengo cuenta Indexa, que me ha ido muy bien (gracias por la información que me animó), y quería explorar ETFs para diversificar un poco ( que también incluyen oro e inmuebles). En varios momentos indicas que los FI tienen beneficio fiscal para residentes españoles. ¿Podrías explicarnos cuáles son? Y darnos una indicación si ETFs realmente ayudan a diversificar una cartera. He estado comparando Indeza con otros FIs y no siento que abrir cuenta en otro roboadviser ayuda a diversificar y sólo podría ser interesante si uno se acerca a los 100 mil garantizados por el Fogain. ¿Es así?

Gracias y saludos!

Jaime

hola,

lo primero; enhorabuena por tu blog, es muy interesante y clarificador, pero me surge una duda con respecto a indexa capital….

– Se puede tener un fondo con riesgo 5/10 y otro con 7/10? he ir aportando indistintamente a uno y u otro

( o seria una cosa poco interesante?)

Muchas gracias

un saludo

Hola, cuál sería el objetivo de dicha estrategia? No te sería más fácil utilizar una sola cartera número 6? En principio no pasaría nada, pero creo que es más sencillo una cartera que dos.

Hola, buenas noches. Es la primera vez que leo su blog y me parece interesantísimo por lo ameno y didáctico que es. Soy un neófito en temas de inversión aunque llevo varios años invirtiendo a través de bancos, desantendiéndome totalmente.