La pregunta del millón: ¿Cómo calcular el dinero y el tiempo que necesitas para alcanzar la independencia financiera?

Aquí te explicaré cómo hacerlo.

Por cierto, he creado una calculadora que permite hacer los cálculos de forma muy fácil. Aquí te cuento cómo usarla:

En este artículo te mostraré las variables que deberás tener presentes para determinar si puedes conseguir la independencia financiera y cuánto tiempo tardarías.

Y es que alcanzar la independencia económica se reduce a que los números cuadren, y para saber si cuadran o no, necesitamos hacer algunos cálculos (no te asustes por las matemáticas, te prometo que no será complicado).

Antes de comenzar, debes saber que para lograr la libertad financiera es imprescindible que: 1) tengas ingresos recurrentes de algún tipo y 2) inviertas parte de lo que consigas ahorrar. Si no tienes conocimientos sobre inversión, no te agobies. En próximos artículos trataré este tema de forma sencilla y comprensible.

Dicho esto, para saber cuándo y en qué condiciones puedes alcanzar la independencia financiera necesitas tener en cuenta dos variables. Son las siguientes:

- La tasa de ahorro

- La rentabilidad de las inversiones

Contenidos

LA TASA DE AHORRO

¿Qué es y cómo se calcula la tasa de ahorro?

La tasa de ahorro es el porcentaje del salario que consigues ahorrar. Puedes calcularla de dos formas:

Tasa de ahorro (%) = (Ingresos – Gastos) / Ingresos · 100

Tasa de ahorro (%) = Ahorro / Ingresos · 100

Es decir, para conocer tu tasa de ahorro mensual, bastará con restar del sueldo del mes lo que te has gastado en ese mismo periodo y el resultado, dividirlo entre el sueldo del mes. Finalmente, multiplica el resultado por 100 para obtener el porcentaje (%).

Veamos un ejemplo:

Si en marzo has ganado 1.500€ y a final de mes has gastado 1.200€, el cálculo sería el siguiente:

Tasa de ahorro (%) = (1.500 – 1.200) / 1.500 · 100

Tasa de ahorro = 20%

Una vez que conoces tu tasa de ahorro, tienes dos opciones para aumentarla (y aumentarla va a ser clave para conseguir tu objetivo):

- Disminuir los gastos

- Aumentar los ingresos

Ambas opciones no son excluyentes, es decir, que puedes disminuir tus gastos a la vez que aumentas tus ingresos, haciendo crecer aún más tu tasa de ahorro.

No obstante, ten muy presente lo siguiente: es mucho más importante disminuir los gastos que aumentar los ingresos. La razón de esta afirmación es que disminuir los gastos tiene un impacto doblemente positivo:

- Por un lado, te permite ahorrar más dinero.

- Y por el otro, consigues reducir el coste de tu nivel de vida, en otras palabras, necesitas menos dinero para vivir. Y, por lo tanto, alcanzar la independencia financiera te resultaría más fácil.

- Cómo ahorrar dinero en casa: Mi método para ahorrar la mitad de mi salario

- Cómo ahorrar en electricidad: 10 consejos para ahorrar en la factura de la luz

- Cómo comprar con cabeza: El algoritmo que uso para las compras puntuales

¿Por qué es importante la tasa de ahorro para conseguir la independencia financiera?

Ahorrar es un pilar fundamental para alcanzar la independencia financiera. Su importancia radica en que es la manera de ir acumulando dinero a lo largo de los años. Este dinero llegará algún día a tal cantidad que, al invertirlo y tener una rentabilidad, te permitirá vivir “de rentas”. Así pues, siento decirte que si no te ves capaz de ahorrar, puedes olvidarte de la independencia financiera.

También es relevante remarcar que, de las dos variables mencionadas (tasa de ahorro y rentabilidad de las inversiones), el ahorro es donde más capacidad tenemos de influir y cambiar a nuestro favor. Y como he comentado, para aumentar la tasa de ahorro lo mejor es empezar por disminuir tus gastos.

Entonces, ¿cuánto se supone que debería ahorrar?

Desgraciadamente, nuestra sociedad no se caracteriza por ser especialmente ahorradora o previsora. Puede que esté equivocado, pero me da la sensación de que la mayoría de la gente tiende más al despilfarro y al consumismo. Estilos de vida que, muchas veces, llevan a endeudarse innecesariamente (algo de lo que deberás huir para lograr la independencia financiera).

Si observamos los datos disponibles, vemos que las familias españolas ahorraron de media un 2% de su salario. Muy lejos del líder del ranking, China 🇨🇳, con un 38% de ahorro medio (OCDE, 2015).

Lo que te quiero decir con esto es que no creo que debas tomar como referencia lo que hacen los demás a la hora de determinar cuánto dinero ahorrar. Y la verdad, tampoco soy capaz de darte una respuesta concreta. Se trata de algo muy personal, ligado a las casuísticas y prioridades de cada uno. De todos modos, intentaré mojarme un poco…

Es posible que alguna vez hayas oído que la tasa de ahorro recomendable es del 10%. Y está muy bien ahorrar un 10% si tu objetivo es jubilarte cuanto el Estado te lo permita, pero te aseguro que si tu objetivo es la independencia financiera, deberás olvidarte de esta minucia.

Aunque no te puedo dar una cifra exacta, una tasa más razonable sería en torno al 50% o incluso más. Lo sé, no parece ni es fácil. Y es por este motivo que la independencia financiera va más allá de ser una simple estrategia de finanzas personales. Al final, se convierte en una forma de vivir; en una filosofía de vida.

Para ayudarte a conseguir esta tasa de ahorro, uno de mis objetivos es publicar toda clase de trucos, estrategias y recursos que te permitan potenciar tu ahorro y facilitarte el camino a la libertad financiera.

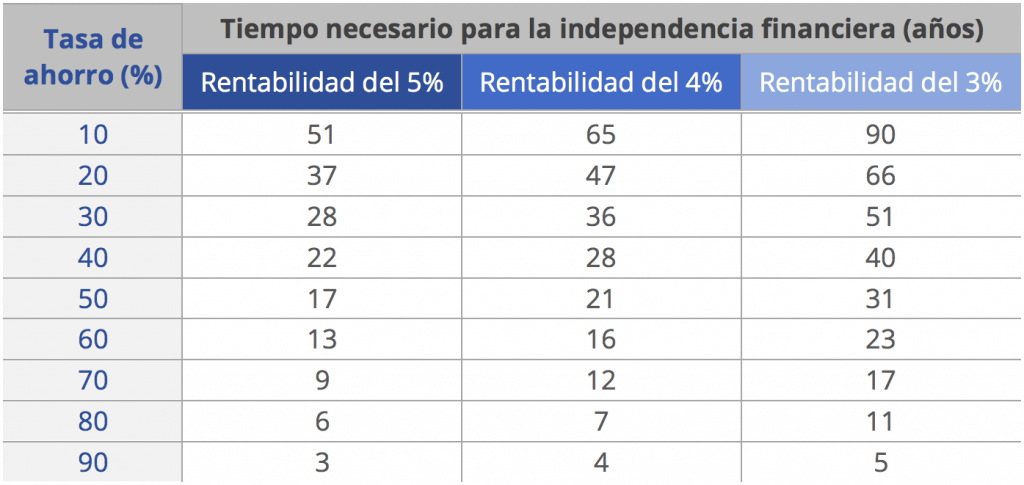

Más abajo se muestra una tabla donde podrás observar el impacto de esta tasa en la consecución de la independencia financiera.

RENTABILIDAD DE LAS INVERSIONES

¿Qué es y cómo se calcula el rendimiento de nuestras inversiones?

El rendimiento de una inversión es el beneficio que nos aporta una inversión durante un periodo determinado.

Existen varias formas de calcular el rendimiento de una inversión, para simplificarlo al máximo aquí utilizaremos la siguiente fórmula:

Rendimiento inversión (%) = Valor generado por la inversión / Valor inversión al inicio del periodo · 100

Es decir, para calcularlo debes saber cuánto dinero ha generado tu inversión en un periodo concreto (normalmente un año) y dividirlo por el valor de la inversión al inicio del periodo. Finalmente, para calcularlo en forma de porcentaje (%), multiplica el resultado por 100.

Veamos dos ejemplos:

- Si inviertes 1.000€ en un fondo de inversión y, al cabo de un año, tu inversión vale 1.050€, la fórmula sería la siguiente:

Rendimiento inversión = 50€ / 1.000€ · 100

Rendimiento inversión = 5%

- Si compras un piso por 100.000€ y lo alquilas, obteniendo al final del año 6.000€ (500€ mensuales), la fórmula sería la siguiente:

Rendimiento inversión = 6.000€ / 100.000€ · 100

Rendimiento inversión = 6%

¿Por qué es importante la rentabilidad de las inversiones para conseguir la independencia financiera?

Igual que la tasa de ahorro, la rentabilidad de las inversiones jugará un papel decisivo en tus finanzas personales, sobre todo a largo plazo. Lo que permite la rentabilidad es que tus ahorros vayan creciendo durante tu camino hacia la independencia financiera y, además, esa misma rentabilidad será la encargada de pagar tu “salario” en el momento en que dejes de trabajar.

Recuerda que el método para alcanzar la independencia financiera se basa en ahorrar hasta que la rentabilidad del dinero acumulado permita cubrir tus gastos, sin la necesidad de trabajar.

Por desgracia, tenemos bastante menos control sobre esta variable al estar muy vinculada a múltiples factores externos. Por este motivo, es necesario estudiar muy bien en qué productos invertir y cuáles son las condiciones. Para que te hagas una idea, unas décimas de rentabilidad menos por culpa de una comisión podrían suponer miles de euros al cabo de algunos años. Por lo tanto, es imprescindible estar atento y no dejarte engañar por lo que te cuentan –ehem– los bancos.

En próximos artículos trataré el tema de la inversión en más profundidad. Mi objetivo es dotarte de los conocimientos necesarios para que inviertas de forma inteligente.

Entonces, ¿qué rentabilidad es razonable obtener de una inversión?

Las rentabilidades varían enormemente de una inversión a otra. No es lo mismo comprar un Bono del Estado que invertir en una Start-up. Lo que tienes que tener claro es que a mayor rentabilidad, mayor riesgo, y viceversa. A esto le llaman binomio riesgo – rentabilidad y normalmente se suele cumplir.

Para que te hagas una idea, te dejo algunos ejemplos orientativos de rentabilidades (anuales) en algunas de las tipologías de inversión más comunes en nuestro país:

- Alquiler de garaje: 3 – 5%

- Alquiler de vivienda: 5 – 7%

- Fondos de inversión de riesgo bajo (Renta Fija): 1 – 3%

- Fondos de inversión de riesgo medio – alto (Renta Variable): 5 – 10%

Ten en cuenta que esto son estimaciones de rentabilidades medias y que las rentabilidades pasadas no garantizan resultados futuros. En otras palabras, tómate estos datos con precaución, sobre todo los Fondos de Inversión; estos pueden sufrir grandes variaciones de un año al otro, llegando a presentar fácilmente rentabilidades negativas.

IMPACTO DEL AHORRO Y LA RENTABILIDAD EN LA INDEPENDENCIA FINANCIERA

Entonces… ¿en cuántos años podría dejar mi trabajo?

Espero que después de tantos números y cálculos sigas aún conmigo. Ahora viene la parte más interesante.

Lo que vas a ver es el impacto que tendrían esas dos variables en el plazo para alcanzar el objetivo de la independencia financiera.

Recuerda, la independencia financiera es el momento en que tus ingresos pasivos (por ejemplo, inversiones) superan tus gastos y, por lo tanto, es el momento en que no necesitas trabajar para mantener tu nivel de vida. Y recuerda también que para llegar ahí tendrás que ahorrar e invertir (aunque otra estrategia sería esperar a que te tocase la lotería… si optas por esta opción, ¡que tengas suerte!).

En la tabla de más abajo se muestra el tiempo necesario para obtener la independencia financiera en base a las dos variables descritas. Posiblemente te sorprenda que en ningún sitio aparezcan Euros, y es que… ¡no hacen falta! Conocer el porcentaje de ahorro y la rentabilidad de las inversiones es suficiente para saber cuánto tiempo tardarías en poder “jubilarte”.

Como es imposible mostrar todas las combinaciones entre esas dos variables, he acotado los resultados a 3 escenarios diferentes.

Cada escenario se caracteriza por una rentabilidad media anual (3, 4 o 5%) y en cada uno de ellos se muestran las posibles tasas de ahorro (del 10 al 90%). A partir de cada combinación se obtiene el número de años necesario para lograr la independencia financiera.

Ya por último, antes de mirar la tabla debes tener en cuenta las siguientes consideraciones:

- La rentabilidad de cada escenario corresponde a una hipotética rentabilidad neta anual (quitando inflación e impuestos).

- Se consideran rentabilidades de entre el 3 y el 5%, ya que representan valores prudentes y razonables que se pueden obtener a través de inversiones de riesgo medio – alto a largo plazo.

- Se asume que los gastos no variarían una vez alcanzada la “jubilación” (aunque normalmente suelen disminuir).

- Se ha calculado que la rentabilidad necesaria para mantener el nivel de vida una vez alcanzada la independencia financiera sería un punto porcentual menor al del propio escenario. Eso significa que, en el escenario del 5%, los años indicados permitirían cubrir el nivel de vida con una rentabilidad media del 4%. Se aplica este criterio como medida de prudencia.

- Finalmente, en los cálculos realizados se parte de no tener ningún tipo de ahorro acumulado; en caso de tenerlo, el tiempo necesario sería menor.

¡Por fin!, aquí tienes la tabla:

Ejemplo de cómo leer la tabla: si tu tasa de ahorro es del 30% y la rentabilidad de tus inversiones es del 5% anual, tardarías 28 años en alcanzar la libertad financiera.

Como puedes observar, tanto la variable rentabilidad como la variable ahorro tienen una gran influencia en el número de años necesarios para lograr la independencia financiera.

Por ello, si te ciñes a la recomendación popular de ahorrar un 10% de tu salario, la independencia financiera quedaría un poco lejos; entre 51 y 90 años para lograrlo, es decir… que ni en pintura. Si, por el contrario, consigues una tasa de ahorro del 50% podrías alcanzarla entre 17 y 31 años, algo más sensato y más si cuentas con una buena rentabilidad.

Verás también que no he añadido el escenario de ahorro del 100%. La razón es que, si eres capaz de ahorrarlo todo, significa que no necesitas tu salario y, por lo tanto, ¡ya habrías alcanzado la independencia financiera!

>Si te apetece jugar un poco con los números y ver el resultado de una combinación más adaptada a tus circunstancias, en esta página podrás hacerlo (es en inglés, pero tiene poca letra y es intuitiva). Ahí podrás cambiar todas las variables e ir probando diferentes escenarios que te indicarán cuantos años necesitas para cumplir el objetivo.

Nota: procura clicar “Show more options” para cambiar la rentabilidad estimada.

Los números están muy bien, pero… ¿Dónde está el truco?

Si tienes dudas sobre lo que te he presentado… es que eres de los míos 💪🏻. No te voy a engañar, no es un método perfecto ni a prueba de balas. Tiene, como todo en esta vida, ciertos riesgos debido a factores externos que no podemos controlar. Y precisamente eso es lo que te voy a explicar en el siguiente artículo.

Quiero reafirmar que el principal propósito de este blog es difundir esta filosofía/estrategia de finanzas personales a cuanta más gente mejor. Quiero estar seguro de que no te quedan dudas al respeto. Así pues, te animo a que pongas en duda cualquier aspecto que consideres y me lo comuniques ya sea a través de comentarios o por privado. Estaré encantado de escuchar y comentar cualquier inquietud que puedas tener.

Y PARA TERMINAR ¿QUÉ ME GUSTARÍA QUE RECORDASES?

Si te he mareado un poco con tanta fórmula y tabla o si, sencillamente, has preferido saltar hasta el final del artículo, no te preocupes. Aquí mismo te detallo las principales conclusiones que me gustaría que recordaras en sólo 4 puntos:

- La matemática de la independencia financiera es sencilla. Sin embargo, no es un camino fácil. Implica creerte de verdad que es posible y adaptar tu estilo de vida a ello. Esto provoca que sea más una filosofía de vida que no una simple estrategia de finanzas personales.

- Para calcular el tiempo necesario para lograr la independencia financiera, hay dos variables imprescindibles que deberes conocer: 1) la tasa de ahorro y 2) la rentabilidad de las inversiones. Ambas impactarán directamente en los años necesarios para alcanzar el objetivo.

- De las dos variables descritas, la tasa de ahorro es la que ofrece un mayor control. Se puede potenciar tanto incrementando los ingresos como disminuyendo los gastos. No obstante, es preferible que te centres en disminuir los gastos (al menos al principio), ya que tiene un doble efecto positivo; permite ahorrar más a la vez que rebajar el coste de vida.

- Este método no es infalible; tiene ciertos riesgos. Será necesario conocerlos y ver si vale la pena asumirlos (más en el siguiente artículo). No obstante, no debes olvidar que también tiene riesgos esperar a que el Estado te pague una pensión (y más teniendo en cuenta que en unos años habrá más personas jubiladas que trabajadores)*.

(*) En mi caso particular, no optaría por esa opción aunque tuviera la pensión asegurada al 100%; no estoy dispuesto a estar obligado a trabajar hasta los sesenta y tantos.

¿Tienes alguna duda sobre lo que he explicado? ¿Crees posible alcanzar la independencia financiera? ¿Tienes controladas tus finanzas personales? Por favor, no dudes en comentarme cualquier inquietud que te haya surgido.

Si tienes dudas sobre la Independencia Financiera, te recomiendo que leas esto:

Hola Hormiga,

Enhorabuena por tu blog. Es muy importante lo que dices, primero ser feliz con tu vida, sin llegar a gastar sin sentido, pero ahorrando sin pausa e invirtiendo, para sembrar para el futuro. To tambien he realizado una herramienta grafica donde se puede ver los años que te quedan para alcanzar tu libertad financiera. Os dejo el link, espero que les resulte util a tus lectores. Un saludo.

https://olvidatedetucerdito.wordpress.com/2017/02/18/tu-porcentaje-de-ahorro-para-conseguir-tu-independencia-financiera/

Antonio

Hola Antonio,

Muchas gracias por tu aportación, me parece muy interesante!!!

Felicidades por tu blog :)

Nos vamos leyendo!

Hola Hormigilla,

No sé si has visto la calculadora de https://networthify.com/calculator/earlyretirement?income=30000&initialBalance=0&expenses=15000&annualPct=5&withdrawalRate=4 la cual permite hacer estos mismos cálculos que expones, lo único que añade es que los resultados son “gráficos”, los cuales, a los de mente (no de-mente) matemática nos agradan.

Enhorabuena por el blog. Acabo de descubrirlo.

Saludos.

Pepe.

Hola Pepe!

Gracias por la información y tu comentario, de hecho esta herramienta está incluida en el post, lo único que cuesta un poco de encontrar haha

Realmente es muy interesante para hacer previsiones y ver las distintas evoluciones de varios escenarios.

Por cierto, yo tampoco conocía tu web! Muy interesante y con un estilo muy personal, felicidades!!! :)

Y veo que también eres fan de Mr. Money Mustache! hehe

Ánimo con el blog. Estamos en contacto!

Un saludo

Hola buenas!

Tengo 32 años y llevo varios meses confeccionando mi cartera Boglehead de fondos indexados con el objetivo de alcanzar la libertad financiera…

Pero aún me surgen dudas…la mas filosófica es: como gestionas el riesgo a pasarte los mejores años de tu vida ahorrando como una hormiguita para luego por una desgracia o accidente no poder disfrutar de ese dinero?

Un saludo

Hola Bass!

Muy buena pregunta, justamente la respondo en una de les preguntas frecuentes del siguiente artículo, concretamente:

https://lahormigacapitalista.com/preguntas-independencia-financiera/#Hay_que_sacrificarse_para_conseguir_la_independencia_financiera

En mi opinión, este ahorro no tiene porqué significar un sacrificio ya que en ningún caso has de correr el riesgo de estar desperdiciando todos los años hasta a la esperada independencia financiera. Además, estoy seguro de que si lo haces es así, el día que lo consigas, no serás más feliz.

Lo importante es conseguir un nivel de ahorro que al mismo tiempo te permita ser feliz con tu vida. Por ejemplo, en el caso de mi pareja y mío, no vamos mucho a comer fuera ni nos compramos muchas cosas materiales porqué básicamente no nos aporta demasiado. En cambio, nos gusta viajar, por lo que destinamos una parte importante de nuestro presupuesto a ello (acabamos de volver de las Canarias y en Semana Santa nos vamos a Islandia ?).

Si realmente crees que el nivel de ahorro que necesitas para conseguir la libertad financiera no te permite ser feliz, te quedan dos posibilidades:

1. Cambiar de objetivo. En vez de conseguir la independencia financiera puedes ahorrar una parte relevante de tus ingresos (aunque no sea una tasa tan alta) para asegurarte una muy buena jubilación al mismo tiempo que disfrutas del camino (a mí no me parece un mal objetivo, lo importante al final es ser feliz, no?).

2. Aumentar tus ingresos. Bien sea pidiendo un aumento, cambiando de trabajo (yo lo acabo de hacer, por ejemplo), o generando algún tipo de ingresos pasivos online (libros, blogs, podcast, youtube… tienes muchas posibilidades; no es fácil pero si lo trabajas tarde o temprano vas a obtener resultados).

Espero que te sirva mi respuesta y que tu elección te permita ser feliz.

Cualquier cosa, aquí estoy.

Un abrazo! :)

Me tienes enganchaooo jajajajaaj Muy buen articulo!

Muchas gracias Antonio!! haha

Espero seguir escribiendo post de tu interés :)

Nos vemos por el blog! Un abrazo :D

Hola!

Deduzco por el “tono” que no debemos fiarnos demasiado del asesoramiento de los bancos… en ese caso, cómo puedo estimar la rentabilidad de las inversiones si no tengo conocimientos de finanzas?

Felicidades por el post, me ha gustado mucho!

Hola Lilia, muchas gracias por tu comentario!

El problema con los bancos es, simplemente, que la mayoría de ellos ponen por encima sus intereses a los tuyos. No es que sus productos de inversión sean malos de por sí, sino que su rentabilidad es menor por el simple hecho que cobran comisiones muy altas (y esto reduce tus ganancias).

Respondiendo a tu pregunta, no hay ninguna ciencia que permita estimar qué rentabilidad tendrás en el futuro. Hay quienes piensan que analizando el histórico de la inversión pueden estimar la rentabilidad, pero lo cierto es que esto no es posible; rentabilidades pasadas no garantizan resultados futuros. De hecho, lo único seguro de tu inversión es la comisión que te cobra el banco por su gestión y, por lo tanto, te interesará que sea cuánto más baja mejor. Te dejo un sencillo ejemplo para que veas la importancia de las comisiones:

Tienes un fondo de inversión con una comisión anual del 2% (podría ser incluso mayor) y durante un año el fondo ni gana ni pierde (es decir, su rentabilidad es del 0%). Al final de este periodo tu resultado no será del 0%, ¡sino del -2%!, ya que se tiene que restar la comisión de gestión. Por lo tanto, para que tu inversión empiece a obtener beneficios deberá conseguir, como mínimo, un 2%. Y créeme, ¡un 2% es muchísimo!, sino mira en la tabla del artículo y compara los años necesarios para lograr la independencia financiera entre los escenarios del 3% y del 5% de rentabilidad; esto es provocan las comisiones de los bancos… Lo sé, asusta ?.

Espero que te haya respondido a lo que buscabas.

En próximos artículos hablaré de los productos de inversión más interesantes para conseguir la independencia financiera, así que estate atenta! ?

Un saludo! ?

Muchísimas gracias!!

Estoy a la espera de más posts.

Un saludo :)